编译:深潮TechFlow

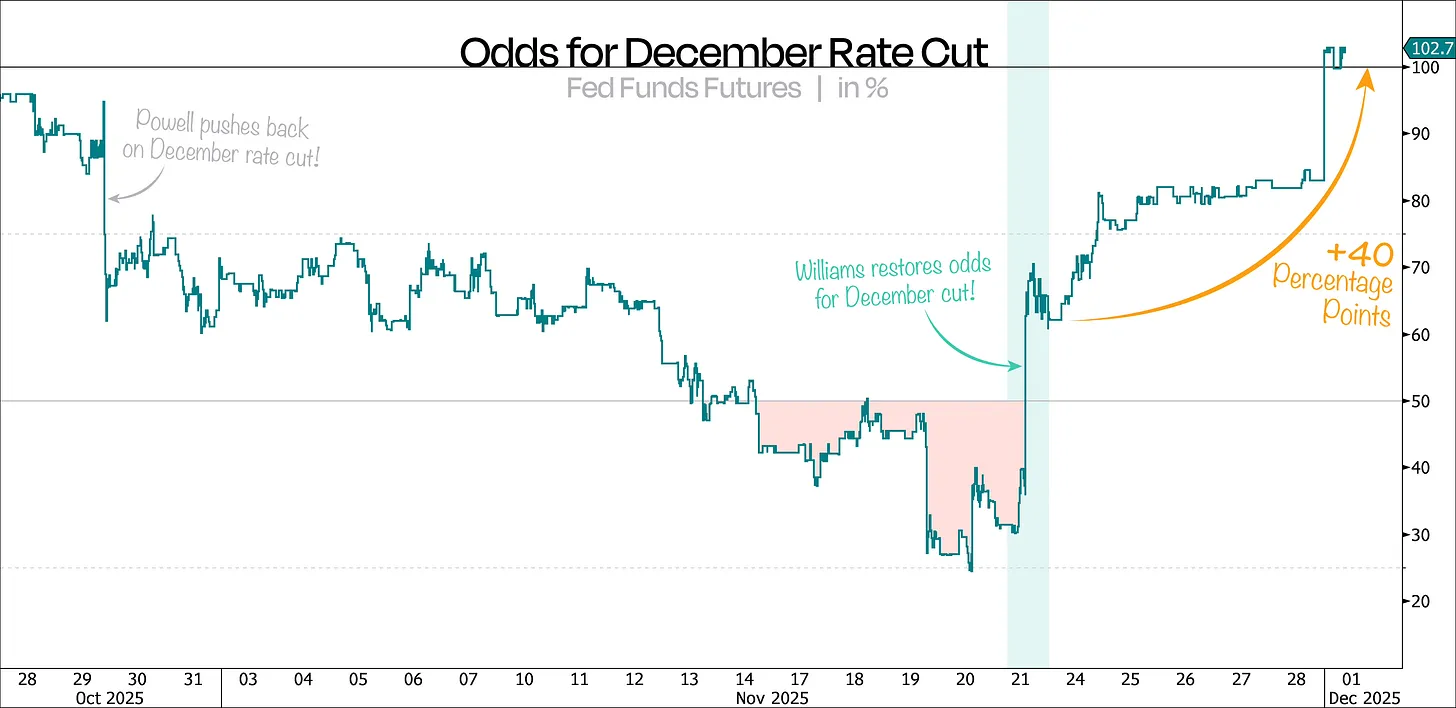

仅用了11天,市场就抹去了12月降息的可能性,而仅仅一天,这一可能性又重现生机。

正如我们预料的那样,美联储官员上周完全收回了此前的鹰派语调,将12月降息的概率再度推高了40个百分点。

从我们的首张图表可以看到,这一概率目前已升至102%——是几天前的四倍多,而这一切都发生在没有任何实质性新数据的情况下。这无疑对美联储的沟通策略提出了质疑。

正如我们上次所说,这波市场回撤完全由美联储驱动,因此鸽派转向本就可能再次大幅推高风险资产。

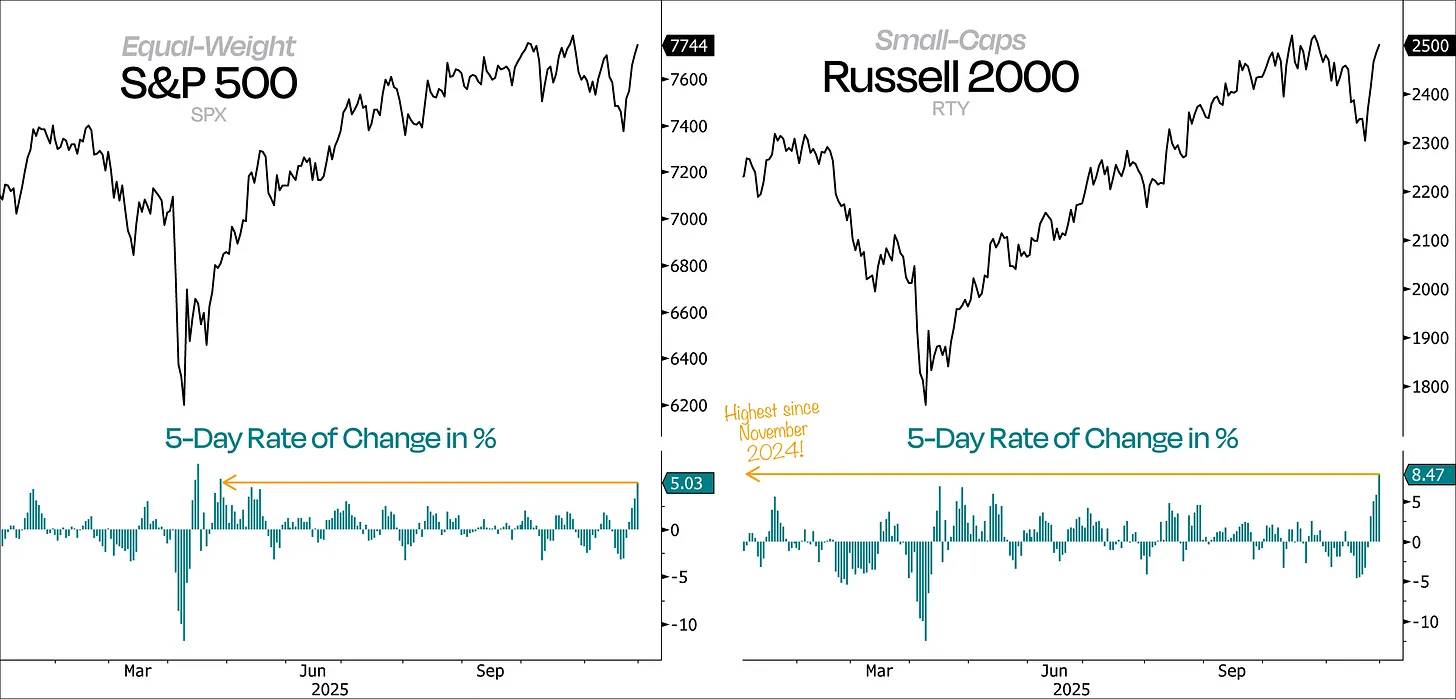

不仅如此,这次反弹还表现得非常广泛且交易量巨大,这已经不只是超卖反弹,而是一次真正的买入推动。最好的证明方式是查看等权重标普500指数和罗素2000指数的5日变化率。

一般来说,大行情的启动往往伴随着大动作,而我们刚刚见证了自4月以来最强的5日连涨,这不仅是一个好兆头,更是一个相当响亮的“市场正在转向”的信号。

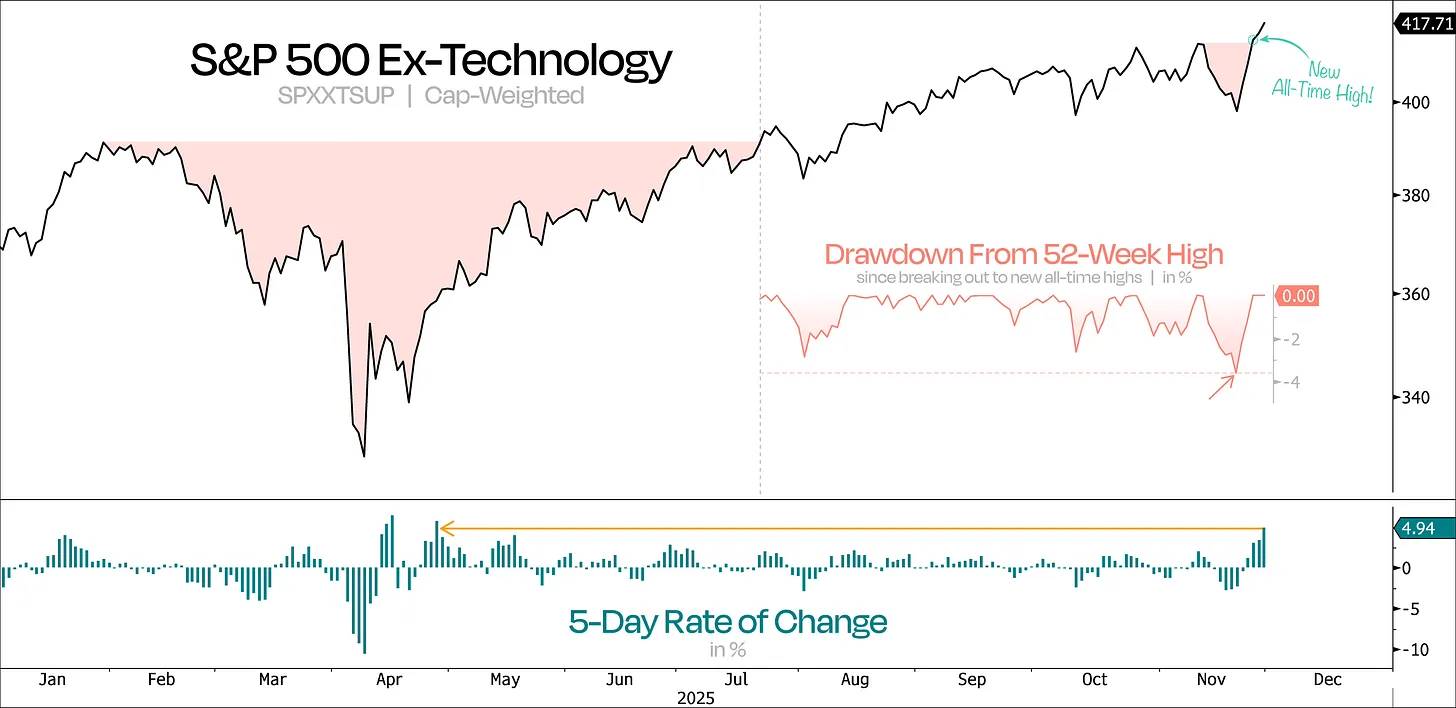

更令人振奋的是,需求在关键水平上急剧上升,且时机恰到好处。更重要的是,即便英伟达(Nvidia)股价下跌,标普500指数仍然证明了其继续攀升的能力。

从我们的下一张图表可以看到,剔除科技板块后,整体市场一度看似要走弱。但得益于近期的积极变化,标普500非科技指数在经历了自7月突破以来最深的回撤仅三天后,便创下了新的历史高点。

与此同时,科技板块距离自身的新高仍有超过6%的差距。

这正是教科书式的“Shake ’n Bake”反转——空头以为大局已定,却被强劲的动能反击。弱势投资者被洗出场,随后市场迎来强劲的持续反弹。

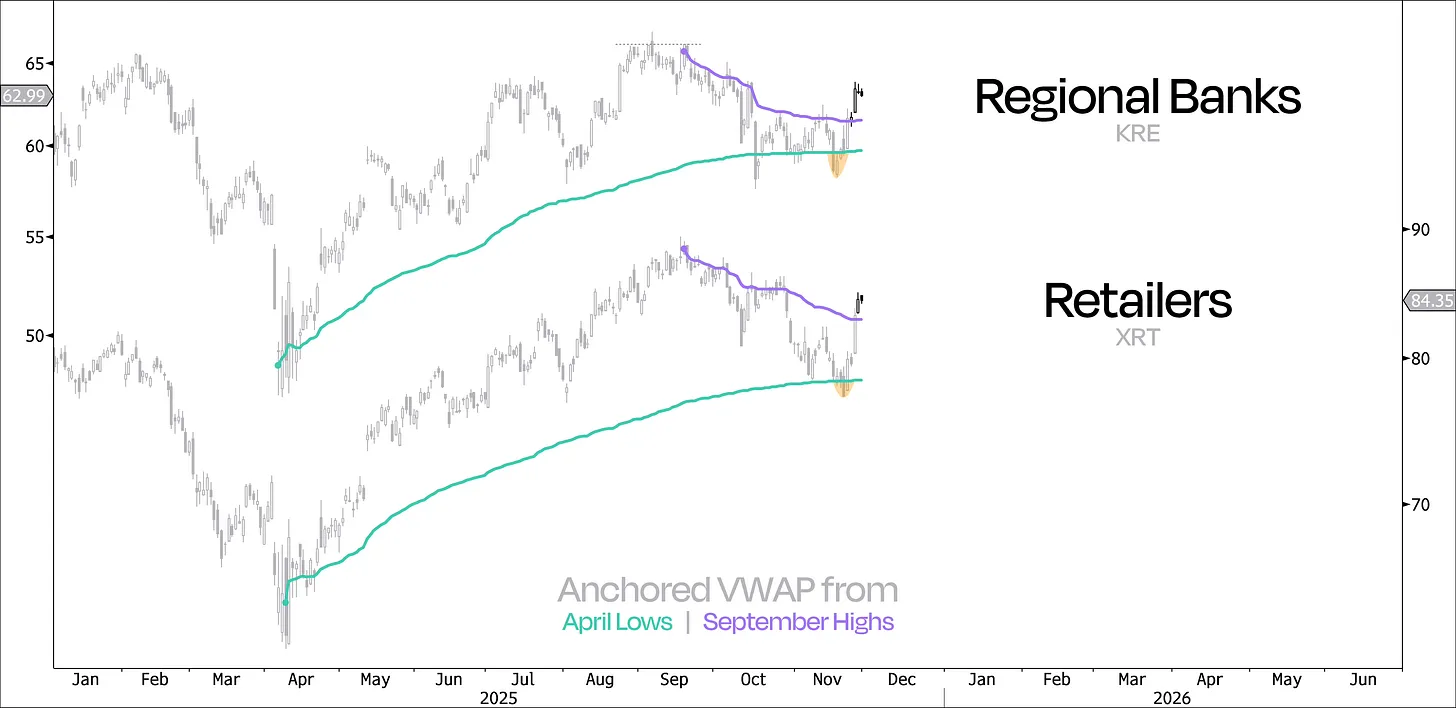

最近,我们在多只与实体经济相关的股票中看到了类似的现象,这些股票此前看似即将崩溃——这在牛市中可不是什么好兆头。

以地区银行和零售板块为例,它们一度跌破了从4月低点开始的锚定VWAP(成交量加权平均价),但随后捕获了强大的动能,反弹至9月高点的锚定VWAP之上。

这种情况也在其他多个板块中出现,比如房屋建筑商、等权重的非必需消费品和工业板块,以及整体的小盘股。这对反弹来说是个好信号,尤其是因为这些板块在今年大部分时间里都表现滞后。

好消息是,市场的参与度正在扩大,而自英伟达(Nvidia)股价逆转以来,市场的领涨板块表现正是我们希望看到的。如果这轮牛市要进一步扩展,现在正是时候。

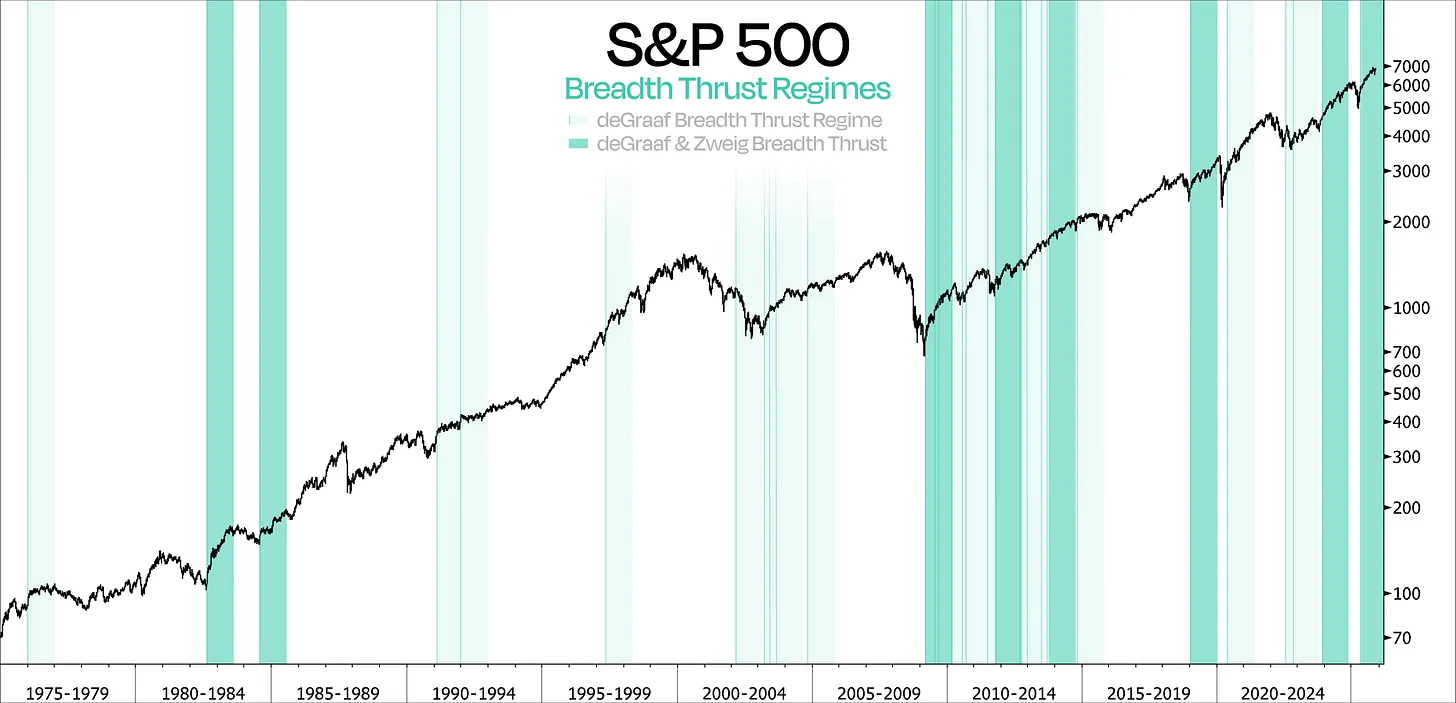

本周可能真正确认并巩固这一趋势的,是出现“Zweig广度冲击”甚至“deGraaf广度冲击”的强劲可能性。尽管这两种方法在衡量市场广度上有所不同,但它们传递的信息基本一致——市场从“无人买入”迅速转变为“全员买入”。

更重要的是,历史数据已经证明了这种广度冲击的意义——尤其当两者在一个月内接连出现时。统计显示,标普500指数在接下来一年平均上涨26%,且每次都如此。最近一次发生是在5月12日,而自那以来,标普500指数已经上涨了17%。

总结来说,当这些广度冲击出现时,它们尤为重要,因为它们不仅可靠且强大,还应该成为投资工具箱中的关键指标。

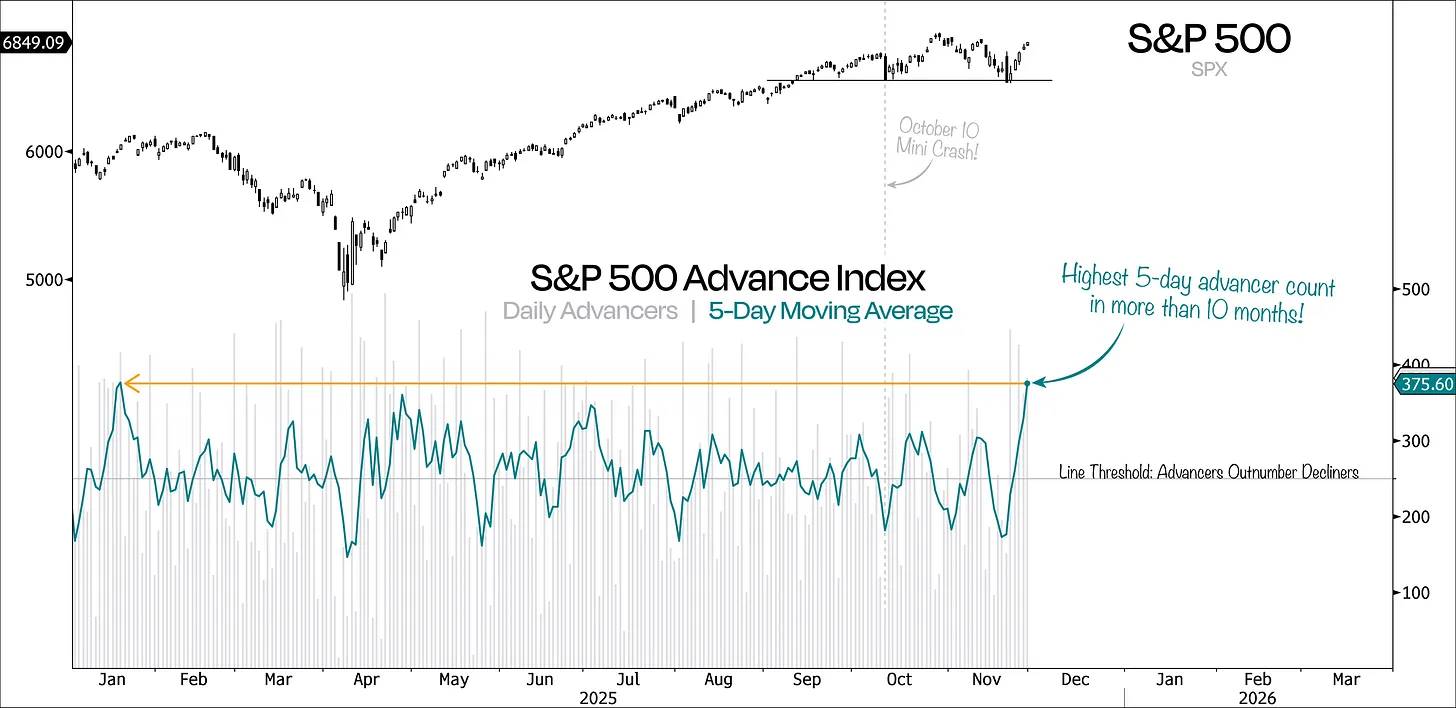

从整体来看,这一切都指向了一个更强劲、更可持续的反弹,这次反弹远胜于10月低点后首次尝试的上涨。当时,由于市场参与度不足,标普500的涨势很快熄火。而这一次,我们看到在5日区间内上涨的股票数量创下了一年多来的新高,仅几天前,这一滚动平均值还处于近四个月来的最低水平。

上一次出现如此强劲的反弹是在2023年11月,当时标普500在经历10%的回调后从低点强势反弹。更重要的是,随后还紧跟着一次“Zweig 广度冲击”。

尽管市场广度正在回归,但我们也必须承认,在这轮反弹之前的几个月里,市场参与度确实有所恶化。这一现象引起了广泛关注——且确有其因。然而,从更长时间维度来看广度同样重要。

传统的广度指标,比如交易价格高于200日均线的股票比例或创52周新高的股票数量,往往只是“点状分析”。一次快速的剧烈抛售就能几乎瞬间削弱这些指标,因此它们常常无法反映更具代表性的长期参与度。

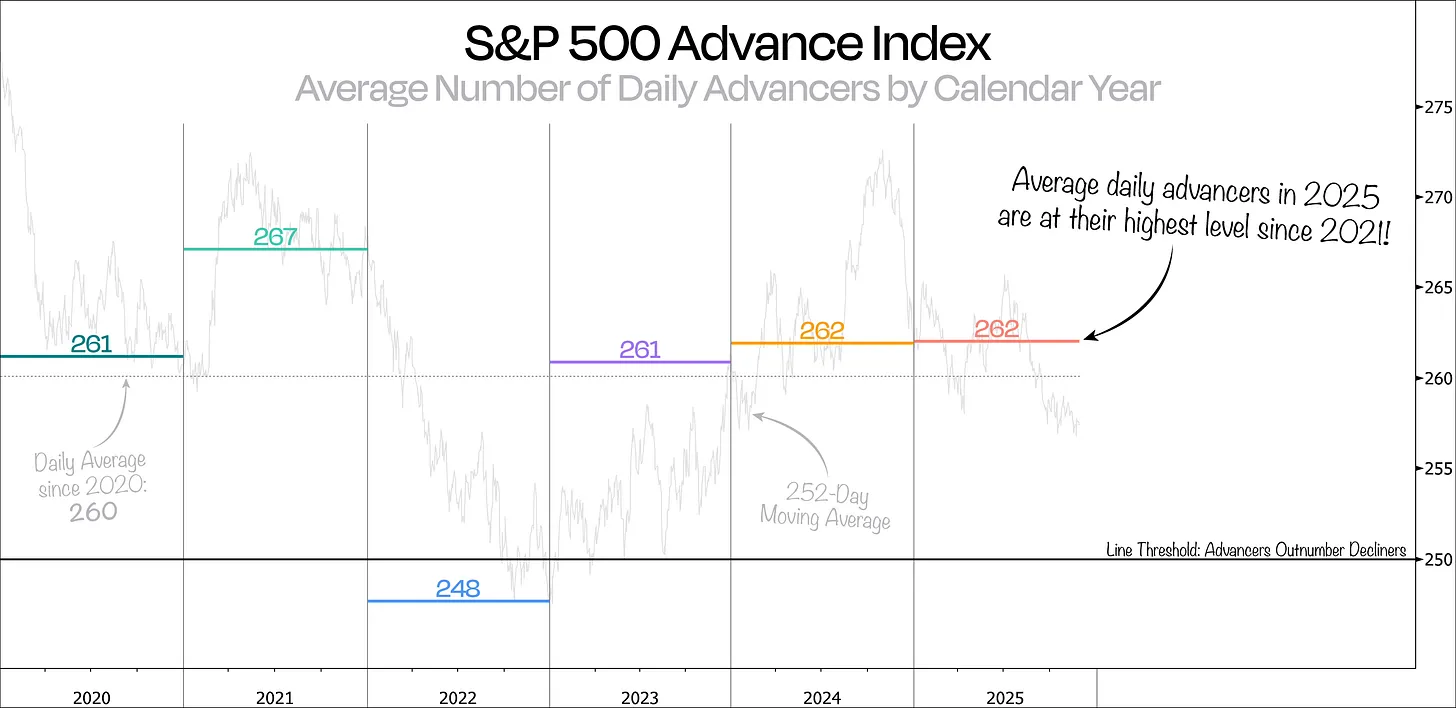

追踪长期市场参与度的更好方法是观察全年日均上涨股票数量,或者使用滚动252天的平均值。

从这一角度来看,2025年的表现相当强劲——日均上涨股票数量达到了自2021年以来的最高水平。换句话说,今年的牛市期间,市场参与度比过去几年都要强劲。

值得注意的是,滚动1年平均值(252天)仍然显著低于今年的平均水平。原因很简单:252天均值仍然包括去年12月的数据,而当时日均上涨股票仅为204只,表现极为疲弱。

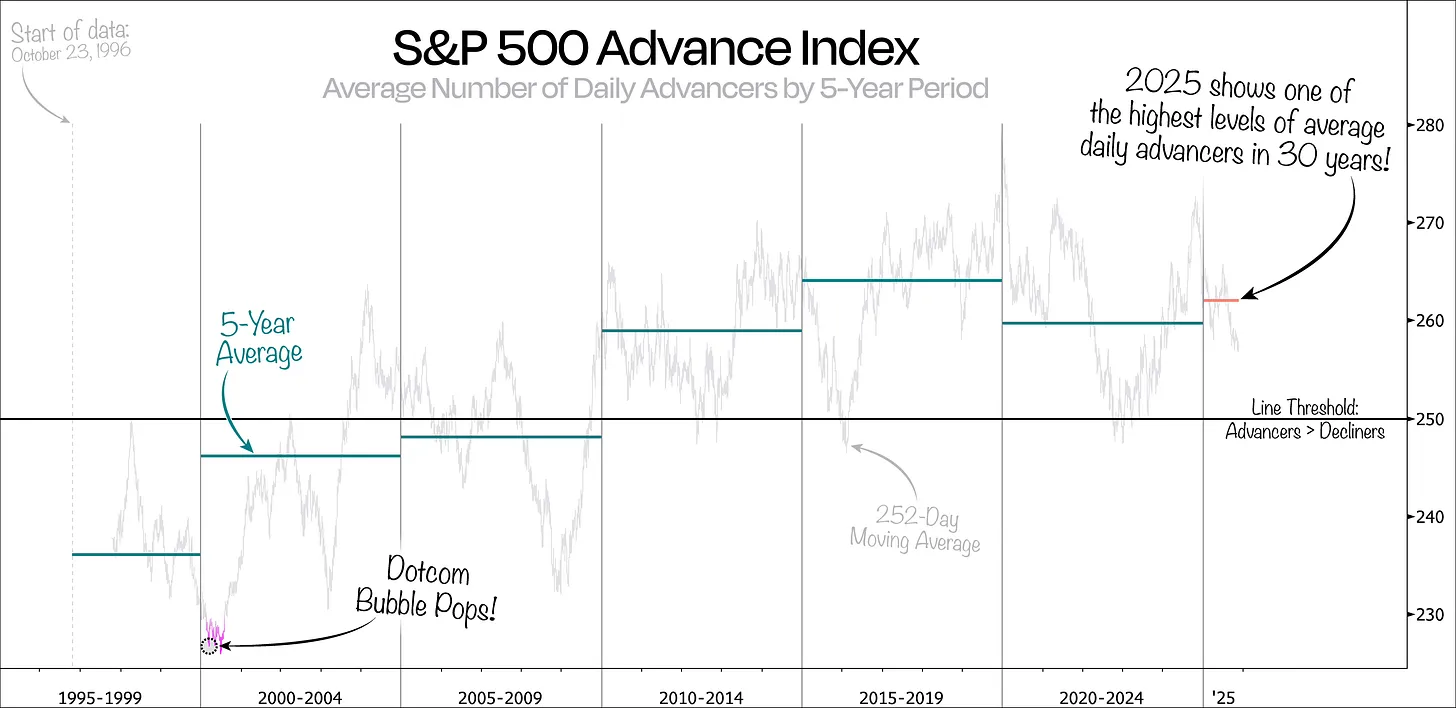

当我们将视野进一步拉远时,情况变得更加有趣。

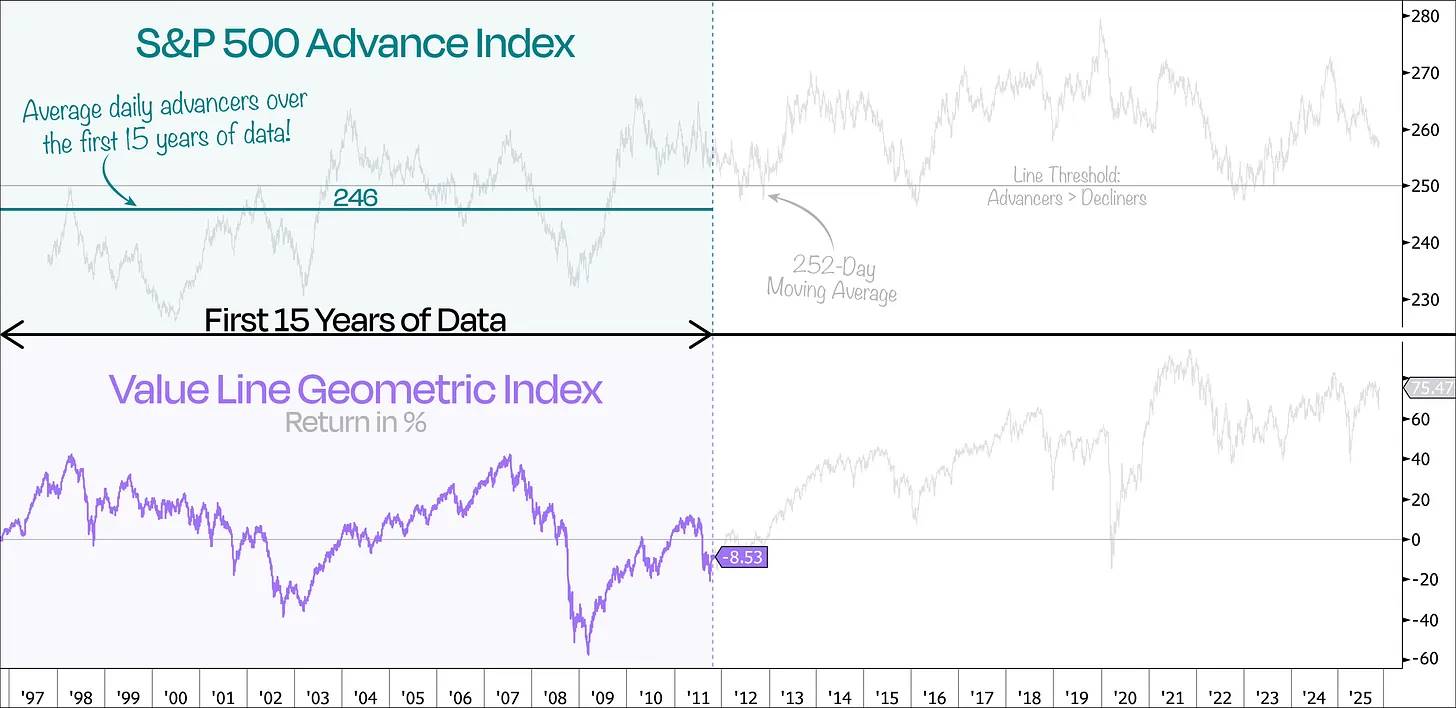

下一张图表展示了标普500上涨指数的完整数据,并按5年平均周期分解。与许多人想象的相反,滚动 252 天的均值实际上显示,尽管巨型股崛起,但市场参与度总体上是增强的,而非减弱。

此外,除了2025 年以近 30 年来最高的日均上涨股票数量表现突出之外,我们还可以看到,在互联网泡沫顶峰前夕,市场参与度是多么狭窄。事实上,最糟糕的1年期间之一正是 2000 年3月泡沫破裂前后,那时市场参与度极低。

尽管这组数据覆盖了近30年的时间跨度,但我们不禁注意到,前15年大部分时间里,市场广度指标始终低于250这一临界线——即上涨股票数量多于下跌股票的分界点。

事实上,当我们绘制这前15年的日均上涨股票数量时,标普500的日均上涨股票仅为246只左右——这意味着,平均每天下跌的股票数量要多于上涨的。

这一现象与“Value Line Geometric Index”(价值线几何指数)的表现一致,该指数追踪的是普通股票的平均表现。在同一时间段内,该指数中的普通股票平均下跌了约8.5%,而与此同时,标普500整体却上涨了75%。

那么,这对我们意味着什么?

可以说,今天的市场与过去已经截然不同。

确实,偶尔会有少数巨型股成为市场焦点——以它们的体量来看,这几乎是不可避免的。但当下市场的独特之处在于,现在有更多的股票正在参与市场的上涨。

不过,需要注意的是,更广泛的参与并不等同于贡献的均匀分布。大公司仍将主导指数的回报,但更多股票的参与表明市场更加健康。

结论:广泛的市场参与=健康的市场;集中化的回报=指数机制的作用。

免责声明:本文章仅代表作者个人观点,不代表本平台的立场和观点。本文章仅供信息分享,不构成对任何人的任何投资建议。用户与作者之间的任何争议,与本平台无关。如网页中刊载的文章或图片涉及侵权,请提供相关的权利证明和身份证明发送邮件到support@aicoin.com,本平台相关工作人员将会进行核查。