撰文:伞,深潮 TechFlow

作为全球持有BTC最多的上市公司,Strategy(微策略)于2025年12月1日宣布,已通过出售A类普通股筹集资金,设立了一个价值14.4亿美元的储备金。

官方声明中指出,此举旨在支持其未来21至24个月的优先股股息及未偿债务利息的支付,以巩固对信贷投资者和股东的承诺。

这家被视为“BTC影子ETF”的公司,过去几年的核心战略极其简单且激进:尽可能以低成本融资,并在资金到账的第一时间将其转化为比特币。

在 Michael Saylor “Cash is Trash(现金是垃圾)”的宏大叙事下,Strategy资产负债表上的法币通常仅保留满足日常运营的最低限度。

这显然与其此次的声明相违背,在BTC价格近日从高点回落、市场波动加剧的背景下,Strategy这一举动让市场再次人心惶惶。当最大的BTC持有者不购买甚至还要卖出BTC的时候,会为市场带来怎样的影响?

战略转折

此次事件最重大的意义在于,它标志着Strategy首次公开承认了出售其持有BTC的可能性。

公司创始人及执行主席Michael Saylor长期以来被誉为比特币的坚定布道者,其核心策略便是“永远买入并持有”。然而,公司CEO Phong Le在一次播客节目中明确表示,如果公司的mNAV指标(企业价值与其持有的加密货币资产价值的比率)跌破1,并且公司无法通过其他方式融资,那么将出售比特币以补充美元储备。

这一态度打破了市场对Strategy“梭哈BTC”的印象,被市场解读为公司战略的重大转折点,并引发了对其商业模式可持续性的疑虑。

市场反应

Strategy此次战略调整立即在市场引发了剧烈的负面连锁反应。

在CEO暗示可能出售BTC后,Strategy股价在盘中一度暴跌12.2%,显示出投资者对其战略转变的恐慌情绪。

在公告发布后,BTC价格同步回落超4%,这一跌幅或许并非完全由微策略的行动导致,但最大的及购买价正在暂停激进买入这一危险信号显然被市场捕捉。

这种主力资金转入观望的预期,放大了市场的避险回调。

相较于股价和BTC价格这些“表面危机”,更深层次的危机来自于投资机构的表态。

数据显示,2025年第三季度,包括Capital International、Vanguard及BlackRock在内的多家顶级投资机构已主动削减对MSTR的敞口,合计减持规模约54亿美元。

这一数据表明随着BTC现货ETF等更直接、合规的投资渠道出现,华尔街正在逐步抛弃“MSTR作为BTC代理”的旧投资逻辑。

在一众DAT公司中,mNAV是理解它们商业模式的关键指标。

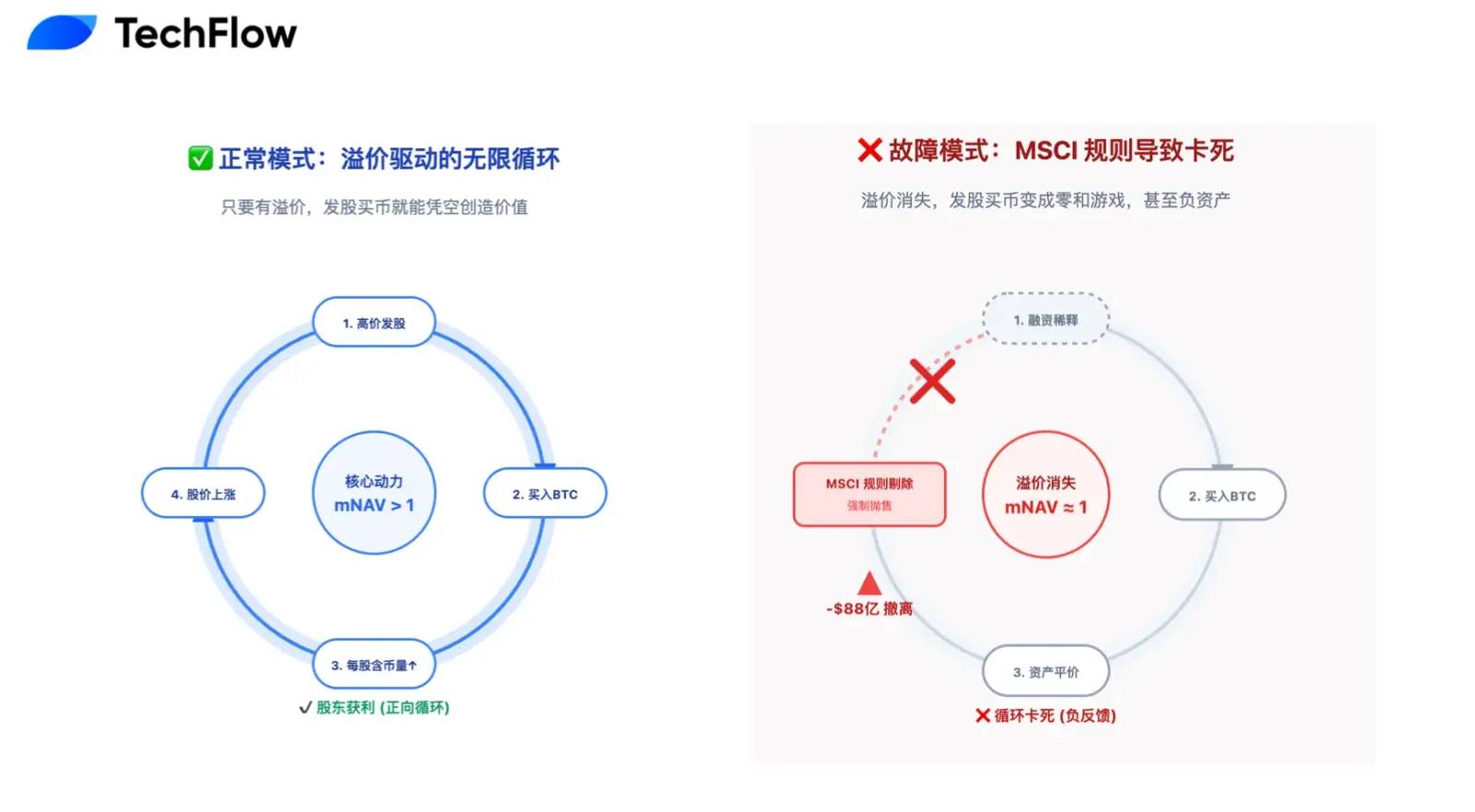

在牛市中,市场愿意为MSTR支付高额溢价(mNAV远超1,峰值时达到2.5),使其可以通过“增发股票→购买比特币→股价因溢价上涨”的飞轮模式创造价值。

然而,随着市场转冷,其mNAV溢价已经基本消失,跌至1附近。

这意味着增发股票买币已经沦为无助于提升股东价值的零和游戏,其核心增长引擎或已经熄火。

永动机叙事的破碎

从短期且理性的财务视角审视,市场当前对Strategy的看空并非无的放矢。

这笔14.4亿美元的现金储备,实际上宣告了那个曾经让全世界痴迷的“购买BTC永动机”叙事破灭。市场此前迷恋的“增发股票购买BTC”逻辑,建立在股价永远高于可转债转股价的乐观假设之上。

Strategy目前背负着高达82亿美元的可转换债券,标普全球已明确将其信用评级定为“B-”的垃圾级,并警示了潜在的流动性危机。

危机的核心在于,一旦股价持续低迷,债券持有人在到期时将拒绝转股(换成股票面临更大亏损),转而要求公司以现金全额偿付本金。特别是其中一笔10.1亿美元的债券最早可能在2027年面临赎回,这构成了明确且刚性的中期现金流兑付压力。

在这种背景下,储备金的设立并非仅仅为了支付利息,更是为了应对潜在的“挤兑”,但在mNAV溢价归零的当下,这种资金主要来源于对现有股东权益的稀释。

换言之,公司正在透支股东价值,来填补过去的债务沟壑。

如果说债务压力是慢病,那么被MSCI指数剔除则是可能瞬间致命的急症。

随着近两年Strategy不断激进加仓,其总资产中BTC的占比已经飙升至77%以上,远超MSCI等指数编制机构设定的50%红线。

相关阅读:《88亿美元出逃倒计时,MSTR 正在变成全球指数基金的弃子》

这引发了一个致命的分类问题,MSCI正考虑将其从“运营公司”重新归类为“投资基金”。这一行政上的重新分类可能会引发灾难性的连锁反应。

一旦被判定为基金,MSTR将被剔除出主流股票指数,进而触发追踪这些指数的数万亿美元的强制清算。

根据摩根大通测算,这一机制可能引发高达88亿美元的被动抛售潮,对于日均交易量仅为数十亿美元的MSTR而言,这种级别的抛售无异于制造了一个流动性黑洞,极有可能导致股价出现断崖式下跌,且没有任何基本面买盘能够承接。

昂贵但必要的保费

在加密市场这个遵循“周期”的行业中,如果将时间维度拉长,Strategy这种看似“自断双臂”的防御性措施,或许也正是其为赢得最终胜利所缴纳的一笔昂贵但必要的保费。

“留在牌桌上才是最重要的”。

在过去数轮牛熊周期的变换中也证明了这一点,导致投资者“归零”的元凶并不是币价下跌,而是无视风险的“梭哈”,最终因为一场突发事件导致被迫赶下牌桌,再无翻盘希望。

从这个角度看,Strategy此次建立的14.4亿美元现金储备,也是为了让自己能够以尽可能低的代价保证自己仍然留在牌桌上。

通过牺牲短期的股东权益和市场溢价,换取未来两年内的主动权,这也是一种博弈智慧,在风暴来临前,先收起船帆度过风暴,等到下一次流动性泛滥的周期到来,天气再次晴朗的时候,手握65万枚BTC的Strategy依然是那个无可替代的“币圈龙头股”。

最终的胜利不属于谁活得更精彩,而是在于谁活得更久。

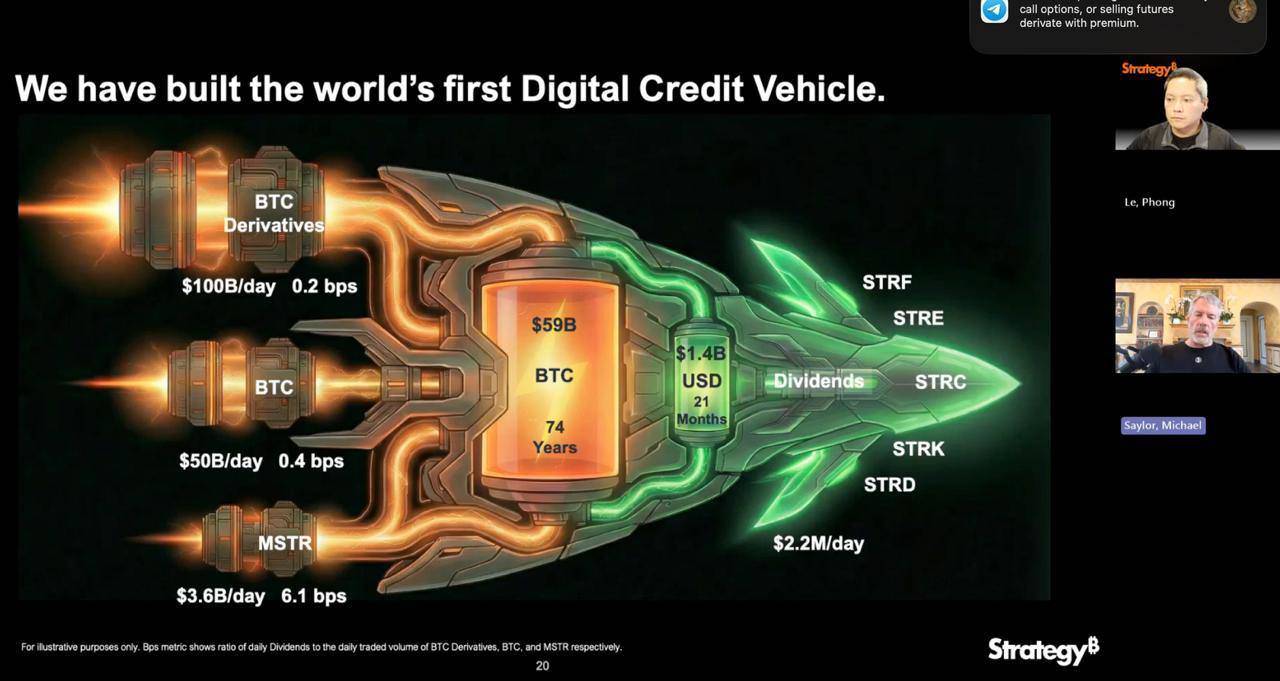

除了让自己活得更久外,Strategy此次行动更深远的意义在于为所有DAT公司摸索出一条可行的合规路径。

如果Strategy继续之前的“梭哈”行为,将极大概率面临崩盘的处境,那么“上市公司持有虚拟货币”这一年度叙事将被彻底证伪,而这将带来可能是币圈史无前例的利空风暴。

反之,如果它能通过引入传统金融的“准备金制度”,成功在BTC的高波动与上市公司的财务稳健性之间找到平衡点,那么它将不再仅仅是一个 囤币的公司,而是走出一条全新的路径。

这次转型,实际上也是Strategy在向标普、MSCI以及华尔街传统资金的一次声明:不仅有狂热的信仰,更有在极端环境下进行专业风控的能力。

这种成熟策略,或许是未来它能被主流指数接纳、获取更低成本融资的门票。

Strategy这艘大船上承载了无数加密行业的希望和资金,相比于在晴朗天气中能行驶得多快,更值得关注的是它是否拥有穿越风暴的稳固。

这笔14.4亿美元的储备金,既是对过去单边押注策略的修正,也是面对未来不确定性的一份投名状。

短期来看,这种转型充满了阵痛:mNAV 溢价的消失、股权的被动稀释、以及增长飞轮的暂时停摆,都是不得不支付的成长代价。

但长期来看,这也是Strategy以及未来无数DAT公司所必须经历的一关。

想要触碰天堂,必须先确保双脚踩在坚实的大地上。

免责声明:本文章仅代表作者个人观点,不代表本平台的立场和观点。本文章仅供信息分享,不构成对任何人的任何投资建议。用户与作者之间的任何争议,与本平台无关。如网页中刊载的文章或图片涉及侵权,请提供相关的权利证明和身份证明发送邮件到support@aicoin.com,本平台相关工作人员将会进行核查。