原文标题:Stablecoins and the parallels with Money Market Funds

原文作者:@shawnwlim,@artichokecap 创始人

原文编译:zhouzhou,BlockBeats

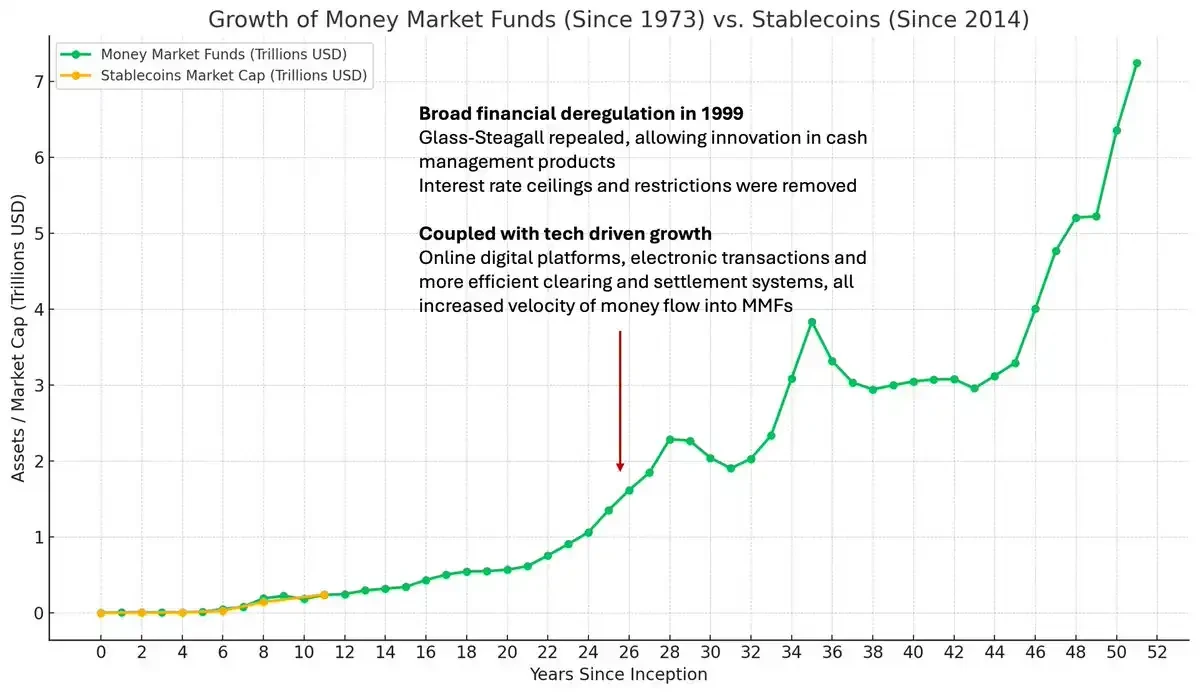

编者按:稳定币的监管之争与半世纪前货币市场基金(MMF)所经历的类似。MMF 最初为企业提供现金管理,但因无存款保险、易受挤兑等问题遭批评,影响银行稳定性和货币政策。尽管如此,MMF 资产现已超 7.2 万亿美元。2008 年金融危机导致 Reserve Fund 崩溃,而 2023 年 SEC 仍在推进 MMF 监管改革。MMF 的历史表明,稳定币可能经历类似监管挑战,但最终可能成为金融体系的重要组成部分。

以下为原文内容(为便于阅读理解,原内容有所整编):

稳定币令人兴奋,美国即将出台的稳定币立法代表了一次千载难逢的机会,能够升级现有的金融体系。研究金融历史的人会看到它与大约半个世纪前货币市场基金的发明与发展之间的相似之处。

货币市场基金是在 70 年代作为现金管理解决方案发明的,主要面向企业。当时,美国的银行被禁止对支票账户中的余额支付利息,企业通常也不能保持储蓄账户。如果企业想通过闲置现金赚取利息,他们必须购买美国国债,签订回购协议,投资商业票据或可转让存单。为了管理现金,整个过程繁琐且需要大量操作。

货币市场基金的结构设计是为了保持固定的份额价值,每个份额固定为 1 美元。Reserve Fund, Inc. 是第一只货币市场基金。它于 1971 年推出,作为「一种方便的替代方案,用于直接投资临时现金余额」,这些现金通常会投入到国债、商业票据、银行承兑汇票或存单等货币市场工具中,初始资产为 100 万美元。

其他投资巨头很快跟进:Dreyfus(现为 BNYglobal)、Fidelity、Vanguard_Group。1980 年代,Vanguard 的传奇共同基金业务增长的几乎一半,都归功于其货币市场基金。

Paul Volcker 在担任美联储主席期间(1979 年至 1987 年)对货币市场基金(MMFs)提出了严厉的批评。他甚至在 2011 年仍继续对货币市场基金展开批判。

如今,反对稳定币的政策制定者提出的许多批评,与半个世纪前针对货币市场基金的批评相似:

系统性风险及银行业安全性问题:货币市场基金没有存款保险,也没有最后贷款人机制,不像受保险的银行。由于这一点,货币市场基金容易发生快速挤兑,可能加剧金融不稳定并引发 contagion(蔓延效应)。还有担忧认为,存款从受保险银行流向货币市场基金,会削弱银行部门,因为银行失去了其低成本和稳定的存款基础。

不公平的监管套利:货币市场基金提供类似银行的服务,保持稳定的 1 美元份额,但没有严格的监管审查或资本要求。

削弱货币政策传导机制:货币市场基金可能削弱美联储的货币政策工具,因为像银行存款准备金这样的传统货币政策手段,随着资金流出银行进入货币市场基金,变得不再那么有效。

如今,货币市场基金的金融资产超过 7.2 万亿美元。作为参考,M2(主要不包括货币市场基金资产)为 21.7 万亿美元。

90 年代末,货币市场基金资产管理规模的快速增长是金融放松监管的结果(格雷姆-里奇-比利法案废除了《格拉斯-斯蒂格尔法》,推动了金融创新浪潮),同时互联网的繁荣促进了更好的电子化和在线交易系统,提高了资金流入货币市场基金的速度。

你看到什么模式了吗?(我想指出,即使在半个世纪后,货币市场基金的监管斗争仍未结束。美国证券交易委员会在 2023 年通过了货币市场基金改革,其中包括提高最低流动性要求,并取消了基金经理限制投资者赎回的权利。)

不幸的是,Reserve Fund 在 2008 年金融危机后走向了终结。它持有一些雷曼兄弟的债务证券,这些证券被减记为零,导致了基金的脱钩事件以及大量赎回。

免责声明:本文章仅代表作者个人观点,不代表本平台的立场和观点。本文章仅供信息分享,不构成对任何人的任何投资建议。用户与作者之间的任何争议,与本平台无关。如网页中刊载的文章或图片涉及侵权,请提供相关的权利证明和身份证明发送邮件到support@aicoin.com,本平台相关工作人员将会进行核查。