在 Robinhood、xStocks、Republic 等项目的催化下,已经有大量公司的链上「股票」在 Solana 生态系统中出现,一场前所未有的「币股联动」实验正在进行。而 Upexi 继过去几个月持续增持 SOL 后持仓突破 73 万枚,成为持有最多 SOL 的纳斯达克上市公司,还于近日宣布,将通过 Superstate 旗下的 Opening Bell 平台,把自己的 SEC 注册股票在 Solana 上进行代币化。

与其计划在同一平台上线「代币化股票」的还有另一个「SOL 微策略公司」SOL Strategies,他们都正试图构建一个三层循环结构,用传统股权(或债权)融资购买 SOL 资产、通过链上代币化解锁流动性、最终借助 DeFi 协议实现资本循环放大,这一模式的成功与否,将直接影响传统金融与链上金融的融合进程。

买 SOL 的公司真的赚钱了吗?

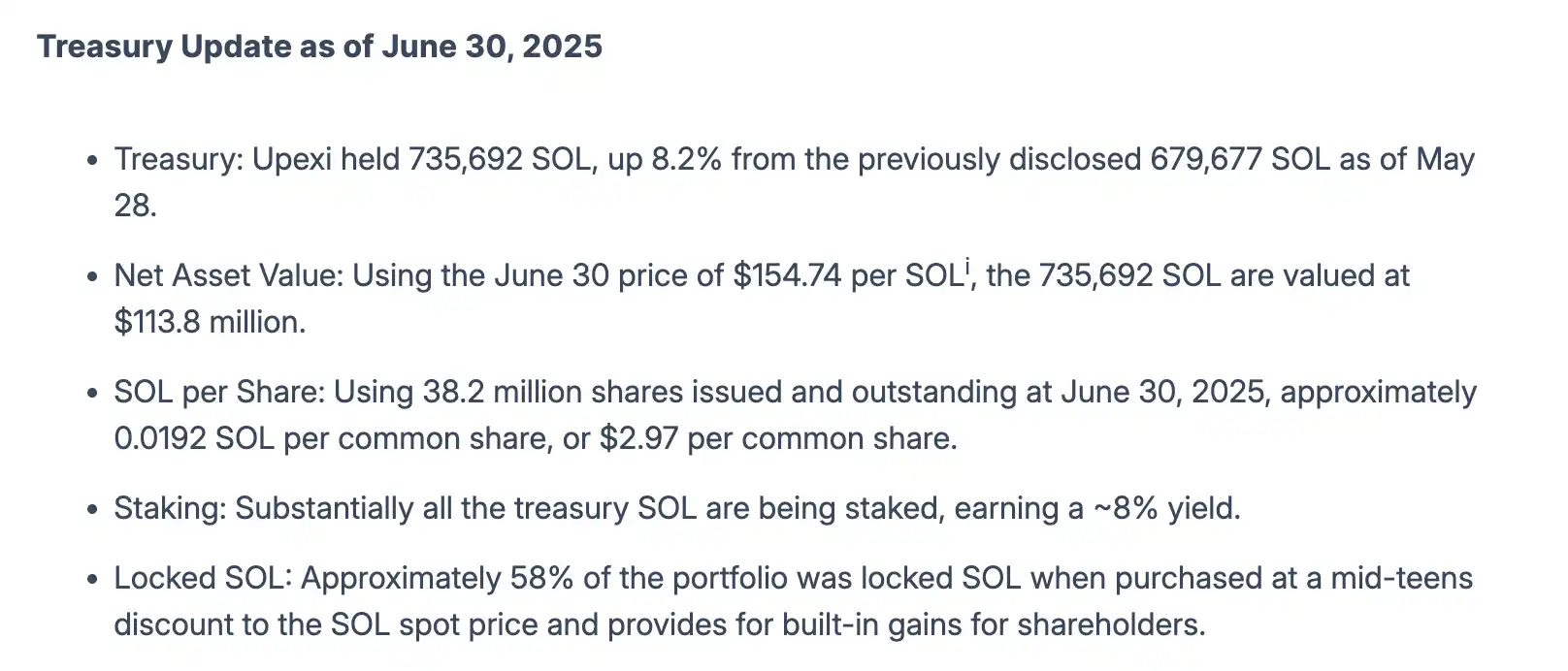

这次即将上线 Opening Bell 的两家公司均以 SOL 为核心资产,但融资模式和持仓策略不同。从融资规模和执行方式看,Upexi 选择了更为激进的路径。Upexi 于 2025 年 4 月 21 日宣布通过 PIPE 私募方式筹集 1 亿美元,由知名加密做市商 GSR 领投。发行 43,859,649 股普通股,每股价格 2.28 美元。募集资金扣除运营等费用后,约 5.3 亿美元用于偿债,剩余资金专门用于建立 SOLana 金库并增持 SOL 资产。据公司高管 Arif Kazi 透露,此次融资的每股定价高于当时的市场价,且未设置任何锁仓或代币附加条款。Upexi 随后迅速买入 SOL 资产,截至 6 月 30 日,其持有 SOL 数量已达约 735,692 枚,按市价约值 1.1 亿美元。主要三次的购入均价分别为 135.22 美元、141.10 美元、151.50 美元,综合平均成本约为每枚 SOL 142 美元,此部分的 SOL 资产对比现在(157 美元)还有约 10% 的溢价。

而在近日公布公告中,该公司计划通过质押 SOL 获取年化约 7%–9% 的收益,并将布局 SOL 生态中的矿机、节点、质押和 DeFi 等业务。而如果如公告所说大部分 SOL 已经进入质押,则在不减持且 SOL 的平均价格波动不大的情况下,Upexi 在 SOL 质押上的年收益将达到 880 万美元。这些收益并非直接与公司股东分享而是增加入国库,以资产增值直接提高每股净资产提升(NAV per share),也就是每股的「含 SOL 量」。以 3820 万流通股计算,每股对应约 0.0192 SOL(价值约 2.97 美元)。质押收益的累积可能进一步推高每股 SOL 价值,进而支撑股价上涨。

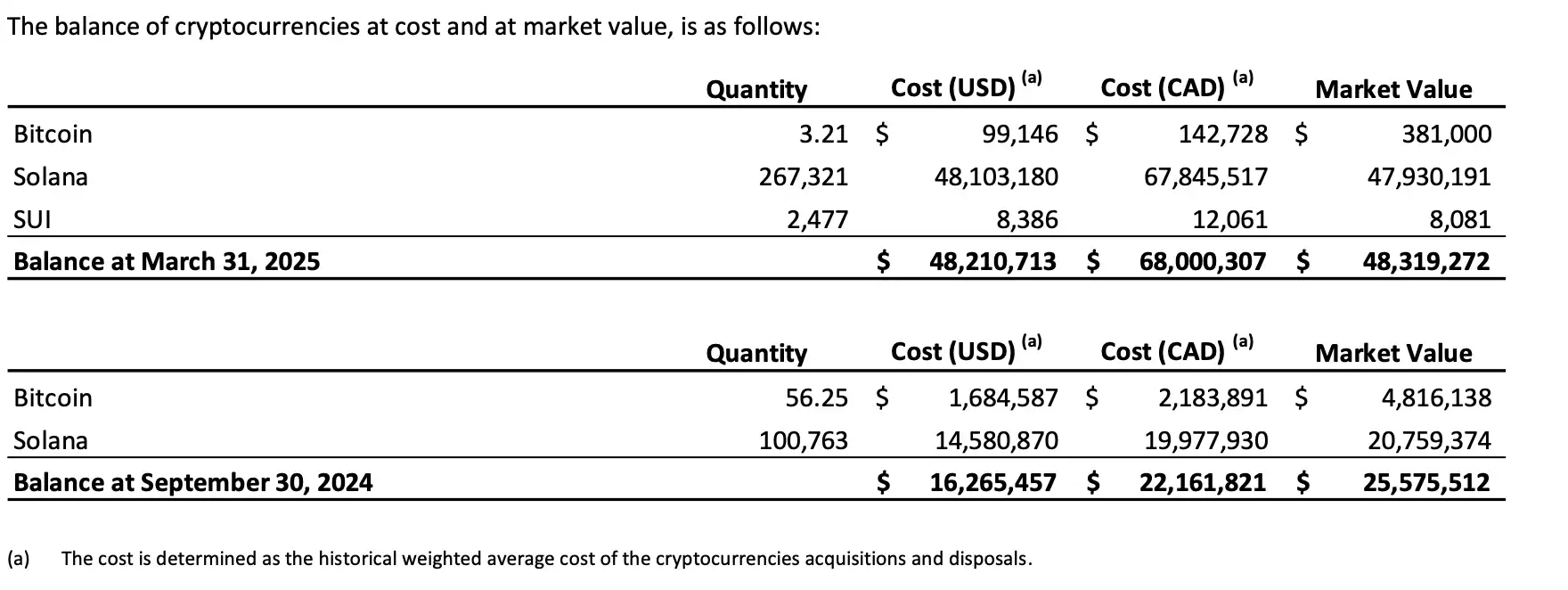

而 SOL Strategies 则采用了可转债融资方式。2025 年 4 月 23 日,公司宣布与 ATW Partners 达成 5 亿美元可转债额度安排,专门用于购买并质押 SOL。首期 2000 万美元资金已于 5 月 1 日前后到账,用于购入 SOL 并质押在其验证人节点上,后续可随市场条件分批提取剩余高达 4.8 亿美元资金。该可转债以市场价转换为公司股票,利息按实收 SOL 的 85% 质押收益率支付。

截至 6 月 30 日,SOL Strategies 持仓 SOL 已从最初的约 267,321 枚(市值约 4000 万美元)增长至 392,667 枚 SOL,平均每 SOL 的购买成本换算成美元约 153.53 美元,以币价来看的话几乎没有太大的亏损或收益。

其报告的当前质押 SOL 的平均收益率约为 7.53%,虽然部分的收益与 Upxie 相似将收益重新投入国库或节点质押,以每股净资产提升。但在与 ATW Partners 的合作中的协议是,通过设施购入并质押的 SOL 产生的质押收益的 85%,该债务部分的利息以 SOL 形式支付给债主,这一模型创建了一个相对自我维持的金融循环,从第一天起每投入一美元资本即可产生收益。除此之外,转换条款方面可转债还可按市场价转换为公司股票,具体为在转换前一天的市价。这一安排在加拿大和美国证券法下豁免注册,符合安大略证券委员会规则 72-503,无需加拿大证券法的法定持有期。

买山寨的上市公司股价崩盘,上链能否「续上」资产净值溢价?

无论是 PIPE 还是债转股的形式融资购入 SOL 后,Upexi 与 SOL Strategies 都通过某种形式验证了,SOL 这类资产的功能性收益的可行性,但这仅仅是前两步,且在股价呈现上确实出现了一些系统性的风险。

比如 Upexi 在 2025 年 4 月 21 日报告 PIPE 融资后,股价当日从约 2.3 美元涨至盘中最高 16.8 美元,涨幅高达 630%,但随着 6 月 23 日 PIPE 股份解禁、投资人注册转售后,股价单日跌约 60%,随后在 25 日进一步下挫至约 3.26 美元,短短两天内腰斩逾 77%,几乎抹平了该策略前的股价涨势。融资完成后,Upexi 的每股净资产溢价从约 4 倍快速拉升至 7 倍以上,但在 PIPE 股份解禁后迅速回落,目前已接近每股 NAV 水平。

SOL Strategies 起初的融资形式以及购入的方式不像 Upexi 这样激进,但也遇到了类似的问题,4 月 23 日宣布可转债融资后股价涨超 18%,次日收涨 7%,至 6 月初披露 Q2 财报及链上试点,上述期间股价从 1.8 加元涨至 2.42 加元,涨幅约 34%。但截至 2025 年 7 月,股价已从高点回调约 60%,因此其 NAV 溢价也从 Q2 期间的约 5 倍降至 4.5 倍左右。

上市公司的下一个上链通道——Opening Bell

而事实上大部分「币股概念」的上市公司都遇见到了相似的困境,而 Upexi 与 SOL Strategies 借着近期「美股上链」的东风,率先开启链上股票策略与市场结构的转型。在 Superstate 推出 Opening Bell 后,SOL Strategies 这家加拿大上市公司曾宣布计划在纳斯达克上市,但在纳斯达克敲钟之前他们选择先在 Superstate「敲钟」,2025 年 5 月 8 日首先宣布将自家公司股票通过该平台上线,而待监管部门批准后,SOL Strategies 其股票将于今年夏天在 Solana 上交易。而紧随其后 Upexi 于 2025 年 6 月 26 日 宣布将通过 Opening Bell 平台代币化股份,双方成为该平台的首批参与者。

Opening Bell 当前选择率先建立在 Solana 上(此后有以太坊等其他链的计划),与 Superstate 发行的 USTB 与 USCC 交互,且公司的股份将由 Superstate 的 SEC 注册、区块链赋能的股份登记代理机构进行记录和代币化。不同于其他「镜像代币」,该形式将不是合成敞口或包装代币,而是公司实际的股份首次真正上链。而颇具仪式感的是,与纳斯达克类似,Superstate 表示在公司的从 Opening Bell 上市时会在 Superstate 位于纽约的总公司同步敲钟。

对于已经上市的公司 Opening Bell 提供一个从现实到 Crypto 的「虚拟跨链桥」,而对于尚未上市的公司,Opening Bell 则更像是纳斯达克或纽交所的「Pre Market」,提供在加密原生市场中向加密用户开放股份的能力,为未来「正式上市」提供不同的资金敞口。

Opening Bell 真的能拯救「币股概念股」吗?

目前来看,无论是 Upexi 还是 SOL Strategies 或是其他买币公司,其每股 NAV 的核心支撑几乎完全来自于所持 SOL 的市值。社区许多人关心他们是否会运用套娃的路径去造一个「币股泡沫」,用 PIPE 或可转债融资购买 SOL,随后将公司股票代币化上链,再将股票作为 DeFi 中的抵押资产用于借贷,从而释放出新的可投资本,实现「购 SOL——抵押——再投资」的飞轮结构。

然而 Opening Bell 平台的股票发行和交易仍处在严格的监管框架下。平台要求投资者在通过 KYC 认证并完成相关教育后,才能将「链上股份」(Token Shares) 保存在事先获批的白名单钱包中,现阶段只有现有股东、通过 Superstate KYC 认证的投资者、以及合规「KYC」的合作钱包拥有白名单权利。换言之,链上股票交易目前仅限于经过审批的账户,投资者还无法自由地将代币化股票投入任意 DeFi 协议进行抵押和借贷。

但与此同时,Superstate 与 Solana 政策研究所等机构已向美国证监会提交了一项名为「Project Open」的试点提案。该提案设想在受限的发行人范围内,让部分美国公司可在 SOLana 等公链上原生发行、登记并交易其股票。交易过程同样需要在获批的白名单钱包中完成,并设置了监管机构随时干预和修改的权限。如果 SEC 最终批准,这意味着股票可以像加密货币一样实现全球全天候、实时交割;如果否,则传统交易模式将延续。

Superstate 的 CEO Robert Leshner 在一次采访中表示他押注的是新一代的加密货币优先投资者。「这是一波巨大的资本浪潮,他们不在乎经纪账户,只在乎区块链钱包,他们希望能够以自己习惯的方式进行交易。我真的认为这是一个全新的资本市场,随时准备迎接企业的加入。」并补充道「全球范围内对冲基金、风险投资公司已经迷上了加密原生渠道,并指出 Superstate 在全球拥有 150 家机构客户,包括 Arrington Capital、BitGo、CoinFund、Flowdesk 和 ParaFi 等知名机构」。

这一路径无疑为机构投资者提供了更多进入通道。但是否能长期支撑资产净值溢价,仍取决于底层资产的可持续性。与拥有强共识的比特币不同,SOL 作为偏收益型资产,更依赖质押、DeFi 使用等场景来维持其价值锚点。若链上股票无法快速被 DeFi 生态吸纳并嵌入,如不能有效进入借贷市场或成为做市基础资产,这类公司将更容易被市场视为「山寨版 MicroStrategy」,其估值体系将迅速退回至「SOL 仓位折现+传统业务折价」的老路上,而非进入「资产工具型企业」的全新范式。

Upexi 已先一步将自家股票挂入 Webull Corporate Connect 并启动 Nasdaq 衍生交易,同时在链上布局 Opening Bell 代币化路径,其双市场交易结构使其股票波动不仅取决于公司基本面与 SOL 价格,还受链上清算、杠杆挤兑等因素影响。这类高杠杆结构在短期内可能吸引加密套利者、专业 DeFi 用户的关注,带来阶段性的资本涌入与估值跃升,但它也意味着股票价格将变得「币化」,其波动性可能远超传统市场投资者所能承受。

一旦链上出现杠杆过高、资产价格剧烈波动,反向清算机制可能将「股价暴涨」迅速转为「踩踏崩盘」。对于试图通过「链上延寿」实现 NAV 溢价延续的公司而言,这是一把双刃剑,若未形成真实链上金融闭环,这类公司的定价更可能被重新回归「加密仓位 + 营收贴现」的模型,其原本寄望的估值想象空间或将被压缩。

免责声明:本文章仅代表作者个人观点,不代表本平台的立场和观点。本文章仅供信息分享,不构成对任何人的任何投资建议。用户与作者之间的任何争议,与本平台无关。如网页中刊载的文章或图片涉及侵权,请提供相关的权利证明和身份证明发送邮件到support@aicoin.com,本平台相关工作人员将会进行核查。