撰文:White55,火星财经

当 Hyperliquid(HYPE)价格在 2025 年 7 月即将突破 50 美元关口时,市场将目光聚焦于显赫的鲸鱼地址与上市公司公告。然而水面之下,一股更庞大的资本力量正以程序化方式持续吞噬流通筹码 ——平台费用回购机制,构成了 HYPE 最坚韧的价值基底。

该机制的设计堪称精妙:Hyperliquid 将每日产生的交易手续费注入自动回购基金,在公开市场持续买入 HYPE 并销毁。这一过程形成闭环经济模型,将平台增长直接转化为代币通缩动力。

数据显示,协议累计销毁量已达2600 万枚 HYPE,按当前价计算价值超 12 亿美元。随着平台交易量攀升至日均百亿级,年回购资金规模将攀升至10 亿美元,成为市场中永不枯竭的「多头永动机」。

更值得警惕的是其杠杆效应:回购力度随币价上涨呈指数级放大。当 HYPE 从 20 美元升至 40 美元,同等资金可购买的代币数量减半,迫使协议为完成销毁目标加大扫货力度。这种正反馈循环导致流通盘加速收缩 —— 目前平台金库持仓已占流通量 7.8%,若价格突破 100 美元,该比例可能跃升至 15% 以上,彻底重塑市场供需结构。

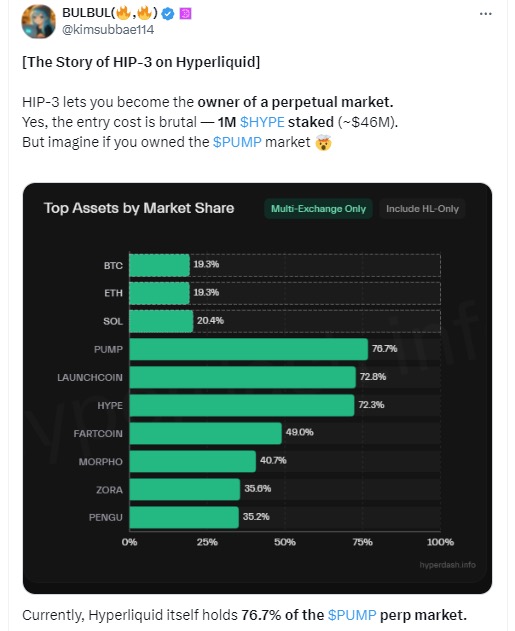

生态扩张者:百万 HYPE 的「加盟门票」

2025年5月,Hyperliquid推出HIP-3协议引发资本暗战。该规则允许外部机构质押100万枚HYPE(约5000万美元)创建专属衍生品交易市场,并分享手续费收益。这相当于在日交易额百亿美元的「链上赌场」开设VIP厅牌照,瞬间点燃资本角逐。

- 牌照稀缺性催生囤币竞赛:HIP-3本质是链上金融特许经营,而牌照数量受限于质押代币总量。早期入场者如Eyenovia以3400万美元均价囤积104万枚HYPE,三个月内浮盈达1700万美元。当更多机构意识到「持牌=分享Hyperliquid增长红利」时,质押门槛可能从100万枚抬升至200万枚。

- 生态验证节点成新杠杆:Eyenovia进一步联合质押协议Kinetiq推出验证节点,将HYPE质押转化为节点收益权。这种「持币+节点+手续费分成」的三重收益模型,吸引Tony G、Lion Group等上市公司争相复制,形成机构间的军备竞赛。

空头踩踏:衍生品市场的「燃料补给」

当HYPE在6月冲破40美元时,一场血腥的空头清算风暴成为助推器。数据显示,其衍生品未平仓合约在两个月内从50亿飙升至90亿美元。

空头平仓的强制买入构成独特上涨动能。例如7月初某鲸鱼做空失败导致2300万美元清算,交易所自动买入平仓的行为瞬间吞噬市场流动性。这种「空头燃料」现象在HYPE上反复上演:5月价格突破30美元时空头单日损失800万,6月冲击40美元时清算金额达295万美元。

衍生品市场的膨胀本身即是信心指标。当未平仓合约突破10亿美元时,表明机构投资者正利用期货构建风险敞口,而18亿美元的持仓量已超越多数二线公链,印证市场对Hyperliquid作为「DeFi衍生品之王」的定位认可。

生态开发者:EVM 的「基建押注」

尽管Hyperliquid以原生链高性能著称,其HyperEVM兼容层正吸引开发者将HYPE纳入底层经济系统。目前EVM生态已锁定2400万枚HYPE,成为仅次于平台金库的第二大囤积方。

- VC币拍卖机制革新:项目方需质押500-2000枚HYPE获得代币发行权限,年消耗量预估14-20万枚。这种设计迫使新兴项目从市场吸筹,形成开发端刚需。

- 流动性裂变加速:当Eyenovia等机构节点启动后,通过「质押租赁协议」向生态项目输出信用资源。例如交易机构可绑定节点钱包获取手续费折扣,而无需直接持有HYPE。这种模式将节点持仓转化为生态流动性,放大代币效用场景。

交易所:被迫入局的「持币傀儡」

中心化交易所对Hyperliquid的情感堪称矛盾:既忌惮其DEX侵蚀现货交易,又垂涎永续合约手续费富矿。这种撕裂姿态催生荒诞场景——交易所成为被动持币大户。

- 用户充值倒逼平台持币:KuCoin用户自发充值440万枚HYPE,迫使平台紧急上线现货交易。Gate.io、Bitget等紧随其后,三家交易所沉淀量达770万枚,占流通盘2.3%。

- 质押活动暴露库存焦虑:Bybit推出「限存20枚HYPE享30%收益」活动,暴露其持币量不足的窘迫。当更多交易所效仿时,行业或掀起HYPE储备竞赛,毕竟合约交易深度需以足额现货保障。

巨鲸与机构:明牌进场的「秩序缔造者」

链上数据揭示着一场机构闪电战:

- Amber Group:1月斥资722万美元均价21.06美元建仓34万枚,现持仓73万枚浮盈656万

- Galaxy/Manifold:6月底注入3000万美元买入

- 神秘鲸鱼:7月11日分拆5个钱包买入139,662枚,耗资637万

个人巨鲸同样高举高打:

- Suzhu:实名持仓46万枚

- Pima:链上地址持仓超50万枚

- 大宇:早期500万美元建仓,经波段操作仓位未知

传统金融老兵的背书更具信号意义。BitMEX创始人Arthur Hayes公开持仓并看多至100美元,将其称为「野兽模式」协议。灰度在2025Q1机构报告中将HYPE列入前20推荐资产,吸引更多保守资本入场。

上市公司:华尔街的「新货币武器」

当MicroStrategy的比特币赌局获利千倍后,濒死上市公司发现更锋利的救命稻草——HYPE。

Eyenovia的转型堪称教科书级:这家年收入仅5.6万美元的眼药公司,宣布5000万美元All in HYPE后股价单日暴涨134%,市值从2000万跃升至8000万。其新任CIO Hyunsu Jung(前DARMA Capital架构师)直言:「HYPE的通缩模型比BTC更适合做抵押资产」。

- Tony G:4.3万美元购入1万枚HYPE,撬动5700万市值增长

- Lion Group:获6亿融资启动财库计划

- Nuvve:发行480万美元股票筹资,明确将部分资金转投HYPE

这些公司的战略逻辑高度一致:用HYPE的稀缺性置换股票流动性。当一家公司持有市场流通盘0.1%的HYPE(约33万枚),其股票便成为二级市场分享HYPE溢价的唯一通道,这种套利空间推动更多上市公司加入囤币行列。

稀缺性风暴:多方合谋的「流动性黑洞」

HYPE突破50美元的本质,是平台回购、机构质押、空头平仓、生态建设、交易所储备、巨鲸囤积、上市公司配置七方力量共同制造的流动性黑洞。其恐怖之处在于:

通缩螺旋自我强化:销毁机制使流通量每月递减0.5%,而机构质押锁定至少2000万枚(占流通6%),导致实际流动盘不足1亿枚;

资本杠杆嵌套:上市公司用股权融资买币→质押获取节点收益→节点信用支持生态开发→开发者消耗HYPE获得资源,形成资本增殖闭环;

空头燃料循环:每10%价格上涨触发约200万美元空头清算,强制买盘助推下一波涨幅。

当Arthur Hayes高喊100美元目标时,他或许在暗示一个残酷现实:HYPE已成为机构角斗场,散户早被挤出牌桌——持币地址仅14万+,百亿市值下人均持仓价值超7万美元,这是鲸鱼与上市公司合谋的资本新秩序。

免责声明:本文章仅代表作者个人观点,不代表本平台的立场和观点。本文章仅供信息分享,不构成对任何人的任何投资建议。用户与作者之间的任何争议,与本平台无关。如网页中刊载的文章或图片涉及侵权,请提供相关的权利证明和身份证明发送邮件到support@aicoin.com,本平台相关工作人员将会进行核查。