作者:danny

假设币股DAT前期的崩盘是不可避免的,那么对投资者来说,我们应该如何应对?应当采取什么策略?有什么算法和标准?市场上是否有成功的案例? 它们的核心竞争优势是什么?

阅读导览:

1.还没看过上篇的小伙伴建议先去:《币股隐藏伝记:隐藏在「股权稀释」与mNAV算法里的腰斩刀法》

2.如果单纯想看案例分析的,可以往下阅读。

第四部分:「护城河」的真相与DAT模式的未来

在理解了「币股」的运作机制和风险之后,一个核心问题浮出水面:DAT类公司的长期竞争力及其「护城河」究竟是什么?它们的未来又将走向何方?

4.1. 护城河的真相:一个依赖市场情绪的「资本飞轮」

DATs真正的「护城河」并非源于其业务本身,而是一种高度情景化且脆弱的融资优势。其核心竞争力,正是流动性-融资成本强大的循环:「融资能力 → 购买更多币 → 提升投资者回报预期 → 吸引更多流动性 → 降低融资成本 → 进一步增强融资能力」。这个机制,即「资本飞轮」,是理解其商业模式的本质。

正向循环(牛市中):

这个飞轮在牛市中能产生强大的正向驱动力。

高溢价是燃料: 公司股价以高于其持有的数字资产净值(NAV)的价格交易,形成「股权溢价」(mNAV Premium)。这个溢价是整个飞轮启动的关键燃料。

融资能力被激活: 凭借高溢价,公司可以通过发行新股或低息可转换债券进行「增值性」(Accretive)融资,即用高估值的股票换取资金,购买更多数字资产,从而在不稀释甚至增加每股含币量的情况下扩大资产负债表。

流动性与低成本: 当市场情绪高涨,股票流动性极佳时,公司可以轻松地在公开市场上出售大量新股而不会对价格造成太大冲击,这极大地降低了融资的摩擦成本。

「买买买」强化叙事: 公司将筹集到的资金持续不断地买入更多数字资产,这不仅增加了公司的资产净值,更强化了其作为「增长引擎」的市场叙事,吸引更多投资者,进一步推高股价和溢价,形成了一个强大的正反馈循环。

反向毁灭(熊市中):

然而,这个强大的引擎有一个致命的弱点:它完全依赖于持续的牛市情绪和高企的股票溢价。一旦市场转向,飞轮会迅速反向旋转,变成「死亡螺旋」:

溢价消失,燃料耗尽: 当底层币价下跌时,「币股」的股价会跌得更猛,导致其mNAV溢价迅速收缩,甚至变为折价。

融资能力被冻结: 一旦溢价消失,任何通过增发股票的融资行为都将是「减值性」的(Dilutive)。此时,公司无法再进行增值性融资,其核心的增长故事就此破产。融资能力——这条唯一的护城河——瞬间干涸。

负反馈循环: 融资渠道的枯竭和增长叙事的破灭,会引发投资者的恐慌性抛售,进一步打压股价,形成恶性循环,最终可能导致股价的崩溃。

因此,DATs的护城河极其狭窄且不稳定,因为它完全依赖于善变的资本市场情绪。一旦市场情绪逆转,溢价消失,这条护城河便会瞬间干涸,公司将失去其唯一的竞争优势。

4.2. 比较案例研究:战略的实践与变异

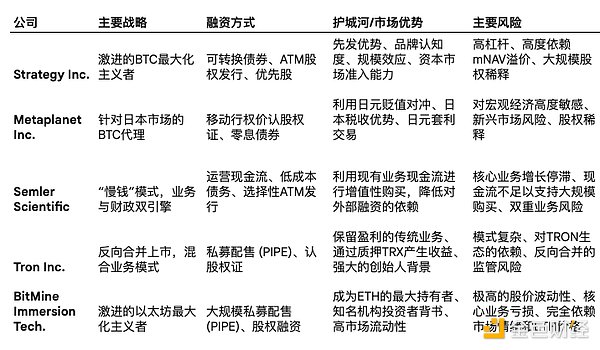

尽管基本模式相似,但不同的 DATs 在具体战略执行上展现出显著差异,这些差异反映了它们对自身定位、市场环境和监管约束的不同理解。

Strategy Inc. (MSTR) - 激进的先行者

作为模式的开创者,MicroStrategy 的策略最为激进。它不仅大量使用各类债务工具(如可转换债券)来最大化杠杆,其创始人 Michael Saylor 还通过其强大的个人品牌和持续的布道,为公司塑造了一种「软性护城河」。他成功地将 MicroStrategy 与BTC深度绑定,使其成为全球投资者心中最知名的BTC代理股票,这种品牌认知度在一定程度上巩固了其 mNAV 溢价。

Metaplanet Inc. (3350.T) - 灵活的国际适应者

Metaplanet 的案例展示了 DAT 模式如何根据特定国家或地区的市场环境进行创新和调整。其策略巧妙地利用了日本独特的宏观和监管环境:

日元套利交易 (Yen Carry Trade): 在日本央行长期维持超低利率的背景下,Metaplanet 以接近零的成本借入日元,并将其转换为预期将长期升值的BTC,从而进行宏观套利。

「移动行权价认股权证」 (Moving Strike Warrants): 由于日本监管不允许美股市场中常见的 ATM 增发机制,Metaplanet 创新地使用了一种行权价与前一日收盘价挂钩的认股权证。这种设计确保了只有在股价上涨时,权证才会被行使,从而实现了类似 ATM 的、在股价高位进行稀释性融资的效果。

税收优势: 日本对个人直接持有加密货币的收益征收高额的累进税,而投资股票的资本利得税率则低得多(约20%)。这一税收差异使得日本投资者通过购买 Metaplanet 股票来间接持有BTC,比直接购买BTC在税务上更具吸引力,为其股票创造了本土化的需求。

Semler Scientific (SMLR) - 谨慎的业务整合者

Semler Scientific 代表了另一种更为保守的策略——「慢钱」(Slow Money)模式。该公司计划利用其核心医疗保健业务产生的稳定现金流,来逐步、审慎地购买BTC,旨在实现对股东更具「增值性」的资产积累。这种模式理论上更为可持续,因为它不完全依赖于外部融资。然而,其挑战在于,公司的核心业务正面临增长瓶颈和监管压力,这使得其产生足够现金流来支持大规模BTC购买的叙事变得复杂化。

Tron Inc. (TRON) - 反向合并与混合模式

Tron Inc. 的案例展示了一种非传统的上市路径和业务结构。该公司前身为 SRM Entertainment,通过与 TRON DAO 的反向合并进入公开市场,并更名为 Tron Inc.。这种策略使其能够快速成为一家纳斯达克上市公司,并专注于建立TRX代币的财政储备。其独特之处在于混合业务模式:它保留了原有的为大型娱乐场所(如迪士尼和环球影城)设计和制造定制商品的业务,同时开拓了区块链财政战略。此外,该公司积极利用其TRX储备进行质押,通过JustLend等平台产生高达10%的年化收益,这为其运营提供了非稀释性的现金流。(从鸟瞰的角度,$TRX token并没有离开Tron network,这是)

BitMine Immersion Technologies (BMNR) - 激进的以太坊巨鲸

BitMine (BTMR) 代表了DAT模式向BTC以外资产的激进扩张。该公司从BTC挖矿业务转型,专注于成为全球最大的以太坊(ETH)企业级持有者,并设定了持有流通中ETH总量5%的宏大目标。其策略以惊人的融资速度为特点,通过大规模的私募配售(PIPEs)和股权融资,在短时间内积累了价值数十亿美元的ETH储备。这种激进的积累策略吸引了包括Peter Thiel的Founders Fund和Stanley Druckenmiller在内的高规格投资者,并由Fundstrat的Tom Lee担任董事长。然而,BMNR的股价表现极其不稳定,经历了数千个百分点的暴涨后又大幅回调,凸显了其高风险、高回报的特性。由于其核心业务(挖矿)收入微薄且处于亏损状态,其估值几乎完全由市场对ETH价格的预期和对其融资能力的信心所驱动。

4.3. 下一次进化:「生产性财政」

面对被动持有策略的内在脆弱性,DAT 模式正迎来一次重要的进化,即从「被动财政」(Passive Treasury)转向「生产性财政」(Productive Treasury)。

传统的BTC财政策略,本质上是一种被动的「数字黄金」策略,资产本身不产生任何现金流。而「生产性财政」模式则专注于持有那些能够通过网络原生机制产生收益的数字资产,主要是采用POS共识机制的公链代币,如以ETH和 SOL。

通过将持有的 ETH 或 SOL 进行Staking,公司可以直接从协议中获得以代币计价的奖励。这种质押收益是一种内生的、加密原生的「利息」,它不依赖于传统信贷市场,为公司提供了稳定的、非稀释性的现金流来源。这种模式的出现,标志着 DATs 可能从纯粹的金融工程载体,转变为拥有真实加密原生业务的运营公司。例如,DeFi Development Corp. (DFDV) 等公司正专注于积累 SOL 并通过运营验证节点来产生质押收益。(TRON Inc也算是走在时代的前沿)

这种向「生产性财政」的演变,是对被动持有模式护城河过于脆弱这一现实的战略回应。通过创造内生的、与资本市场情绪脱钩的现金流,这些公司正在尝试构建一条更宽、更深的经济护城河,从而降低其对牛市中融资能力的极端依赖,并为其长期生存和发展提供更坚实的基础。

第五部分:总结——穿越迷雾看本质

对于希望投资此类公司的投资者,必须摒弃将其视为简单「加密资产股票」的看法,而是应将其作为一种高度投机性的、主动管理的杠杆基金来评估。其最终的投资表现,取决于以下四个核心变量的复杂互动:

底层加密资产的价格表现: 这是决定公司资产净值(NAV)的基础。

管理层的金融工程能力: 即公司以多快的速度、多低的成本、以及多小的稀释代价来筹集资金并转换为资产。

股票市场的市场情绪: 这是决定公司 mNAV 溢价水平的关键,直接影响其融资能力和「飞轮效应」的强度。

每股的净加密资产持有含量:这决定了均摊到每股里的加密资产水平。

以Strategy Inc BTC为例,在评估「币股」时,应重点监控以下关键指标,而非仅仅关注公司宣布的BTC总持有量:

每股(完全稀释后)加密资产含量: 这是衡量股东真实敞口的最重要指标。投资者应密切跟踪其历史变化趋势,以判断公司的融资活动在长期来看是增值性还是减值性的。

mNAV 溢价的趋势: 溢价是在扩大还是在收缩?溢价的持续收缩是市场信心减弱、风险加剧的明确信号。将其与同类公司及相关 ETF 进行对比,可以更好地评估其估值是否合理。

融资/增发条款: 仔细研究公司每一次发债或增发的具体条款,包括可转换债券的转换价格、利率,以及 ATM 计划的执行规模和价格。这些细节揭示了公司未来的稀释风险和财务压力。

知其然,且知其所以然。

驱动DAT在牛市中股价飙升的「资本飞轮」,恰恰也是导致它们在熊市中加速下跌的根本原因。其核心商业模式——通过利用高企的股价溢价来融资购买更多资产——本身就是一把双刃剑。这种对资本市场情绪的极端依赖,决定了它们的命运必然与市场的周期性波动紧密相连。

免责声明:本文章仅代表作者个人观点,不代表本平台的立场和观点。本文章仅供信息分享,不构成对任何人的任何投资建议。用户与作者之间的任何争议,与本平台无关。如网页中刊载的文章或图片涉及侵权,请提供相关的权利证明和身份证明发送邮件到support@aicoin.com,本平台相关工作人员将会进行核查。