原文作者:Vitalik

原文编译:CryptoLeo(@LeoAndCrypto)

编者按:一直以来,Vitalik 对 DeFi 的态度都是“飘忽不定且整体不看好”,他曾表示 DeFi 不应该追求高收益,但也表示看好 Aave 等应用,很多人认为他不太懂 DeFi,而今天 Vitalik 一改往日口径,发布了关于低风险 DeFi 的内容,并解释了此前不太看好 DeFi 也是受形式所迫,但现在随着 DeFi 领域的风险逐渐降低和监管宽松,以太坊也正是需要 DeFi 的好时候,DeFi 可以与一些非金融类衍生应用产生更好的协同效应。

Odaily 星球日报将这篇最新文章编译如下:

长期以来,以太坊社区面临的一个重要矛盾:即“那些能够带来足够经济以维持整个生态系统运行,无论是维持 ETH 价值还是支持单个项目价值的应用程序”与“那些能满足人们加入以太坊初衷的应用程序”之间的冲突。

历史上,这两大类别曾非常脱节:前者是 NFT、Memecoins 和一种由临时或递归力量支持的 DeFi 的某种组合:人们通过借贷来获取协议提供的激励,或者形成一种循环论证:“ETH 有价值,因为人们使用以太坊链来买卖和杠杆交易 ETH”。与此同时,也存在非金融和半金融应用(例如 Lens、Farcaster、ENS、Polymarket、Seer、隐私协议),它们很具吸引力,但使用率极低,或用户花费的资金(或其他形式的经济活动)太少,无法支撑起 ETH 这个 5000 亿美元的经济体。

这种脱节在社区中引发了诸多冲突,而社区中的大部分动力都源于一种理论上的希望,即能出现一种同时满足这两个条件的应用。在本文中,我将论证:截至今年,以太坊已经拥有了这样的应用,它对以太坊的意义就如同搜索之于谷歌:低风险 DeFi 目标是实现全球范围内对有价值的资产类别(如具有竞争性利率的主要货币、股票、债券)的支付和储蓄的民主化访问。

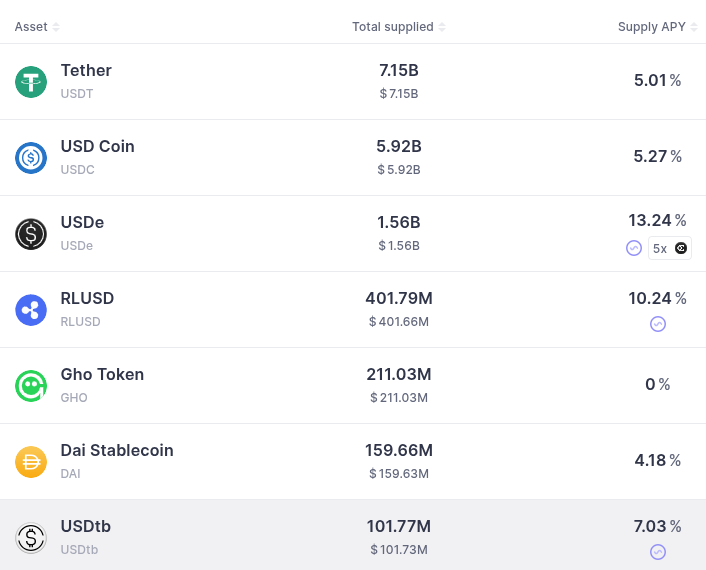

图源:Aave

以太坊的低风险 DeFi 与谷歌搜索之间的类比如下。谷歌为世界做了许多有趣且有价值的贡献:Chromium 系列浏览器、Pixel 手机、包括开源 Gemini 模型在内的人工智能工作、Go 语言等等。但就创收层面而言,他们盈利性不高,甚至可能是亏损的。相反,谷歌最大的收入来源是搜索和广告。低风险 DeFi 可以为以太坊发挥类似的作用。其他应用(包括非金融和更具实验性的应用)对于以太坊在世界上的角色及其文化至关重要,但它们并不需要被视为收入来源。

事实上,我希望以太坊能做得能比谷歌更好。谷歌经常因遭受批评迷失方向,变得像它试图取代的反社会利润最大化公司一样。以太坊的去中心化理念深深植根于其技术和社交层面,我认为,低风险 DeFi 用例在“做好事”和“做得好”之间建立了强大的一致性,这种一致性在广告领域是不存在的。

为什么是低风险 DeFi?

我所说的“低风险 DeFi 既包括支付和储蓄的基本功能,也包括合成资产、全额抵押借贷等易于理解的工具,以及这些资产之间的交换能力。

关注这些应用的原因有两个:

这些应用程序为以太坊及其用户提供了不可替代的价值;

这些应用在文化上与以太坊社区的目标相契合,无论是在应用层面还是在 L 1 的技术特性上。

为什么 DeFi 现在具有价值?

从历史上看,我对 DeFi 持怀疑态度,因为它似乎并没有提供什么实质性的服务;相反,其主要“卖点”似乎是通过交易高度投机的代币(以太坊单日手续费收入最高的一次记录就来自一场设计糟糕的 BAYC otherdeeds 拍卖)来赚钱,或者通过流动性挖矿激励获得 10%至 30%的收益。

之所以会出现这种情况,原因之一在于监管障碍。Gary Gensler 等人应受到严厉指责,因为他们创造了一个监管环境,在这种环境中,你的应用越没用,你就越安全;你的行为越透明,你向投资者提供的保证越明确,你就越有可能被视为“证券”。

另一个原因是,在早期阶段,风险(协议代码漏洞风险、预言机风险、普遍的未知风险)过高,使得更具可持续性的用例难以实现,如果风险很高,那么唯一值得采用的应用程序必须是回报更高的应用程序,而这只能来自不可持续的补贴或投机。

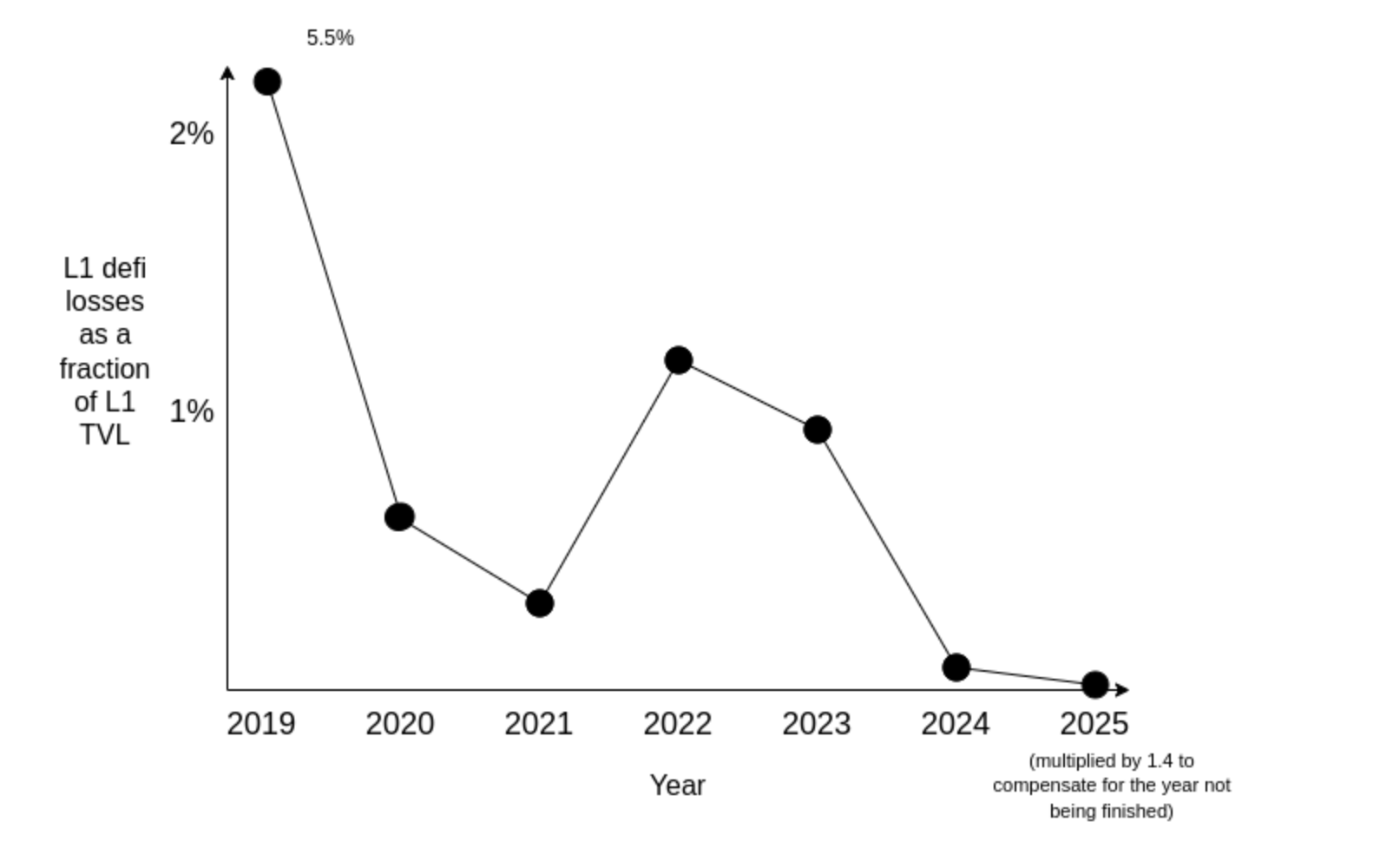

但随着时间的推移,协议安全性逐渐提高,风险也随之降低。

以太坊DeFi颓势

DeFi 的攻击和损失事件仍层出不穷。但这些事件正逐渐被推向生态系统的更边缘地带——一个用户更具实验性和投机性的地方。目前更具稳健性的核心应用正在形成,虽然无法排除的尾部风险仍然存在,但 TradFi 也存在此类尾部风险——鉴于全球政治日益不稳定,对于全球很多人而言,TradFi 的尾部风险现在已超过 DeFi。从长远来看,可以预见成熟的 DeFi 生态系统的透明度和自动化执行将使其比传统金融更加稳定。

这一切对于哪些“衔尾蛇”类用户更有意义呢?基本上就是那些想要进入全球市场,在其中购买、持有和交易主流资产的个人和企业,但对于他们来说,并没有可靠的传统金融渠道来实现这些目标。加密货币并不能可持续地创造更高的收益,但它确实有神奇的地方,能让全球范围内已经存在的经济机会无许可地被获取。

为什么低风险 DeFi 在文化上与以太坊社区的目标相契合?

低风险 DeFi 具有多项优良特性,使其成为理想之选:

-通过使用 ETH 作为抵押资产,并支付高额 Gas,在经济上为以太坊生态和代币做出了贡献;

-具有明确的、有价值的崇高目的:使人们能够无需许可即可在全球范围内利正和机制进行经济互动和财富积累;

-不会给以太坊 L 1 带来不正当的激励(例如,为了追求高频交易的效率而过度中心化,这种效率更适合 L 2)

这是一些非常好的属性。

回到谷歌的类比,其激励对齐机制的一个主要缺陷是,广告收入促使公司从用户那里尽可能多地收集数据,并保留这些数据的所有权。这与历史上激励其更理想化所秉持的开源和正和精神(即各方共赢)相悖。对于以太坊而言,这种不一致性的代价甚至更高,因为以太坊是一个去中心化的生态系统,因此以太坊的任何活动都不能是少数人的幕后决定,它必须作为一个文化凝聚点才具可行性。

创收项目不一定是以太坊最具创新或最令人激动的应用,但它至少不是看起来不道德或令人尴尬的。如果以太坊生态中最大的应用是政治 Meme 币,那么你就不可能一本正经地说你对这个生态感兴趣。低风险 DeFi 旨在实现全球无许可支付和最佳储蓄机会,是一种正在积极改变世界的金融形式,全球贫困地区的许多人都可以证明这一点。

低风险 DeFi 能演变成什么?

低风险 DeFi 的另一个重要特性是,它能够自然地与许多未来更有趣的应用协同,或者可以演变为这些应用。举点例子:

一旦我们在链上构建了一个成熟的金融和非金融活动生态系统(参见:Balaji 的记录账本概念),那么探索基于声誉的、低抵押的借贷就变得有意义了,这可能成为金融普惠更强大的推动力。我们今天构建的低风险 DeFi 以及非金融技术(如 ZK 身份证明),都有助于实现这一目标。

如果预测市场变得更加成熟,我们可能会开始看到它们被用于对冲。如果你持有股票,并且你认为某个全球事件平均而言可能会使股票价格上涨,而针对该事件的预测市场具有流动性和高效性,那么对该事件进行押注就是一种合理的统计对冲策略。预测市场和传统 DeFi 在同一平台上运行,将使参与此类策略变得更加容易。

低风险 DeFi 往往是为了让人们更容易获得美元。但大多数人进入加密货币领域并不是为了推动美元的采用。随着时间的推移,我们可以开始将生态系统转向其他稳定的价值形式:一篮子货币、直接基于消费者价格指数的“稳定币类”、“个人代币”等。我们今天构建的低风险 DeFi,以及像 Circles 和各种“稳定币”项目这样更具实验性的项目,都是为了使这一结果更有可能实现。

基于以上所有原因,我认为,与谷歌的搜索和广告业务相比,更加关注低风险 DeFi 能使我们在经济上更好地维持生态系统,同时保持文化和价值观的一致性。低风险 DeFi 已经在支持以太坊经济,并且与以太坊上的人们正在构建的许多更具实验性的应用协同,这是一个我们都为之骄傲的项目。

免责声明:本文章仅代表作者个人观点,不代表本平台的立场和观点。本文章仅供信息分享,不构成对任何人的任何投资建议。用户与作者之间的任何争议,与本平台无关。如网页中刊载的文章或图片涉及侵权,请提供相关的权利证明和身份证明发送邮件到support@aicoin.com,本平台相关工作人员将会进行核查。