原文标题:Silver Moon

原文作者:@abcampbell, Ex Bridgewater

原文编译:SpecialistXBT,BlockBeats

编者按:本文剖析了不可逆的工业需求、刚性的供给瓶颈、以及战略性的资本流动如何成为了驱动银价暴走的原动力,并冷静地指出了美元反弹、技术替代等潜在风险,为投资者提供了观察市场真实强弱的「风向标」。

以下为原文内容:

距我们上次探讨白银,已过去一月。

一月前,白银价格年度涨幅为 45%。

还记得我说过局势即将变得「骇人」吗?

过去一年,白银交易经历了从默默无闻到引人注目的牛市,再到足以改变历史进程的巨变。我们多年前指出的那些驱动因素——太阳能带来的刚性需求、矿业动态导致的刚性供给、凡勃伦式的投机资金流动、投资者为分散美元风险的战略购买、银行体系堪忧的新兴市场资本外逃,以及战略囤积行为——如今已全部显现,并全力推进。

然而,这番涨势不像一场狂欢,更像一个末日时钟在滴答作响。这不是针对白银本身,而是针对美元及其所支撑的全球秩序。它是一个信号,预示着我们的子孙将生活的世界,与我们父辈的世界将截然不同。

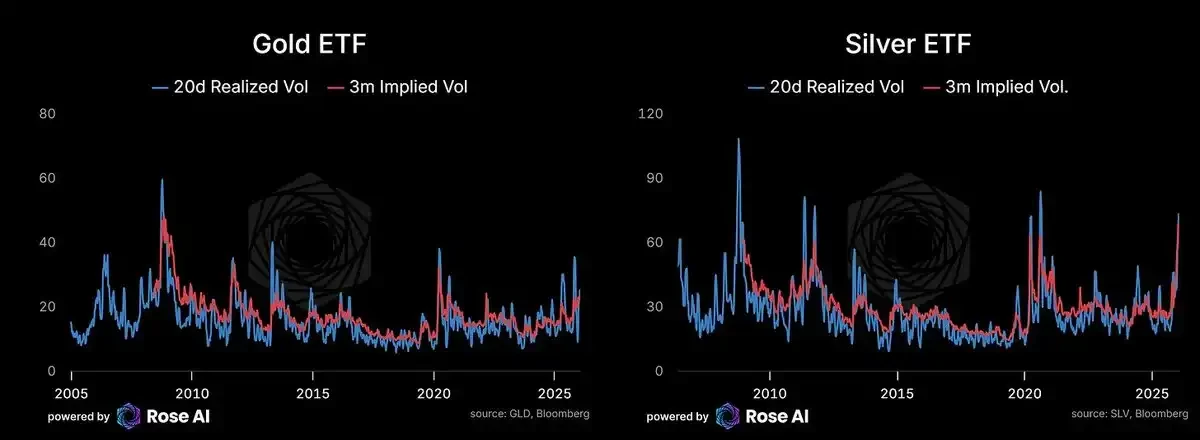

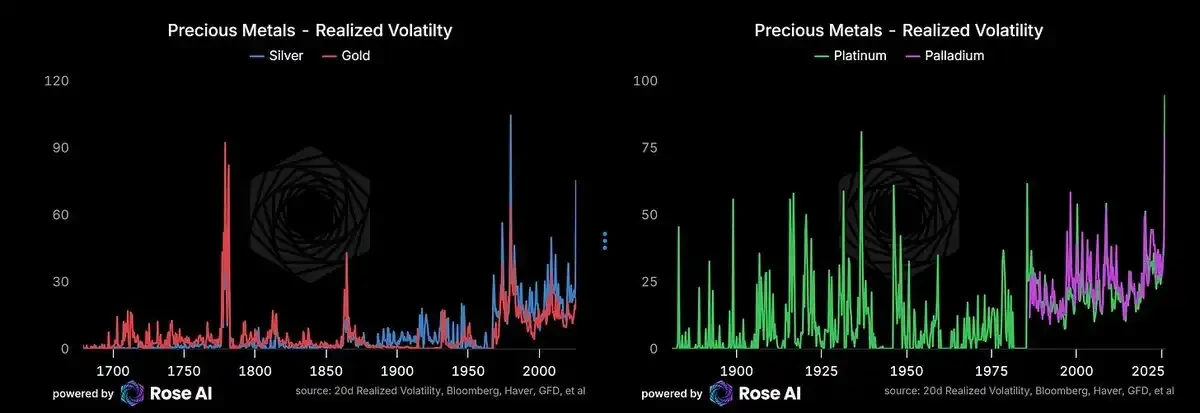

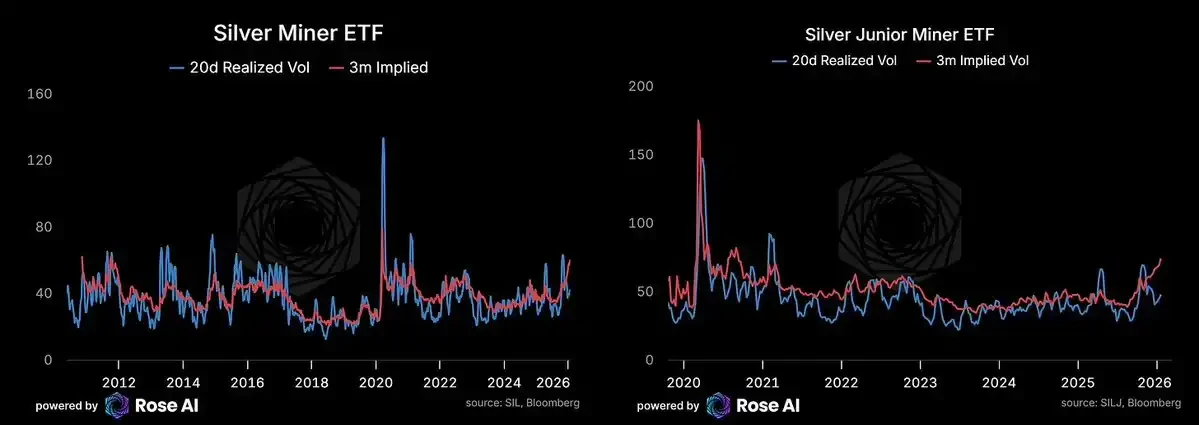

期权市场正在定价未来数月日波动率超过 4%,且在可预见的未来将保持 3% 的波动。这已被已实现波动率所印证。在有记录的历史中,白银波动率更高的时期仅有两次:1981 年亨特兄弟操纵逼空时期,以及美国独立战争时期(当时波动源于当地货币对英镑崩溃,而非金属本身价格变动)。

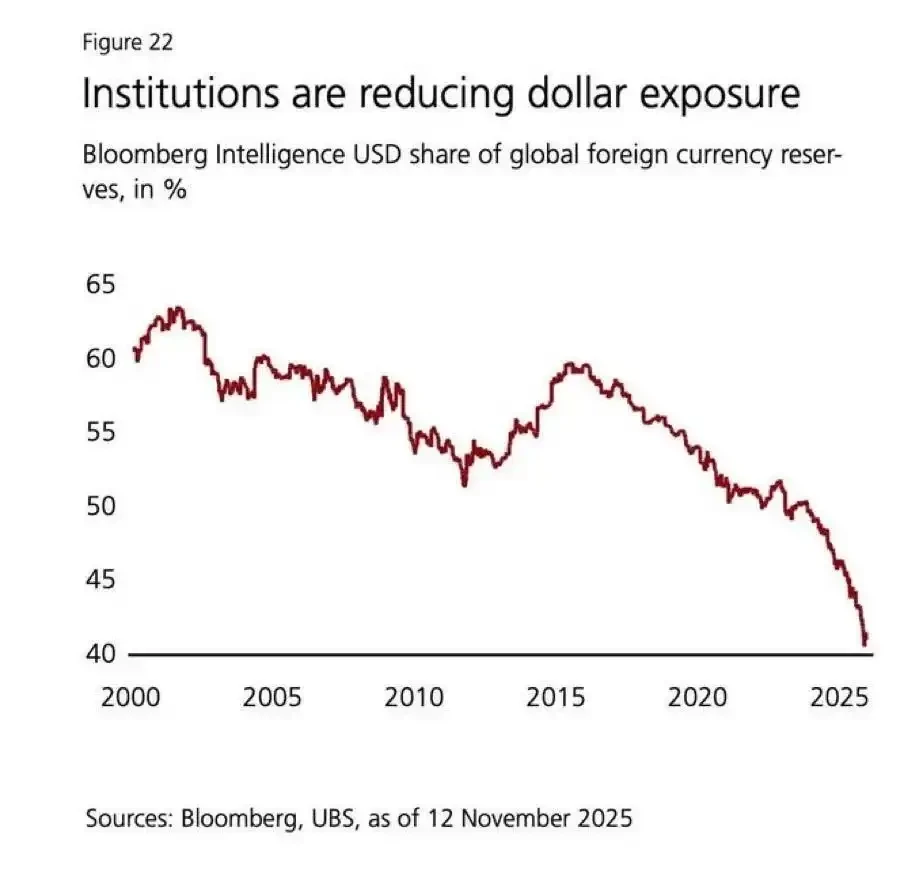

黄金波动率也已上升——这与更广泛的货币贬值交易、从新兴市场货币流出的多元化资金,以及各国在储备组合中寻求国债替代品的趋势相符。

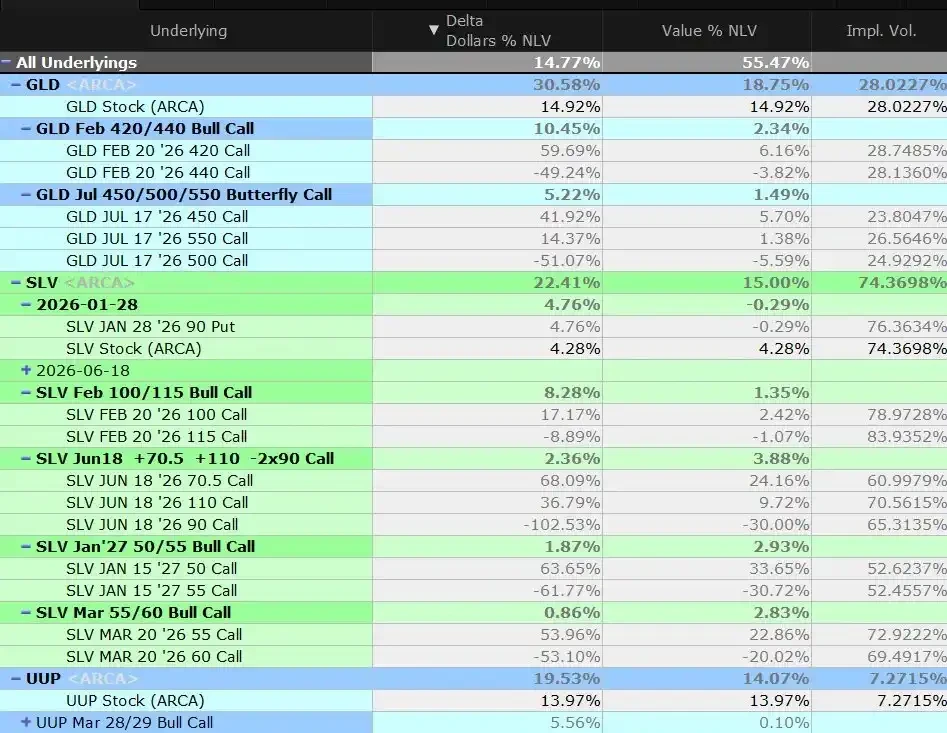

简而言之:我们已重新配置黄金,并在上周现货价格突破中间行权价时,平仓了略超一半的蝶式套利头寸,目前仍维持多头仓位。

同时,我们维持对美国股票、美国债券/信贷的空头,以及一小部分美元多头头寸,以对冲金属持仓中隐含的部分美元空头风险。

驱动力何在

在太阳能/AI 需求导致结构性供应短缺的市场中,中国资本外逃仍是核心短期驱动力。

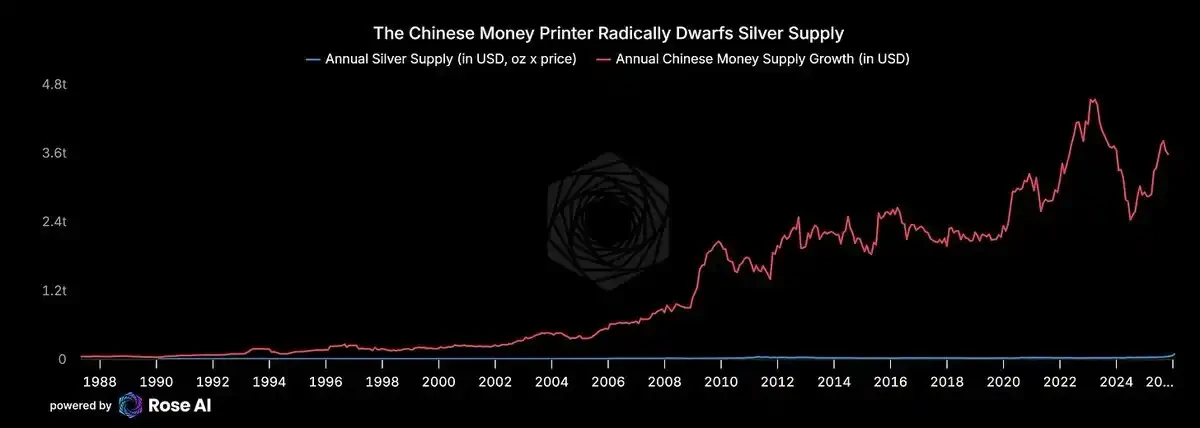

回顾我们为何进入这个交易——寻找能因中国资本外逃而升值的资产。包括回收在内,全球每年白银供给仅约 10 亿盎司。按 100 美元/盎司计,这是一个千亿美元规模的市场。而中国的「印钞机」每年新增约 3 万亿美元的银行存款。既然房地产不再是安全财富储存手段的秘密已尽人皆知,储蓄行为的微小转变就足以颠覆白银市场。

这正是你眼下所见。

如果你是一个富裕的中国家庭,你会想把更多钱放在一个有着数万亿隐性损失的僵尸银行体系里吗?还是愿意在价格高位买入实物白银,并承受 30% 回撤的风险?当你的另一个选择是存入技术上已资不抵债的银行时,答案显而易见。

中国房地产债券再度遭抛售。我们「中国最差银行」篮子中的股票也在转跌。

印度和中东的资金也在涌入。如果你是一位印度寡头,你会想持有一种自 2020 年以来对美元贬值超 20% 的货币财富吗?

欧洲机构终于觉醒。如果你是一家 40% 资产配置于美国债券和股票(其中许多流动性差且估值过高——比如私募股权、风投、私募信贷)的欧洲养老基金,你已多年低配金属。现在,你既有政治上的多元化理由,你的投资者也在质问为何你错过了这波行情。

官方购买似乎不可避免。亚洲需求似乎无穷无尽。去年年底抑制零售需求的再平衡交易已成过去。ETF 资金流入强劲,但仍低于历史高点。

此刻,问题似乎已非政府是否将建立白银战略储备,而是何时开始。

为何我们仍持多头

溢价持续存在。

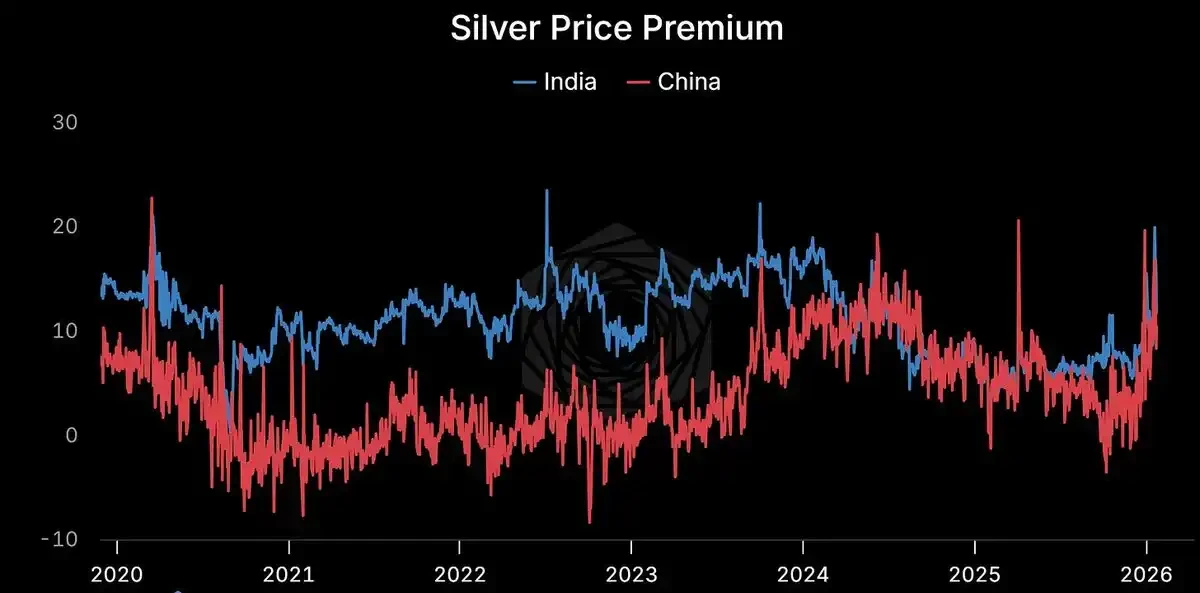

上海:114 美元/盎司。COMEX:103 美元/盎司。溢价超过 10%。持续存在。结构性的。

当实物价格与纸面价格如此背离,必有一方是错的。历史告诉我们,错的通常不是实物。

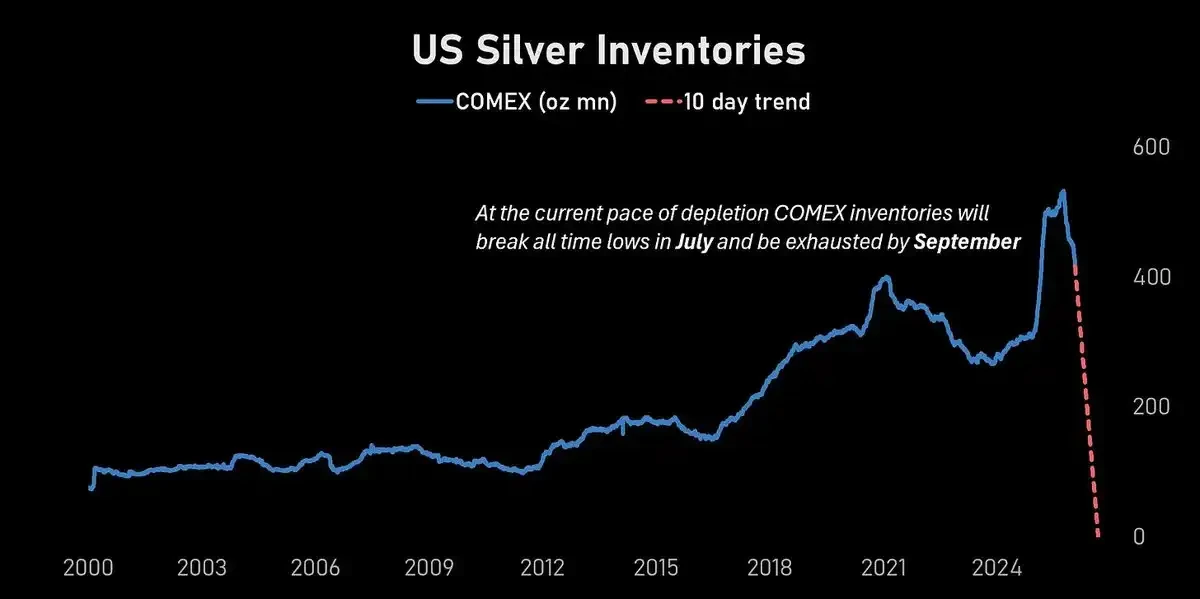

COMEX 库存正在暴跌。

按目前的消耗速度,COMEX 库存将在 7 月触及历史低点,并在 9 月前功能性耗尽。

在年化波动率达 70% 的市场中,难以看得那么远。但方向是明确的。

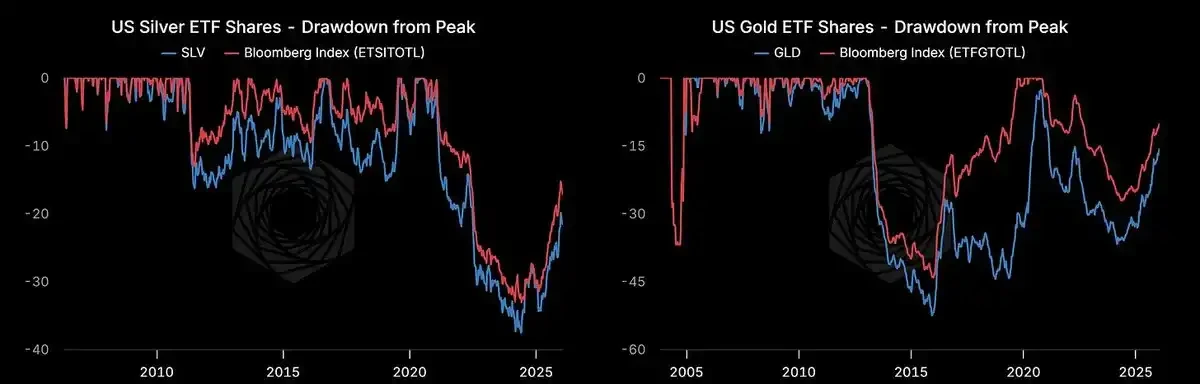

ETF 资金流仍有空间。

美国白银 ETF 份额在上升,但仍比 2021 年峰值低约 20%。我们尚未到达狂热阶段。

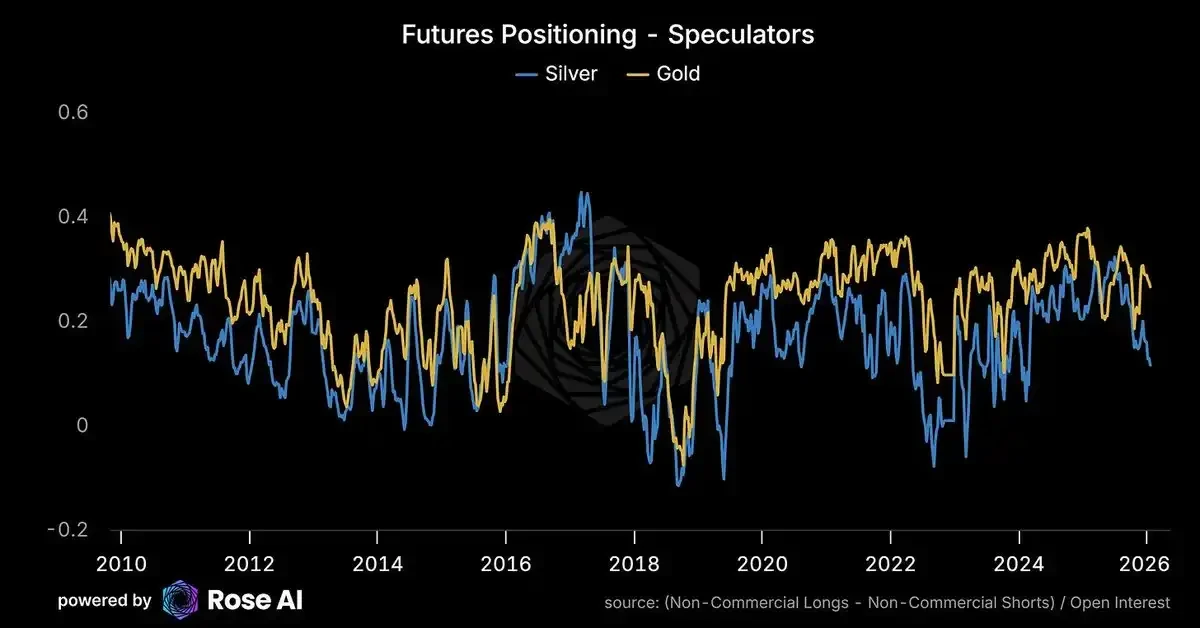

投机头寸并不拥挤。

西方投机者实际上在价格冲破历史高位时减少了多头并吸引了空头。持仓并不极端。

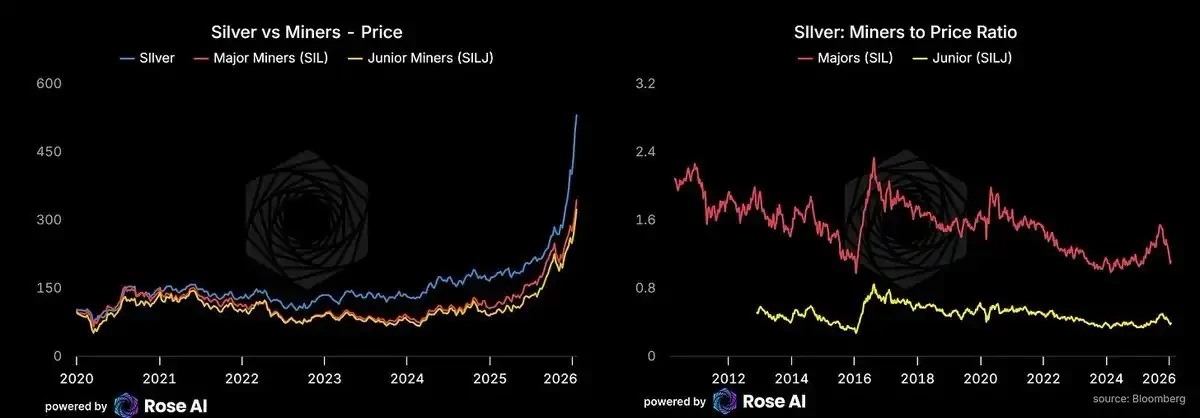

矿业股表现滞后。

矿业股在追赶,但仍跑输标的商品本身。如果能源价格保持低廉(关注霍尔木兹海峡),矿业股可能会有补涨行情。我们通过股票而非期权做多初级矿商——矿商期权的波动率相对于已实现波动率显得昂贵。

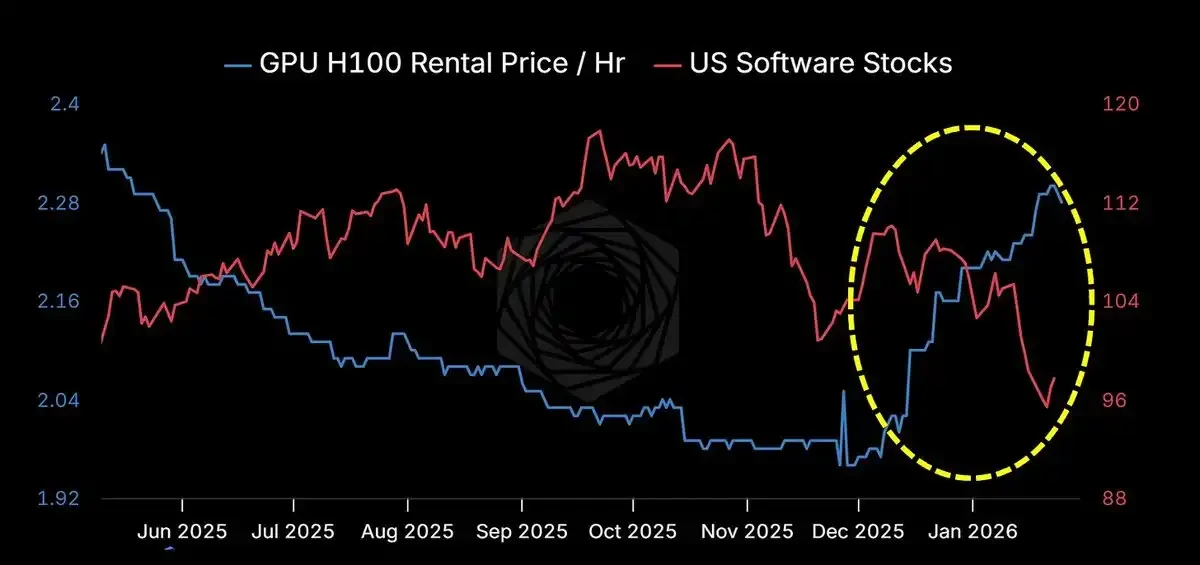

AI 加速再加速

Claude Code 及其模仿者/分支(Codex, Ralph Wiggins, Clawdbot)正在展示「智能体」的真正面貌。重点不在于复杂的工作流,而在于跨越信任门槛:你赋予机器完全访问你电脑、文件和应用的权限。黑客和爱好者正争相购买 Mac Mini。我已构建了一个智能体框架(希望本月能发布)。内存条已售罄。租赁价格飙升,而传统 SaaS 业务正在萎靡。也许软件吞噬了世界,然后 GPU 吞噬了软件。

现金流的体现尚需时日,但机器时代已至。更多机器意味着更多数据中心。更多数据中心意味着更多电力需求。更多电力需求意味着更多太阳能。

更多太阳能意味着更多白银。

潜在风险

美元走强是近期风险。

近期的上涨因美元疲软而加剧。如果美国经济持续强劲增长,两年期利率曲线中隐含的大量降息预期可能被移除,从而推高美元。过去几天的美元疲软无疑加剧了最近这波上涨。

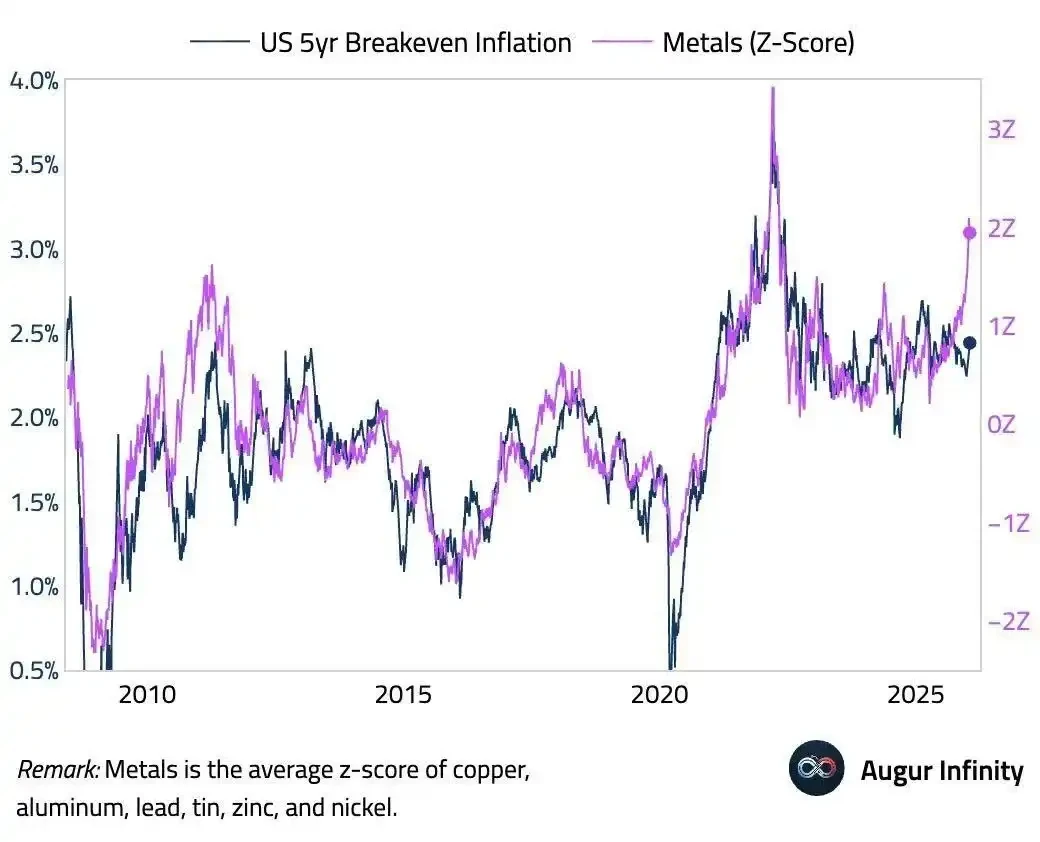

美元走强 + 高价格 = 弱势持仓者恐慌出逃。那些在 100 美元上方追高的投机者,不同于从 30 美元就开始积累的中国家庭。弱势持仓者会在剧烈反转时认赔出局。如果下图正确,我们正看到金属价格与盈亏平衡通胀率之间脱节达到极端水平。这可能通过利率/美元走高和金属价格下跌来重新对齐。

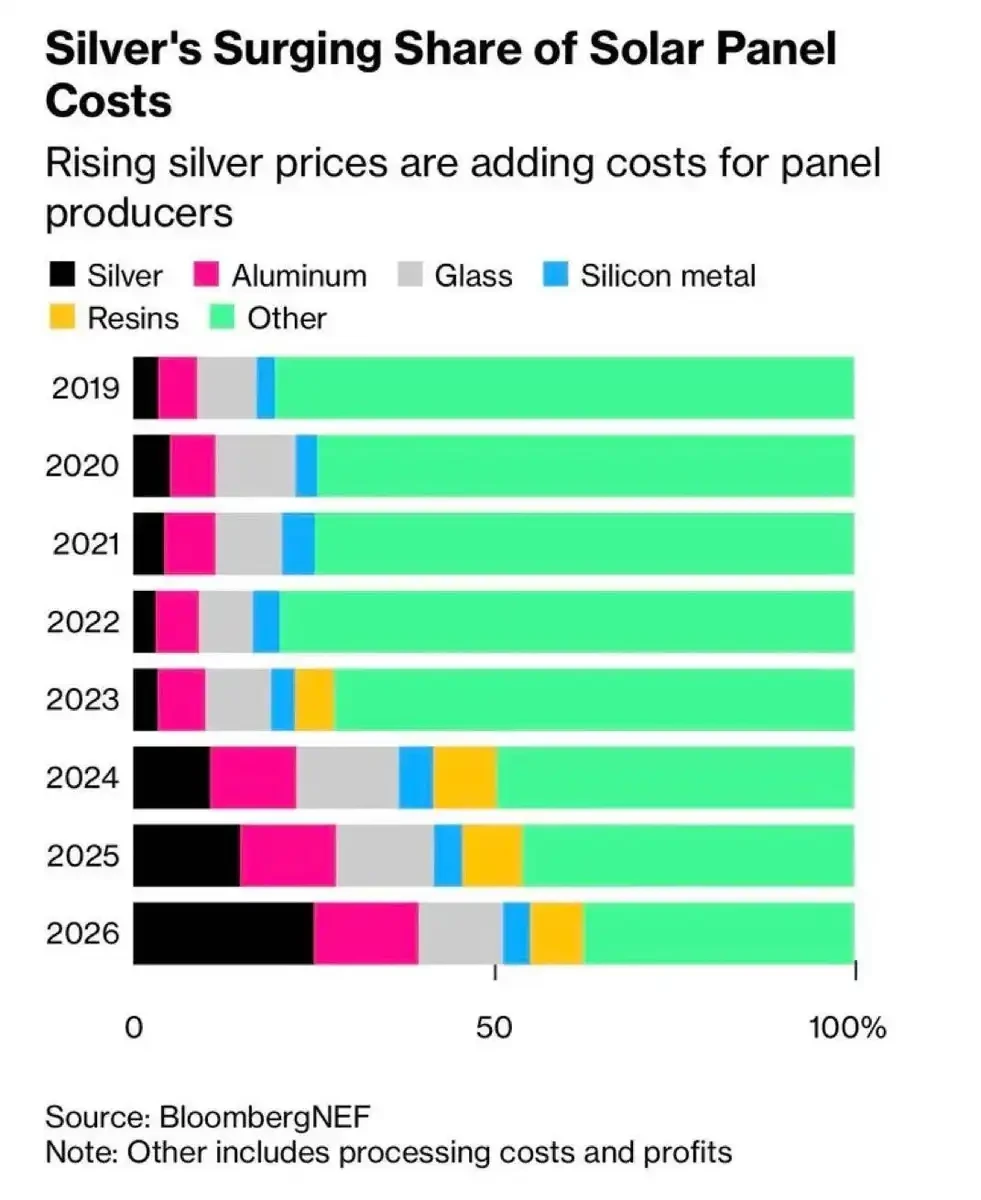

白银价格开始侵蚀太阳能行业利润。

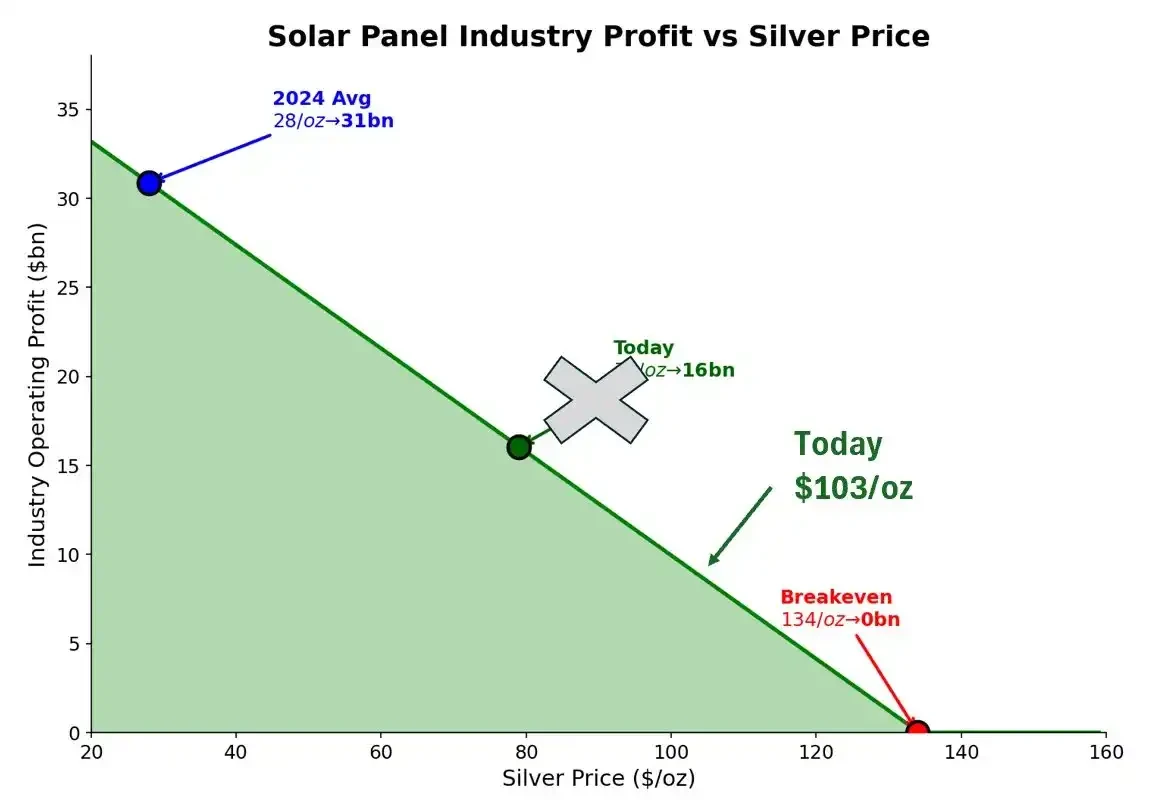

在 103 美元/盎司的价格下,这对面板制造商而言已非可忽略不计的误差。我们正在接近痛苦阈值。

在 28 美元/盎司(2024 年均价)时,该行业利润为 310 亿美元。在今天的 103 美元下,利润可能缩水至 80-100 亿美元。盈亏平衡点在 134 美元/盎司——距离当前价仅 30%。在年化波动 70% 的市场中,这不是一个舒适的缓冲垫。

铜替代正在加速。

目前价格比 125 美元(在此价位下铜替代投资回收期降至一年以内)低 22 美元。届时,每一次董事会会议都将讨论转换问题。

经济性在呐喊「立即转换」。但物理学告诉我们,要达到半数转换至少还需要几年时间。这就是时间窗口。

边际供给从何而来?

不是矿商——供给刚性,需耗时数年。不是空头——这是实物市场,你不能像发行高价股票那样增发金属。那就只剩下回收和熔炼珠宝了。如果有人知道好的白银回收企业,请联系我。

我们关注的重点

信号:

上海的溢价持续 = 结构性需求,而非噪音

COMEX 库存消耗速度 = 若加速,近月合约逼空风险上升

美元方向 = 美国经济走强拉升美元指数,清洗弱势持仓者

矿业股补涨 = 当矿业股开始跑赢现货,散户正在入场

官方声明 = 第一家宣布建立白银储备的央行将引发抢购潮

框架:

关注资金流,而非价格。

如果东方实物需求持续买入,而西方投机者因美元走强而出逃,那是吸筹。逢低买入。

如果东方溢价崩溃而 COMEX 库存企稳,逼空行情正在解除。获利了结。

交易策略

价格已高。上行波动率依然有需求。

当现货价格突破中间行权价时,我们平仓了一半蝶式套利。这个结构正是为此行情设计,我们已获利。

剩余持仓:

通过股票和看涨价差做多黄金

通过股票、看涨价差及展期后的蝶式套利做多白银

通过股票(非期权——太贵)做多初级矿商

通过 UUP 做多美元以对冲金属风险敞口

通过看跌期权和股票做空 SPY、HYG、TLT

我们做多 COMEX 近月(3 月)合约,做空 6 月合约——押注库存下降。可能需要展期。

净敞口:保持多头,但通过期权。随着现货价格上涨,上调行权价。等待官方和机构买家跟上价格走势。

核心结论

随着价格呈抛物线式上涨,我们正逐步降低 Delta 风险敞口。但在我们看到以下任一组合情况出现之前:

a) 中国主动处理房地产债务危机

b) 美国转向财政责任

c) 世界更加和平(乌克兰、台湾、伊朗)

d) 非美西方精英与美国达成某种协议

... 我们将保持多头。尽管会配置一些下行保护。

将我们带到此地的驱动因素——资本外逃、货币贬值、太阳能需求、供给约束——并未改变。它们还在加速。

白银 103 美元并非终点。甚至可能还不是中点。

我们开始看到这些相同的动态蔓延至其他金属。特别是铜,正受到那些错过白银行情、正在做粗略估算的投资者的大量关注。局面虽不如白银戏剧性——铜不具备同样的货币/凡勃伦特性——但 AI 电力需求的故事是真实的,供给约束也类似。我们也做多铜。稍后再详谈。

银月当空,诸位。

免责声明:本文章仅代表作者个人观点,不代表本平台的立场和观点。本文章仅供信息分享,不构成对任何人的任何投资建议。用户与作者之间的任何争议,与本平台无关。如网页中刊载的文章或图片涉及侵权,请提供相关的权利证明和身份证明发送邮件到support@aicoin.com,本平台相关工作人员将会进行核查。