多年以后,面对着低于 3% 的 sUSDe 收益率曲线,那位曾经不可一世的 DeFi 矿工会想起他第一次将 ETH 存入 EigenLayer 的那个遥远下午,正如他在上一个熊市时常回忆 DeFi Summer 的盛况一样。

隔壁的合约市场,一个加了 75 倍杠杆的「交易员」看着自己的仓位被插针爆仓,默默关掉了屏幕。

旧的赚钱方式失灵了,而一种古老的金融工具,恰好能同时为他们提供出路。

利率滑坡

挖矿的超额收益究竟从哪来?

一是新项目发放的代币奖励(用代币通胀稀释来补贴早期用户)。这套逻辑的前提是,代币本身有人愿意接盘。现在山寨币持续失血重创了空投的价值,项目方也不情愿肆意发放代币来奖励挖矿。

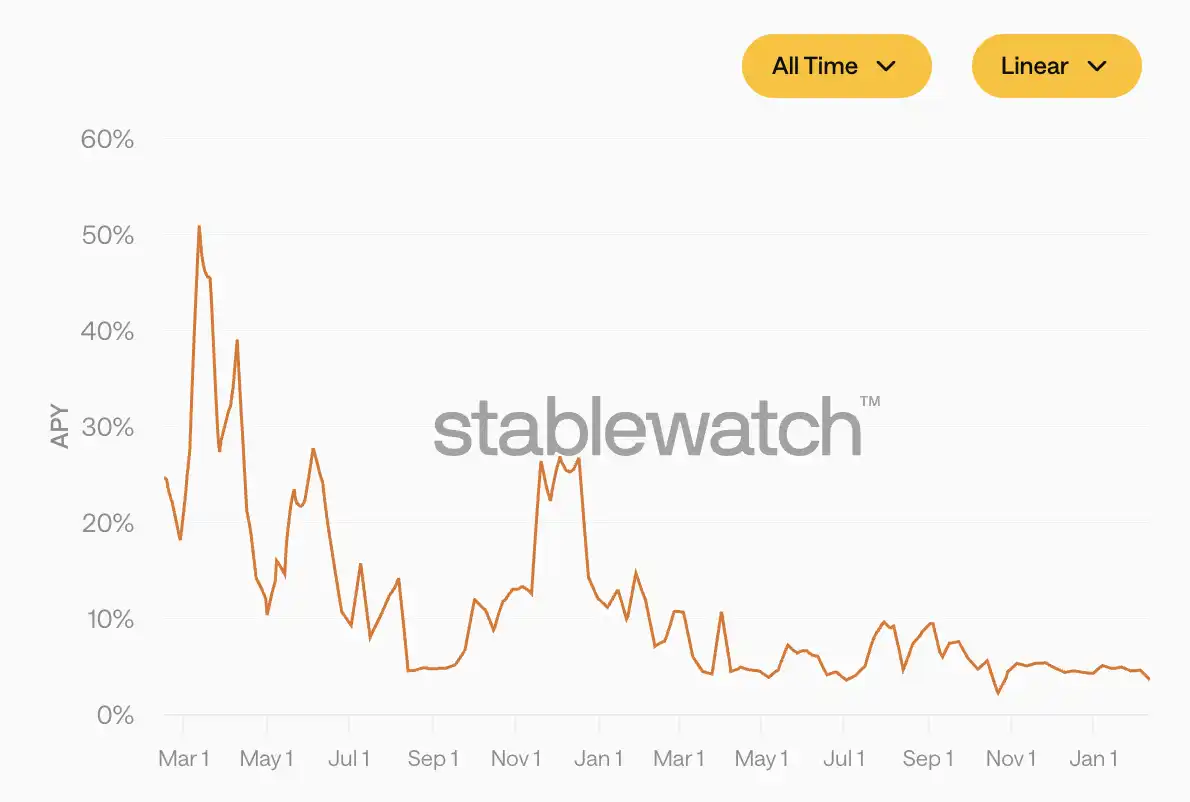

二是长时间的正资金费率带来的期现套利空间,这部分收益则被 Ethena 等项目和机构瓜分殆尽,sUSDe 的 APY 如今跌到了 4% 以下,作为对比,2024 年初这个数字一度超过 40%;

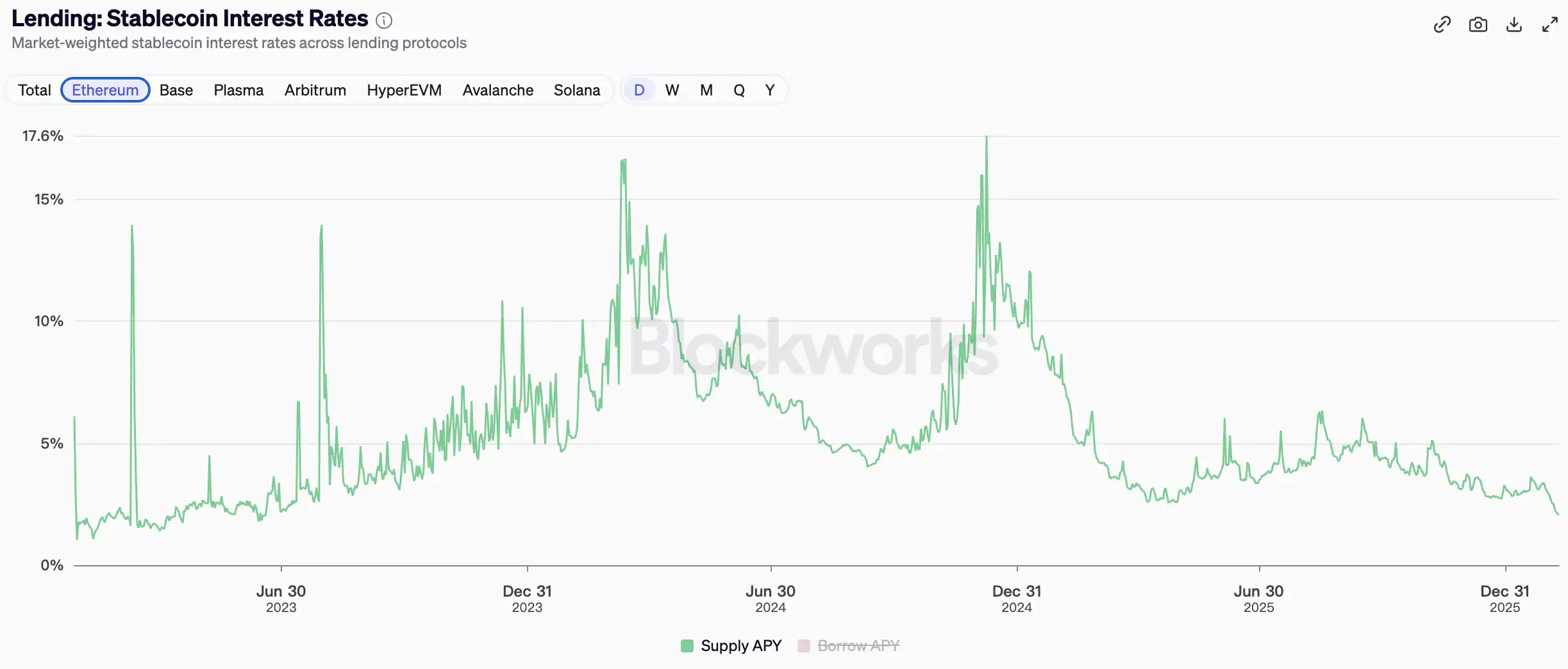

三是真实的借贷需求。熊市中交易者对链上资产的敞口需求萎缩,利率也跟着一泻千里。稳定币贷款利率如今已经跌回 2.3%,是近几年来的新低。

矿坑还在,矿工还在,但金子没了。

在庞氏飞轮滞涩,Yield 枯竭的「后 DeFi 时代」,资金正在寻找下一个能够提供可持续收益的目的地。

永续合约的「劣根性」

与 DeFi 矿工同处一个屋檐下的是一群横冲直撞的 Degen。

Degen 们不挖矿、不存币、不算 APY。Degen 要的是杠杆、是方向、是简单粗暴的"赌涨跌"。永续合约就是为他们量身定做的工具:判断涨就开多,判断跌就开空,杠杆放大收益,方向对了一晚上翻几倍不是梦。

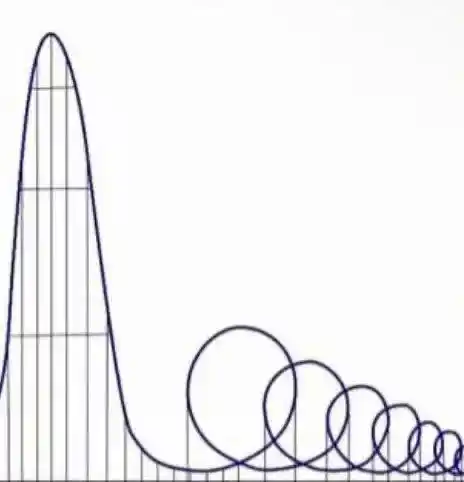

但杠杆的过度使用豢养出了一个吃人的市场。

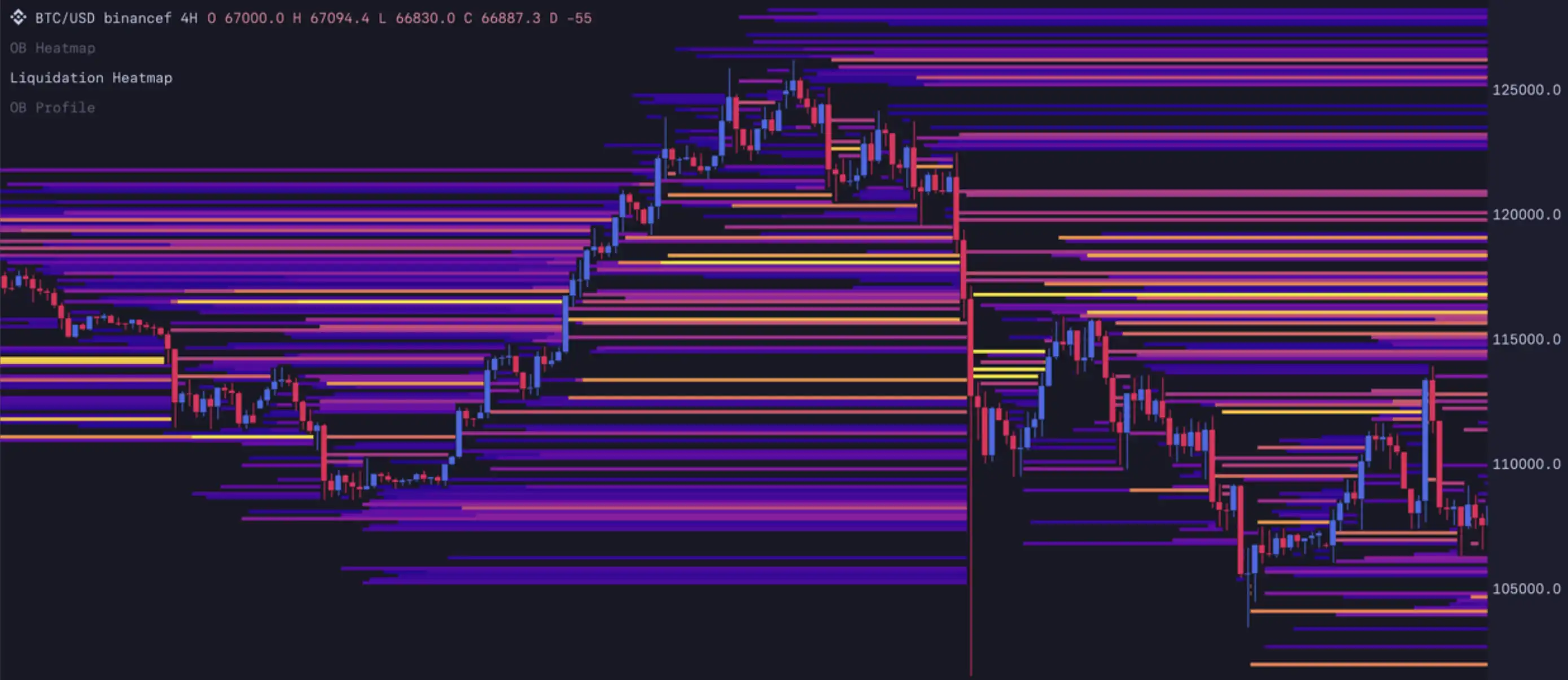

在合约交易中,爆仓并不需要朝预期的反方向走很远。另一则坏消息是,在买卖压力相近时,价格会趋向于获取更多流动性的方向。换句话说,市场会主动去击中你的止损和爆仓线。

这是市场结构决定的必然。

10 月 11 日我们经历了一场惨烈的大清算。无数做多的交易者在插针中爆仓,尽管随后价格迅速反弹,但他们的仓位回不来了。

大洗牌的信号:山寨币的未平仓合约赶超 BTC

仅仅看对方向是不够的,你还必须保证自己在到达终点前不被甩下车。

不同持仓方向、持仓时间和杠杆倍数的爆仓概率(数据统计于 2021 年)

两群人,两种焦虑。矿工的收益率在流失,Degen 的仓位被掏空。看似毫不相干的困境,却指向一片新大陆。

一张保险单,一台印钞机

用最朴素的方式来向不熟悉期权的读者解释:期权就是一张保险单。

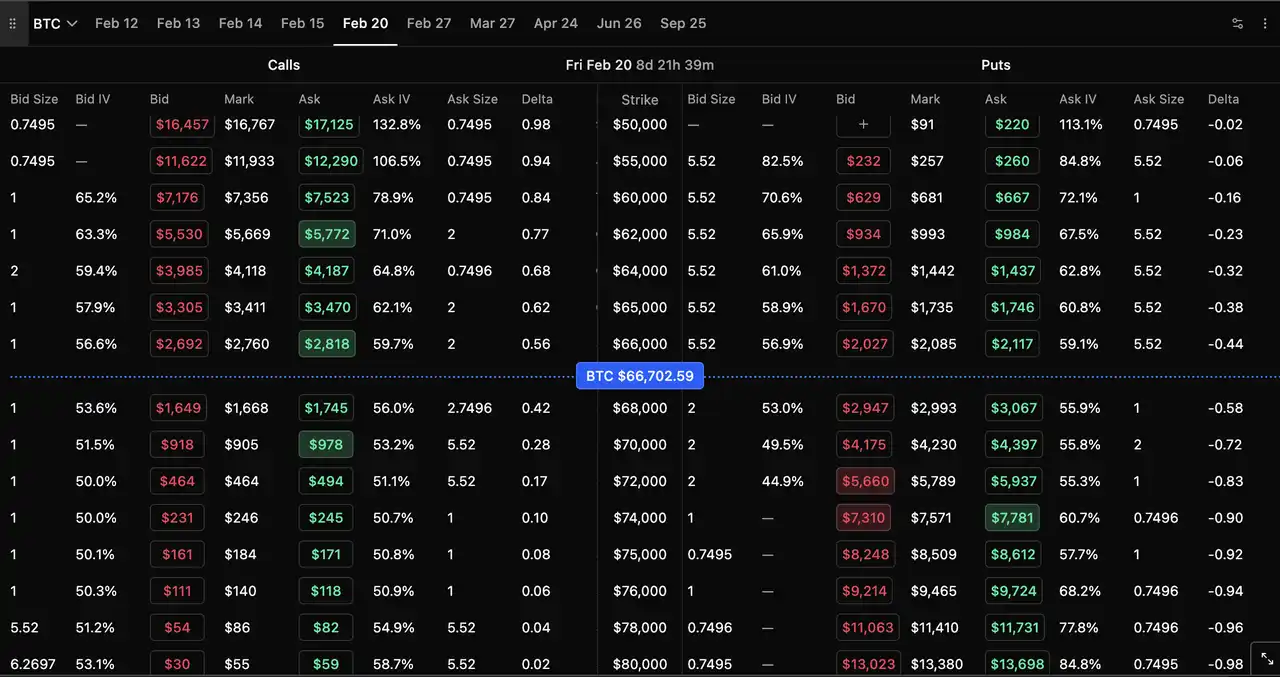

假设你觉得 BTC 未来一个月会涨到 8 万美元,但又怕中间被"插针"爆仓。你可以花 1000 美元买入一张看涨期权——这 1000 美元就是你的"保险费"(权利金)。无论这一个月内 BTC 如何上蹿下跳,哪怕某一天暴跌 20% 再反弹,你的最大亏损永远就是这 1000 美元。只要到期时 BTC 价格高于行权价,你就获得收益。

简单来说,期权买方锁定了最大亏损,获得了一种"路径独立"的收益——不管中间的路怎么走,只看终点在哪里。

这就是期权对合约玩家的价值。具体而言,它提供了两条路径:

保护性看跌(给合约仓位买保险)。你开了一个 BTC 多单,同时花一小笔钱买入一张看跌期权。如果市场突然插针暴跌,你的合约仓位亏损,但看跌期权的收益可以对冲掉大部分损失——相当于给自己的仓位上了一道保险。

方向性赌博(以小搏大)。用一小笔权利金,获得高价值的 BTC 的上涨敞口。猜对了,回报可能是 5 倍、10 倍;猜错了,最多亏掉权利金。这和合约的"赌涨跌"体验几乎一样刺激,但永远不会爆仓。

期权的精妙之处还在于,它是一个双面市场。有人买保险,就需要有人卖保险。

这正是期权对 DeFi 矿工的价值。

期权卖方的角色,类似"保险公司"。你把资金存入期权协议,为市场上那些买保险的合约玩家提供流动性,换取他们支付的权利金作为收益。卖方赚的是波动率溢价,即市场参与者为了对冲风险或进行方向性投机而愿意支付的保险费。

对于习惯了 DeFi 挖矿"存币吃息"模式的 Farmer 而言,这个收租的逻辑再熟悉不过。区别在于,DeFi 挖矿的收益来源正在衰竭,但只要市场还有波动、还有人需要对冲,波动率溢价就永远不会消失。

一张保险单,一台印钞机。买方不会爆仓,卖方有可持续的收益来源。Degen 和 Farmer 在期权市场的两端各取所需——这是合约和 Yield Farming 无法单独提供的闭环。、

为什么链上期权一直没火?

概念这么好,为什么期权在加密市场里一直「坐冷板凳」呢?

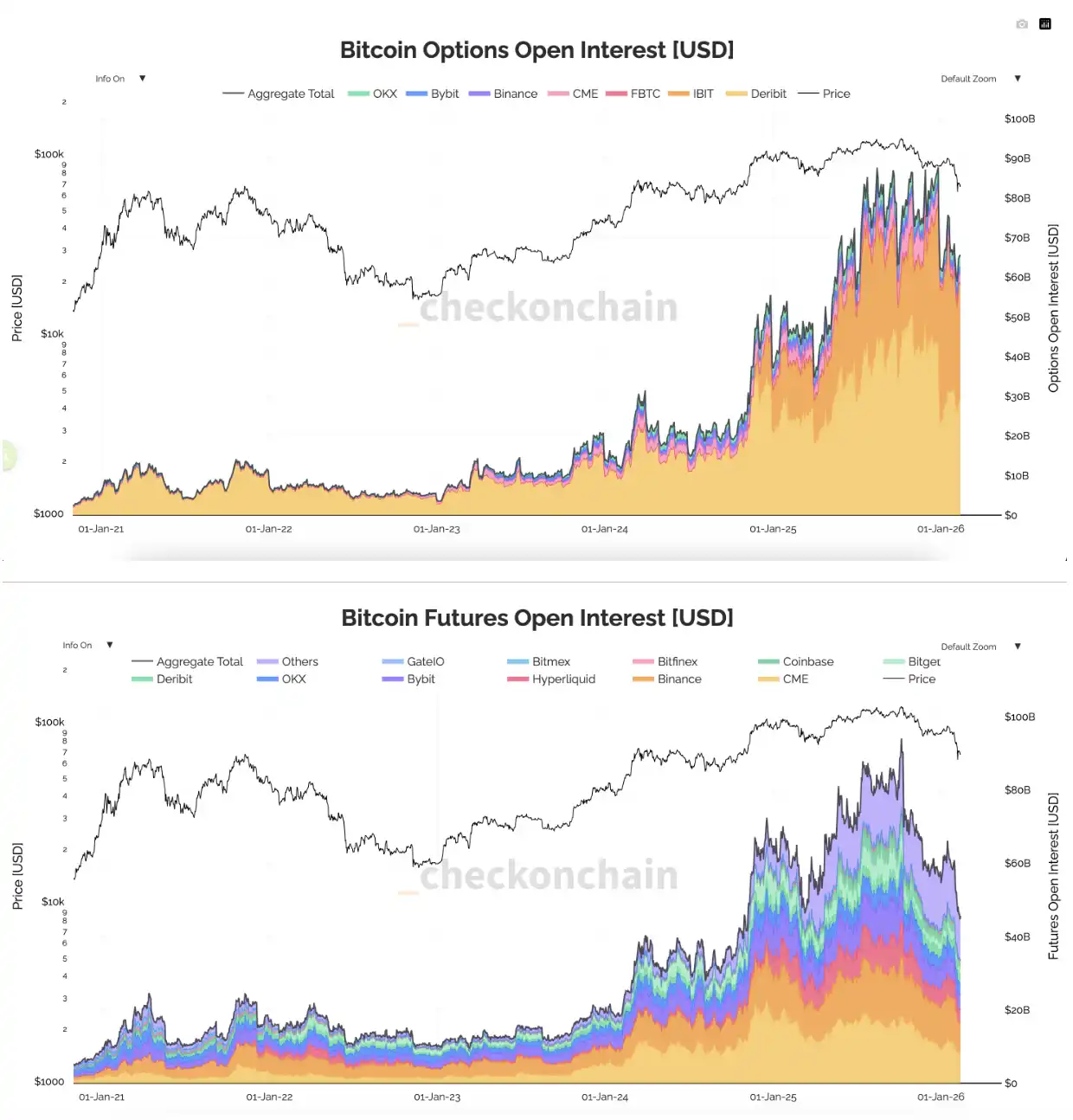

实际上这是我们的错觉。期权的未平仓合约超过期货合约已经有段时间了。坐冷板凳的并不是加密市场的期权,而是「链上」期权。

数据很说明问题。链上期权协议的交易量总和仅占 Deribit、币安等中心化交易所的千分之二不到,这还没有统计 IBIT 期权的数据。相比 Perp DEX 对 CEX 的凶猛侵蚀,链上期权严重掉队。

问题出在供给侧——做市商不愿意来。

早期的链上期权协议,无论是采用 CLOB 还是 AMM,面临着和 DEX 相似的「逆向选择」问题。当链下中心化交易所的价格发生波动时,链上的期权定价往往因为预言机更新延迟或缓慢的区块确认而出现滞后。套利者可以监测到这种价格差异,在链上价格更新之前进行套利,这损害了 LP 的利益。

由于套利损耗无法规避,而代币激励也远没有 DEX 流动性挖矿那般慷慨,链上期权市场始终陷入"做市商/LP 赔钱→流动性枯竭→交易体验差→用户不来→流动性继续流失"的死循环。

这和早期 DEX 的困境如出一辙。但 DEX 靠着流动性挖矿的天量补贴和 AMM 的创新突围了,链上期权却没有等到属于它的时刻。

破局?

随着底层基础设施的质变——更快的区块确认、更低的 Gas 费、应用链的兴起——新一代的链上期权协议正在用更精巧的机制来解开这个死结。

Derive

Derive(前身为 Lyra)的核心策略,是从纯粹的链上原生模式转向了更接近 CEX 的混合架构。

它引入了 RFQ(询价)机制——当交易者想买卖期权时,系统会向专业做市商发送询价请求。做市商在链下计算好最新的风险敞口和市场价格后,再将确认的报价提交上链。做市商拥有"拒绝交易"的权利。如果他判断当前市场正在剧烈波动,可以选择不报价。这有效地阻断了套利者利用价格延迟"偷袭"做市商的路径,从而吸引了如 FalconX 等专业机构入驻提供流动性。

与 RFQ 并行的是,Derive 在自己搭建的 L2 应用链上同时运行了一个订单簿模型,方便小资金交易者像在 CEX 一样直接挂单买卖。RFQ 服务定制性的大额交易,订单簿服务散户。

Hyperliquid HIP-4

Hyperliquid 的 HIP-4 将"结果交易"(包括二元期权和预测市场)直接整合进自己的核心交易引擎 HyperCore 中。

HIP-4 最大的价值在于「统一保证金」。在目前的市场中,如果你想同时做永续合约和期权交易,你需要在不同平台各放一笔钱。HIP-4 上线后,用户可以在同一个账户内,使用同一笔保证金,同时进行期权交易和永续合约交易。做市商和交易员可以在一个场所内管理跨市场的风险敞口——例如在买入保护性看跌期权的同时,用永续合约做多。资金效率大幅提升,做市成本大幅下降。

也是「多巴胺」的游戏

「散户讨厌期权,因为它们太复杂了。」

看看美股市场给出的反驳:2024 年,标普 500 指数期权交易量中,超过 50% 来自"末日期权"(0DTE,即当天到期的期权)。这些期权的买家大多数是散户。他们不做复杂的希腊字母计算,只是用很小的本金赌今天涨还是跌。猜对了,可能赚 5 倍、10 倍;猜错了,亏掉有限的权利金。

用户并不讨厌期权,门槛在于晦涩的术语和复杂的界面。

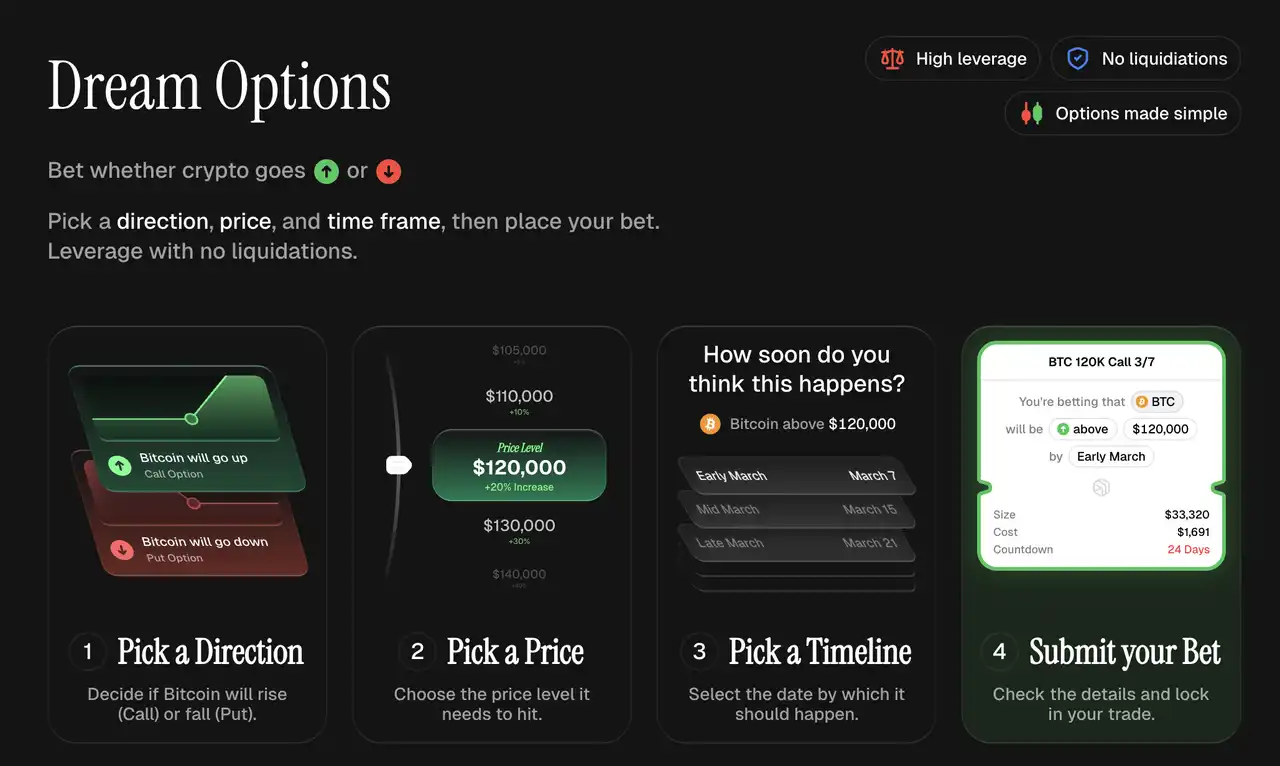

新一代链上期权项目正在朝这个方向狂奔。Euphoria 创造了一种"点击交易"的交互模式:用户在价格图表上看到一个网格,每个格子代表一个价格区间。只需要点击你认为价格会触碰的那个格子,如果价格真的到了,就获得对应的奖励。不需要理解什么是行权价,不需要计算 Delta,不需要选择到期日。瞬间开奖,纯粹的多巴胺。该项目计划于 2 月 16 日正式上线 MegaETH 主网。

Euphoria 操作界面

而在分发侧,链上期权协议们可以踏着石头过河,走 Perp DEX 验证过的「前店后厂」模式。Derive 近日开放了自己的 Builder Codes,允许开发者利用 Derive 的基础设施构建自定义的前端应用,并直接从交易流中赚取费用。可以预想到,之后会有越来越多的前端应用将期权模块收入栈中。

基于 Derive Builder Code 的期权交易 APP Dreaming

结语

目前的链上期权体量相比于 Perp DEX,仍然只是沧海一粟。距离真正的爆发,还有做市商深度不足、散户教育缺失、监管框架模糊等诸多障碍需要跨越。

但方向是清晰的。

链上期权交易量几天前创下新高

在一个不再提供免费午餐的世界里,收益将收敛到「映射风险」的本质。

随着市场环境的变化、基础设施的完善和散户需求的激增,期权正处于成为链上金融体系中核心组件的黎明前夕。

免责声明:本文章仅代表作者个人观点,不代表本平台的立场和观点。本文章仅供信息分享,不构成对任何人的任何投资建议。用户与作者之间的任何争议,与本平台无关。如网页中刊载的文章或图片涉及侵权,请提供相关的权利证明和身份证明发送邮件到support@aicoin.com,本平台相关工作人员将会进行核查。