昨天比较多朋友在后台咨询我们“逃顶”关键词的依据。有趣的是,我们那天在饭桌上也同步探讨了这个问题,并且一致性的提到了金融史上的一个时间点,1966-1968年。

在我们金融分析过程中,经常会使用一种历史金融周期“镜像分析”的逻辑,去比较和对比,市场的差异和变化性。

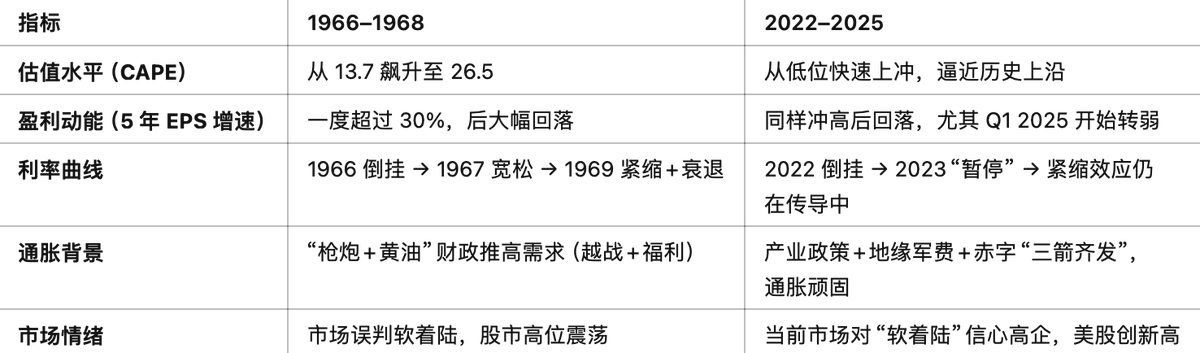

有趣的是,2025年具有与1968年极为相似的金融与宏观环境特征:

1️⃣ 通胀韧性相似

• 1968年前后的财政支出扩大(越战 + 社保)= 结构性需求刺激

• 当前的财政赤字+重建制造业+军费支出 = 需求拉动+供应冲击

• 核心通胀黏性极强,使得美联储难以真正放松政策

2️⃣ 货币政策节奏镜像

• 1966 倒挂 → 1967 宽松被误读为终点 → 实则是更深紧缩前的缓冲

• 2023 加息暂停 → 市场乐观解读 → 实则 QT 持续,利差未恢复,紧缩效应或滞后兑现

3️⃣ 市场动荡

• 1968年4月份马丁·路德金遇刺,25城市爆发骚乱和游行。国际事件上,法国大罢工、芝加哥召开的民主党全国代表大会上的暴力冲突、苏联入侵捷克斯洛伐克等。

• 现如今,特朗普上台引发关税政策+地缘政治,诸多不确定性。国际事件上,印巴冲突,俄乌冲突,伊朗以色列中东冲突等。

4️⃣ 估值+盈利拐点临近

• 1968年后CAPE 与 EPS 同时由正转负 → 启动 1970 年熊市

• 当前 CAPE Z-score 靠近上沿,一旦 EPS 同比转负,可能是引爆点。EPS也成为我们当前十分关注的指标之一,一旦企业盈利周期进入负反馈,大多会常常出现裁员或压缩资本开支的行为特征,需要关注。

虽然话说,历史不代表未来,仅仅只能作为参考,可用历史“锚定概率”与“估值极限”来做仓位管理的有效提前的预案。另外一点是金融史无法预测市场转折的时点,但可以提供警惕的方向与结构的参考,这十分具有实践意义。所以1968 告诉我们:软着陆≠终局,真正的杀伤来自“滞后变量”共振:盈利见顶 + 利率维持高位 + 情绪过热。

整体来看,当前的所有信号都在逼近临界点,提前准备一点预防方案,总比真正危机来临时,惊慌错乱要稳妥。🧐

免责声明:本文章仅代表作者个人观点,不代表本平台的立场和观点。本文章仅供信息分享,不构成对任何人的任何投资建议。用户与作者之间的任何争议,与本平台无关。如网页中刊载的文章或图片涉及侵权,请提供相关的权利证明和身份证明发送邮件到support@aicoin.com,本平台相关工作人员将会进行核查。