原文作者:Wajahat Mughal

原文编译:Alex Liu,Foresight News

去年,「DeFi 文艺复兴」的呼声广泛传播,DeFi 领域经历了一段复苏与重燃兴趣的时期。

这由 AAVE、Uniswap、Lido、Maker、Ethena、Morpho 和 Pendle 等协议引领,它们持续扩大规模,贡献加密领域绝大部分的总锁仓价值(TVL)。此前 DeFi 刚经历最艰难的阶段:最大的稳定币之一 UST 崩盘、头部中心化交易所 FTX 倒闭,以及黑客攻击、漏洞利用、脱锚事件等重重打击在上轮熊市中困扰着 DeFi 领域。过去几年,情况已发生巨变,催生了被称为「DeFi 文艺复兴」的叙事。

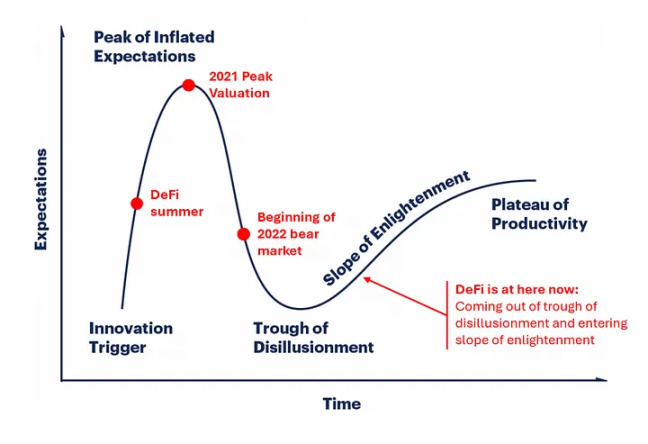

DeFi 多年发展史 - 引自 Arthur 0 x 的文章《DeFi 文艺复兴:让 DeFi 再次伟大》

这些协议在残酷的熊市中幸存,并在其最初构建的去中心化交易所(DEX)、货币市场和质押领域基础上持续开发、改进和创新。

DeFi 迎来复兴有多种原因,部分如下:

- 主流协议经过实战检验:应用程序经受住了上个周期的多重灾难考验,包括 USDC 脱锚、stETH 脱锚、完整繁荣 - 萧条周期、传统金融高收益率 / 高利率环境等。

- 产品供应更强大:无论是高收益的稳定币(Ethena)、更高资本效率的 DEX(Fluid / Uniswap V 4),还是货币市场创新(Euler, Morpho, AAVE 等)。

- 转向可持续性:通过创造收入减少对代币排放的依赖,同时优化 DeFi 原生代币的代币经济学。

- 稳定币增长:当前总量达 2670 亿美元,远超上轮周期高点并创历史新高。尽管 Tether 和 Circle 占据主导地位,生息型稳定币仍在增长。

DeFi 复兴蓬勃发展的原因之一在于上述协议能协同工作,创造独特 DeFi 工具,突显代币化和货币「乐高性」优势。典型案例是 Ethena、Pendle 和 AAVE 合作创建 PT-USDe 抵押资产类型。

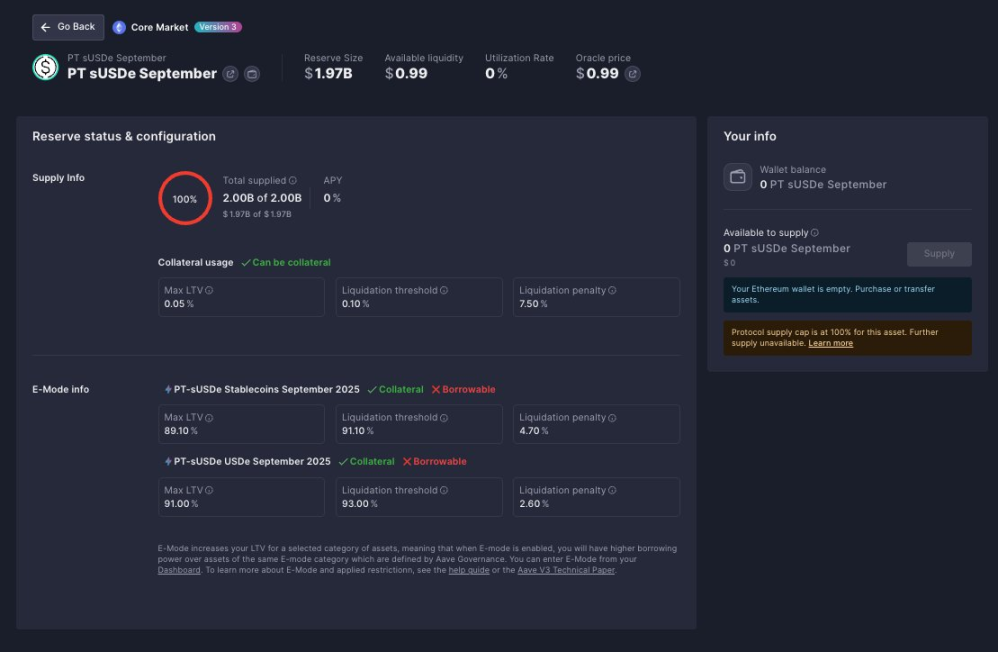

AAVE 上 3 个 Ethena PT 市场中仅 1 个就达到 20 亿美元的上限

今年 6 月该组合资产规模为 13 亿美元,数月后的今天已飙升至 33 亿美元以上—— 占现有 DeFi 总 TVL 的 2% 以上,且仅通过单一工具实现。而这只是 DeFi 过去几年成就的冰山一角。

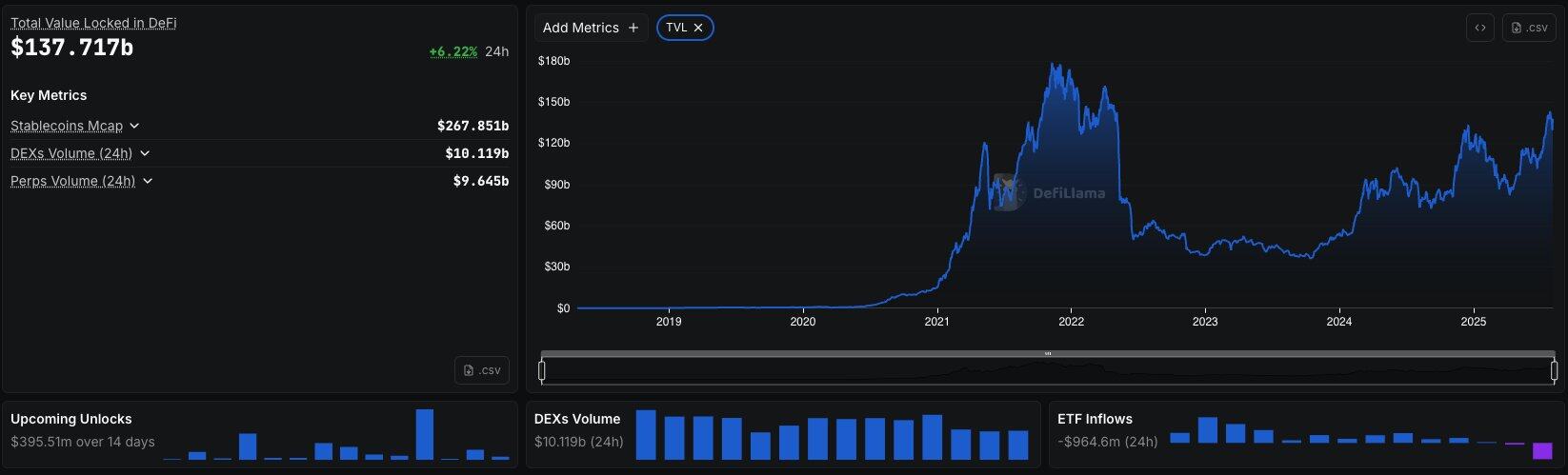

截至 2025 年 8 月的 DeFi 概览 - DeFillama

当前 DeFi 整体 TVL 达 1500 亿美元,较上轮峰值仅低 15%。尽管有人会辩称上轮数据因 ETH 峰值近 4800 美元及 UST 等已消亡稳定币的巨量增长而虚高。若排除这两个变量,DeFi 无疑将超越上轮周期水平。随着 DeFi 复兴在过去几年牢固确立,我认为 DeFi 正进入新篇章。

文艺复兴时期已终结。

DeFi 巴洛克时期

欧洲历史上,15-16 世纪以艺术、科学、文学和文化为标志带来现代性,被归类为平衡与清晰的文艺复兴时期。随后进入巴洛克时期,其文化艺术以宏伟与繁复交融为特征,艺术风格旨在唤起敬畏、悬念和深度感。

这正是当下 DeFi 市场的演进方向:简约时代已成过去,奇异、宏大且充满活力的市场就在眼前。

「戴珍珠耳环的少女」—— 亦被称为北方蒙娜丽莎

DeFi 正在所有领域的特定类别创新,其影响遍及现有每个领域 ——衍生品。

传统金融 600 万亿美元的名义市场规模仅是衍生品领域体量的标志。对 DeFi 而言,衍生品正在重塑该领域,许多人会问:如何实现?

下文将介绍部分引领 DeFi 市场下一轮迭代的先锋。

从 Hyperliquid 开始

读者都知晓 Hyperliquid 及其成就,但或许有人不了解其未来计划及基于 Hyperliquid 构建的独特工具。

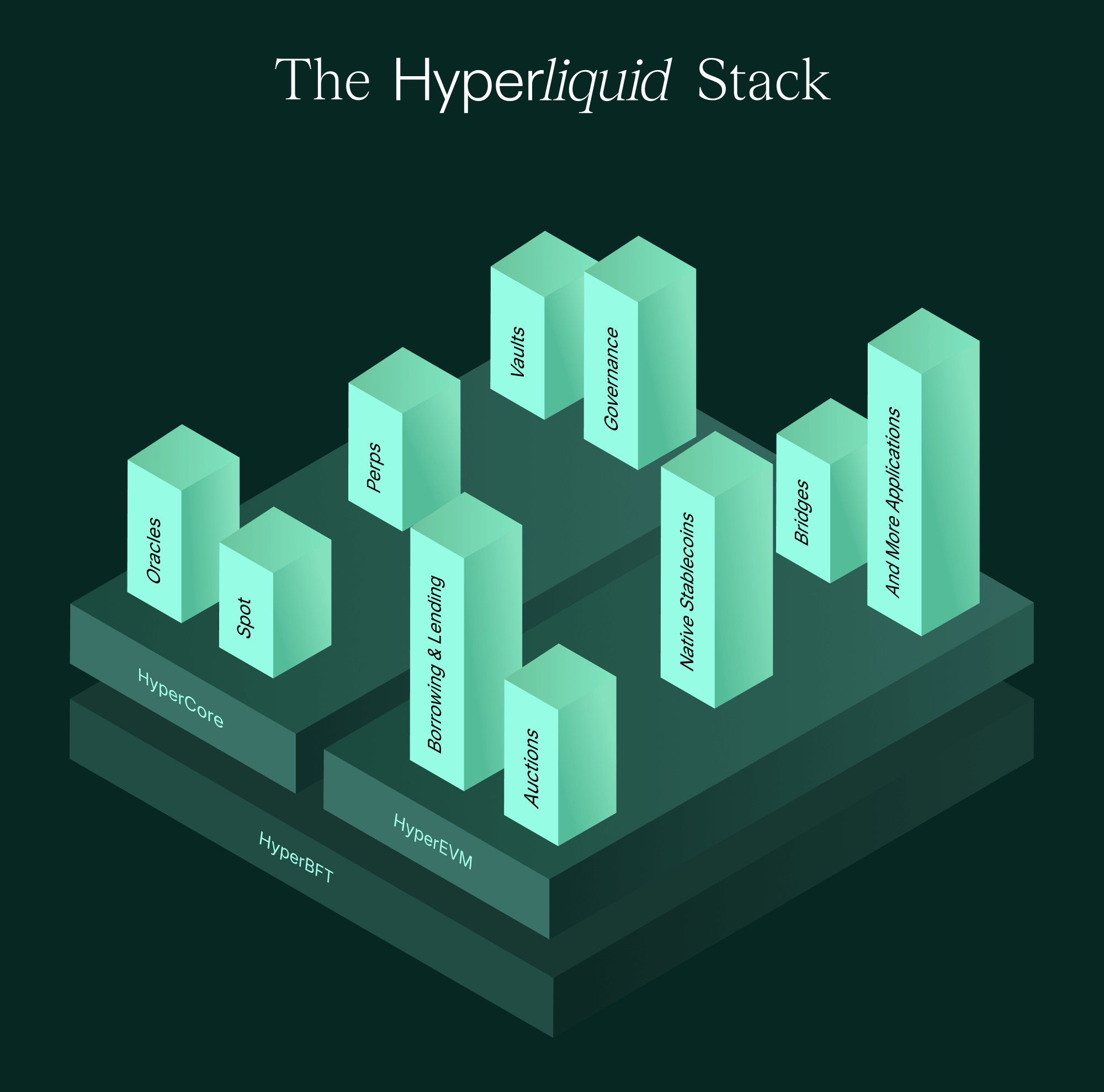

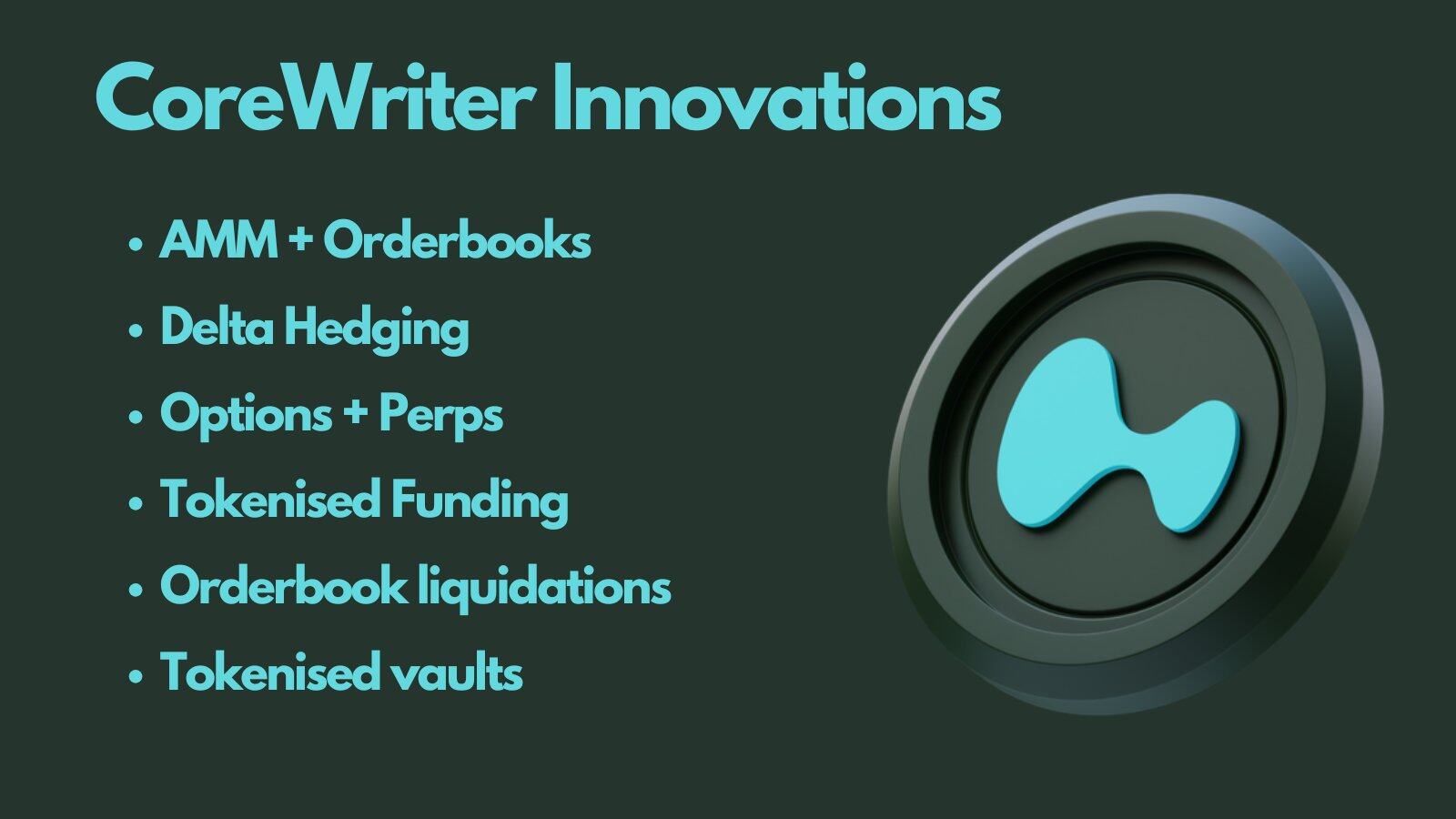

CoreWriter —— 统一执行层

Hyperliquid 在共识层之上拥有双状态执行环境:HyperCore 和 HyperEVM。HyperCore 是我们熟知的高性能引擎,承载永续合约及订单簿现货市场。HyperEVM 是完全不同的环境,承载 Hyperliquid 的智能合约层。二者共享状态,但此前 HyperEVM 智能合约仅能读取 HyperCore 数据。CoreWriter 彻底改变了这一点。

HyperCore 与 HyperEVM 均构建于 HyperBFT 共识层之上

这是 Hyperliquid 区别于其他链的核心创新。CoreWriter 使 HyperEVM 智能合约不仅能读取 HyperCore 数据,更能执行交易指令(包括交易订单、质押、转账和保险库管理)。

这为 HyperEVM 协议接入链上最大订单簿及其流动性打开大门,创造前所未有的独特 DeFi 机制。

CoreWriter 集成示例:

- DEX 利用 AMM 和订单簿流动性提升资本效率

- 通过永续合约创建复杂德尔塔对冲策略

- 当资金费率有利时,CLAMM 通过永续合约对冲无常损失

- 利用期权与永续合约双重工具的组合策略

- HyperEVM 上的代币化资金费率策略

- 当前清算通常由 AMM 执行,而 CoreWriter 使货币市场可利用订单簿清算提升资本效率

- 包含 HLP 的无托管代币化保险库

Kinetiq 是已应用此技术的案例之一。Kinetiq 通过评分系统使用去中心化验证者质押机制,所有操作均通过 HyperEVM 与 HyperCore 间的智能合约自动完成。这种增强的信任使 kHYPE 等流动性质押代币(LST)更具优势。

Kinetiq 主网上线数周内 TVL 即跃居 HyperEVM 应用首位

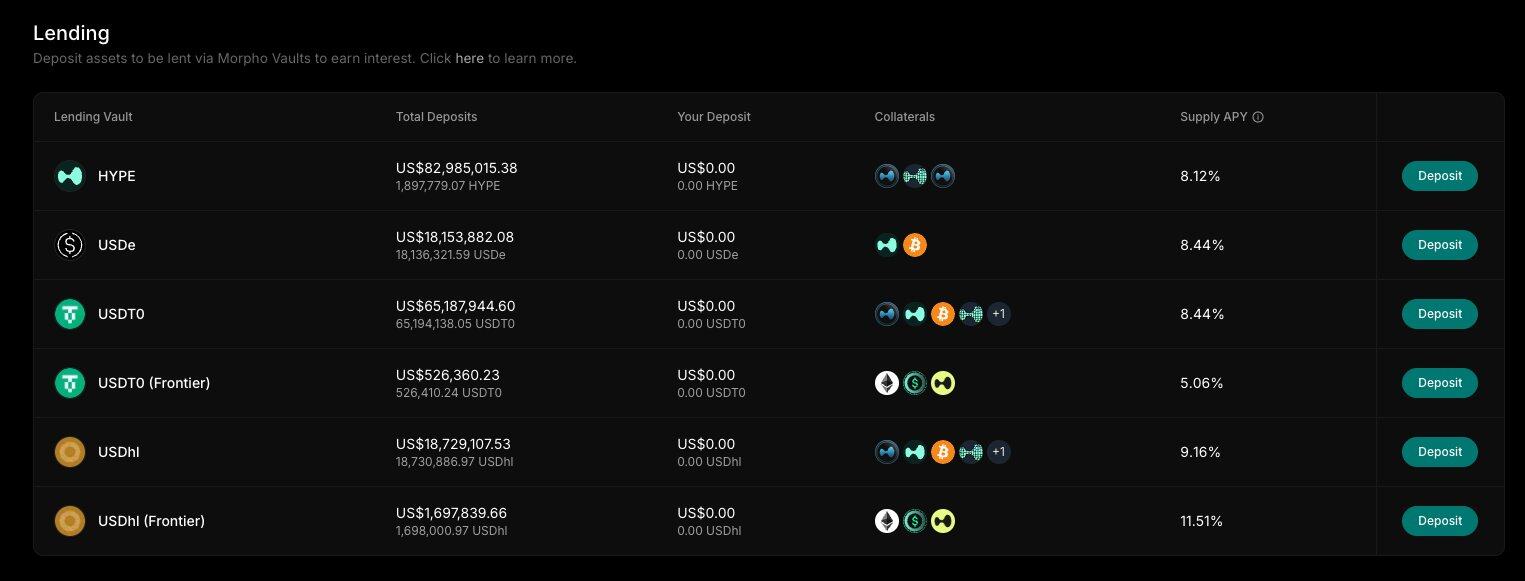

另一项创新是引入新型抵押资产—— felix protocol 团队(未确认)正考虑此方向。具体而言:实现将代币化永续仓位作为货币市场抵押资产进行借贷,开创完全由衍生品背书的 DeFi 挖矿收益机会。

Felix 的 Morpho 实例仍是 HyperEVM 最具吸引力的货币市场之一

CoreWriter 只是将 DeFi 带入更奇异、复杂和可组合的巴洛克时代的创新之一。Hyperliquid 另一项关键创新如下:

HIP-3:永续合约的 Uniswap 时刻

Hyperliquid 的下一项创新是通过 HIP-3 创建无需许可的永续市场。有 100 万 HYPE(截至撰稿时约 3800 万美元)和预言机,即可在 Hyperliquid 部署新型无需许可永续市场。这开创了全新市场——我们可称之为「永续合约即服务」(PaaS)。

永续合约市场真正的「Uniswap 时刻」已来临:任何永续市场均可被创建,包括:

- 股票永续合约

- 指数永续合约

- 外汇市场永续合约

- 大宗商品市场永续合约

- Pre-IPO 市场永续合约

- 房地产永续合约

- 特殊新市场

这也意味着:若协议发行的代币未在 HyperCore 永续或 CEX 上市,现可在最常用的链上市场无需许可创建交易对。包括标普 500 在内的传统金融指数有望在推出后迅速上线,形成 Hyperliquid 最大市场。$NVDA、$HOOD、$TSLA 等股票均可被「永续化」,为这些科技巨头创造全新工具。市场发行方还可获得其工具 50% 的交易手续费。

HIP-3 为股票永续合约等新型市场开启大门

作为 DeFi 用户,部分特殊市场极具吸引力 —— 尤其是通过 CoreWriter 将永续仓位代币化后用于其他 HyperEVM 应用。假以时日,我们或见证房地产永续、预测市场永续甚至橙汁期货等光怪陆离的市场。但吸引做市商进入此类市场可能困难。因此更可能先出现主流市场。

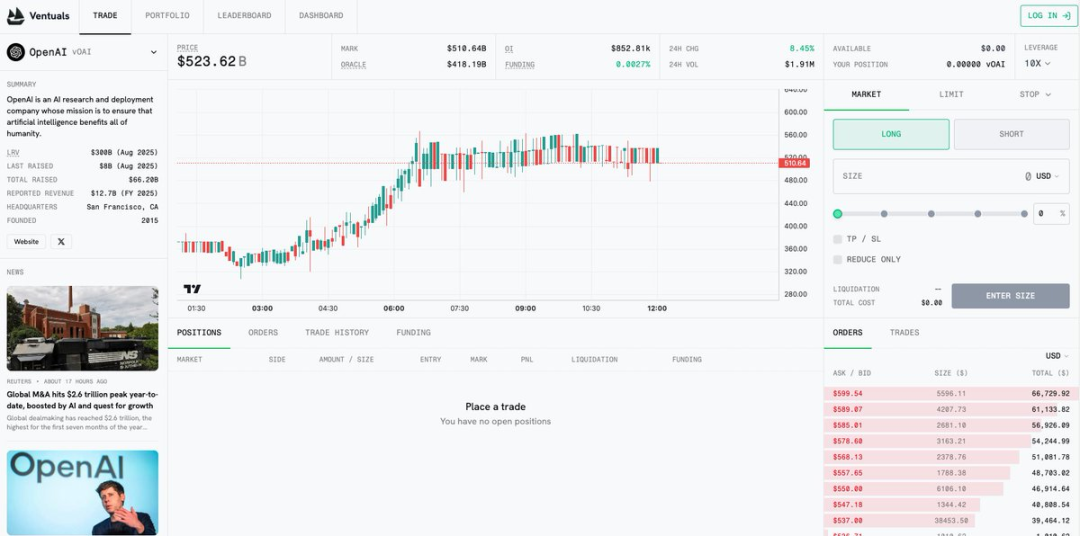

Ventuals 是首批公开宣传基于 HIP-3 构建 Pre-IPO 市场的团队。其利用行业领先的链下数据源获取精确估值,围绕 OpenAI、SpaceX、Stripe、Anthropic 等全球头部私营公司创建永续合约。

Ventuals 测试网市场页面

此类特殊市场正推动 DeFi 创新:一个市场、一个预言机和一个梦想。

衍生品背书稳定币

衍生品同样推动稳定币领域创新 —— 不是通过支付型稳定币(Tether 和 Circle 自成体系),而是通过生息稳定币。

该领域正快速增长,USDe 是独特高收益稳定币发展的最佳例证。我们已厌倦数量激增、仅提供 5% 平庸年化的国债背书稳定币。

永续合约通过资金费率催生了近年最佳德尔塔中性策略,Resolv 是另一高收益德尔塔中性稳定币案例。其分级系统让用户根据风险偏好选择收益水平。结合 Pendle 等协议可创造更复杂独特的工具 —— PT(本金代币)尤其令我关注,它本质创造了由衍生品收益背书的固定利率收入产品。

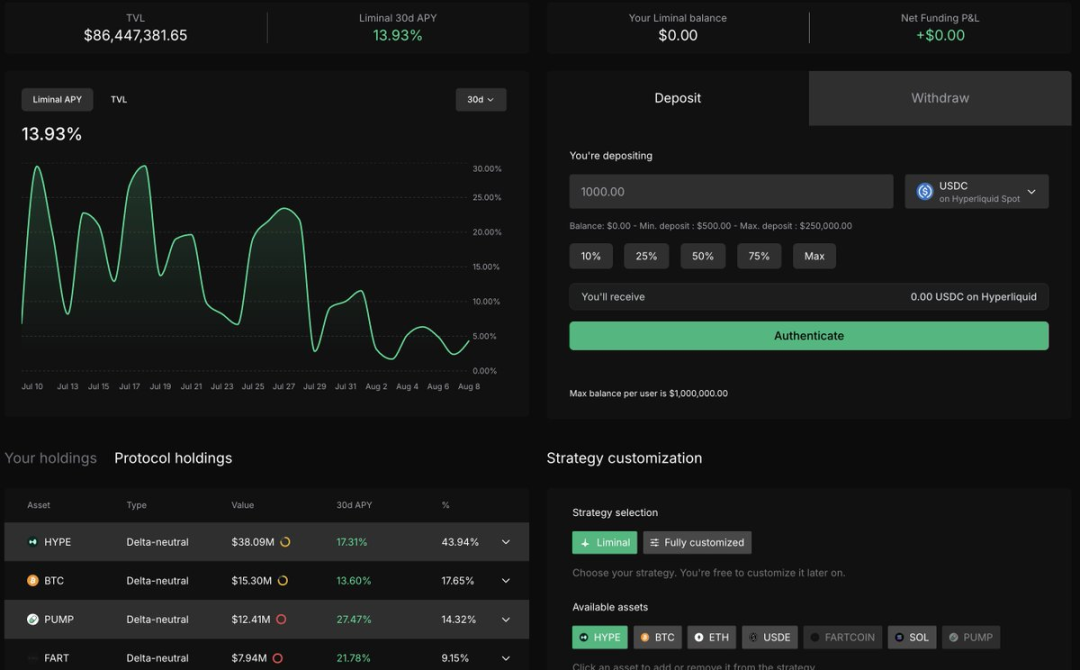

基于 Hyperliquid 构建的 Liminal 在其应用中提供资金费率策略服务。用户存入稳定币即可自动赚取资金费率收益。虽非稳定币本身,但这些衍生品背书产品提供超越国债等现实世界资产(RWA)的稳定币计价高收益。

稳定币有时更具想象力:如 Neutrl 通过场外(OTC)套利和永续对冲创造合成美元产品,当前 4000 万美元 TVL 年化超 30%(目前仅限私人访问)。

他们如何实现?

Neutrl 从寻求流动性的基金会和投资者处获取 SAFT(未来代币简单协议)及代币交易,绝大多数交易相对现货价有深度折扣。其优势在于通过资本网络和合作伙伴获取交易机会,再通过永续合约对冲。风险管理包含多元化交易、其他稳定币背书、额外缓冲及第三方托管。

此类新型市场让用户获取前所未有的高收益。OTC 交易曾是小众专属,如今普通链上用户也能通过 Neutrl 获益。

特殊稳定币形态多样:GAIB 的 AI GPU 衍生品、USD.AI 的 AI 基础设施债务背书稳定币、Hyperbeat 利用 USDT 的 DeFi 策略代币化稳定币(技术上属稳定币)。

基于期权的新型衍生工具

长期以来,关于期权产品设计不当的讨论不绝于耳。这类时代已终结 —— 链上期权工具提供表达敞口的独特载体:从交易导向产品、高杠杆到收益生成策略。

跨式策略(Straddles)本质是做多波动率

协议未全面开放期权世界,而是聚焦细分领域打造高质量产品后再扩张。因此涌现出一系列提供链上前所未有产品的期权协议。

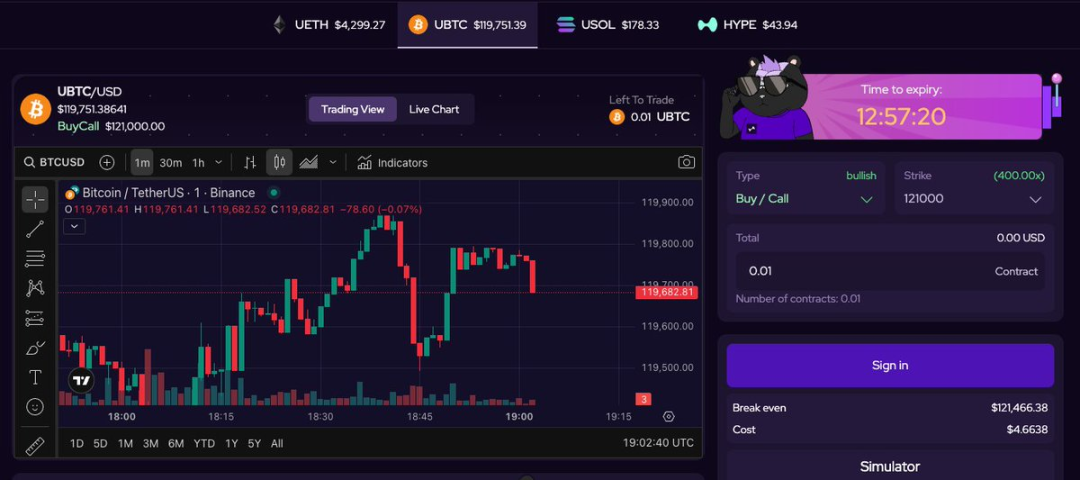

上周 0 dte(24 小时内到期期权)等工具名义交易量创历史新高。为何这些工具有用?简而言之:投机空间惊人。

- 超高杠杆(可达数百倍名义杠杆)

- 买入看涨 / 看跌期权无清算风险

交易者可通过 IVX 协议交易 BTC、ETH、SOL 和 HYPE 等主流资产的 0 dte 期权市场。这些是当今市场现存最佳杠杆工具之一,包括 HYPE 等资产的最高杠杆产品。

BTC 400 倍杠杆无清算无资金费率

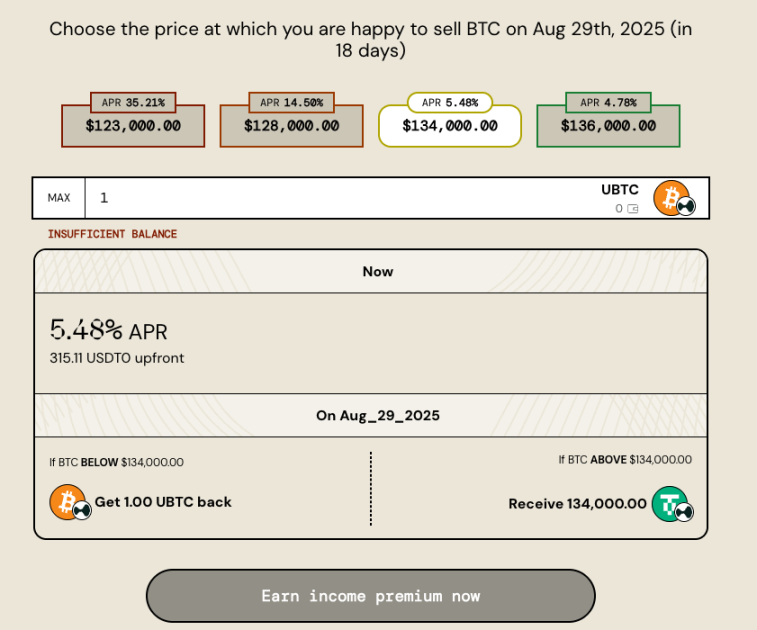

真正令我欣喜的是各协议专注自身赛道:Rysk Finance 同样聚焦期权收益策略(备兑看涨期权),再次通过衍生品推动 DeFi 创新。虽有过期权收益产品,但当前应用首次在用户体验和可持续机制上实现质的飞跃。

Gamma Swap 的收益代币是较新的产品,在 AMM 之上创建独特衍生品。其新型收益代币象征着 DeFi 新巴洛克时代的衍生品典范:利用借入的 Uni V 3 仓位,收益代币作为合成资产具有类似现货的底层敞口,且不受 AMM LP 代币无常损失影响。

这些工具即将释放可组合性:通过跨应用集成(如在 Euler 或 Morpho 货币市场上架)、不可避免的 Pendle 上市,我们将拥有表达 ETH 敞口的绝妙独特载体。

固定利率单资产 AMM V 3 流动性池生息 ETH 抵押品 —— 文艺复兴确已终结...

期权形态多样:Time Swap 的 V 3 同样令我期待 —— 其引入时间绑定代币,通过对时间周期的代币化为 YT/PT(收益代币 / 本金代币)提供广泛功能。这相对当前收益代币化系统有多重优势:提升资本效率、减少碎片化、增强收益交易灵活性。

无常损失终结者

关于新型工具,DeFi 在 AMM 上的下一项创新来自 Yield basis —— 通过独特杠杆对冲将加密资产转化为生产性收益生成工具。

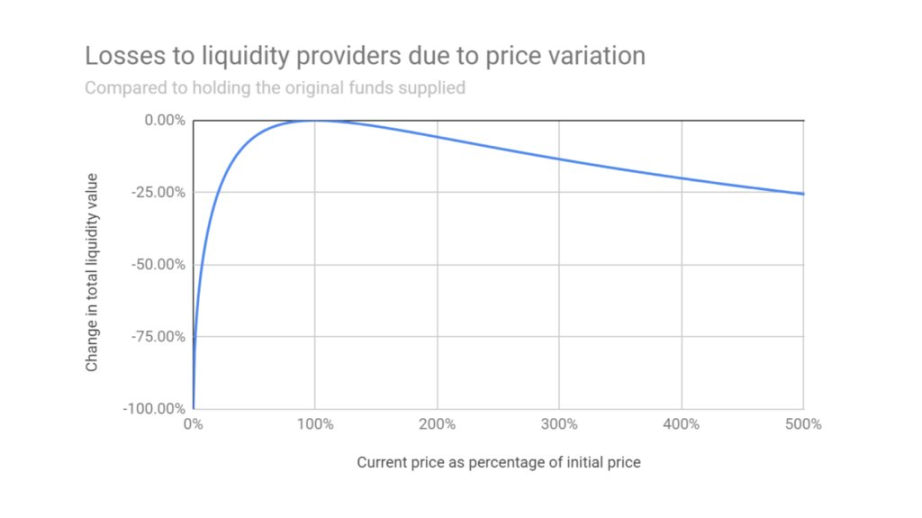

无常损失是 AMM 机制的固有特性

传统 AMM 中,若提供 1 万美元 wBTC 和 1 万美元 USDC,当 BTC 价格翻倍时,最终资产不会翻倍(因仓位按 xy=k 公式以√BTC 价格比率增长)。但若抵押 wBTC 借入 1 万美元组成 LP 头寸,并通过动态再平衡使债务(1 万美元)始终占抵押品(2 万美元)的 50%,且当 BTC 价格变动时自动按 50% 抵押率调整债务,则可确保头寸总价值与 BTC 价格同比例增长。

Yield basis 独家采用 crvUSD 以增强实用性,更重要的是赋予其对利率的控制权。

关键点在于再平衡机制:再杠杆 AMM 以轻微折扣向套利者提供 LP 代币,套利者添加 crvUSD 即可减少债务并调整仓位规模。同样,当价格上涨时,再杠杆 AMM 以溢价向 LP 代币存款人提供 crvUSD,套利者可增持 BTC 以恢复 2 倍杠杆仓位。

ybBTC 为 BTC 带来亟需的创新收益方案,Curve 创始人 Michael Egorov 的模拟数据显示 ybBTC 前景巨大。对我而言,两位数收益即算成功 —— 尽管若存入资金达数十亿,收益稀释程度存疑(届时将是 Yield basis、Curve Finance 及所有链上 BTC 交易者的巨大胜利)。

资金费率产品

资金费率已成为利用德尔塔中性头寸增强收益的最有趣工具。随着山寨资产资金费率飙升(尤其是 HYPE、FARTCOIN、PUMP 等高需求资产),现货买入加永续做空的基础交易(basis trade)成为本轮周期最佳机会之一。前文提及的 Ethena、Resolv 甚至 Liminal 都在利用此点提供收益工具。

Pendle 推出的 Boros 是该领域另一创新者,引入可交易资金费率收益的新型衍生工具:做多资金费率需支付固定费率但获得市场浮动资金费率,反之可实现做空。

Boros 开启全新可能:锁定固定资金费率对 VC、基金、交易者及 Ethena/Resolv 等协议意义重大,他们可在一段时间内锁定收益。这将催生更多可组合策略(包括固定利率市场)。

推荐阅读:Pendle 新产品,利好 ENA?

未来何在?

上述仅是当今 DeFi 世界呈现的部分惊人创新。发展速度空前,团队不断从行业困境中学习进化,创造出真正强大的产品。其中绝大多数由衍生品驱动,再次凸显新时代 DeFi 的特质。衍生品将把 DeFi 推向新高度——首先是 TVL 突破上轮周期峰值,并最终迈向万亿美元(当前规模的 7 倍)。

这些协议仅展露了其潜力的冰山一角。未来 6 - 12 个月,它们将与现有巨头(AAVE、Uniswap、Lido 等)并肩,将行业推向新高度。

随着 DeFi 持续演进成熟,仍有大量有趣市场待开发:链上外汇市场、符合伊斯兰教法的 DeFi、固定利率货币市场、不足额抵押、隐私方案等。这些领域将从小众走向主流,而现有领域(尤其是衍生品)将从主流走向统治整个金融市场。

可以确信:DeFi 已进入巴洛克时代,未来只会更加精彩。

免责声明:本文章仅代表作者个人观点,不代表本平台的立场和观点。本文章仅供信息分享,不构成对任何人的任何投资建议。用户与作者之间的任何争议,与本平台无关。如网页中刊载的文章或图片涉及侵权,请提供相关的权利证明和身份证明发送邮件到support@aicoin.com,本平台相关工作人员将会进行核查。