原文标题:The Aster Counterstrike

原文来源:Token Dispatch

原文编译:LenaXin,ChainCatcher

前情提要

2025 年 9 月 18 日,赵长鹏发布了一张既非比特币也非 BNB 的价格走势图。

该图表展示的是去中心化永续交易平台 ASTER 的原生代币,该交易平台于前一日刚刚上线。

「干得漂亮!开局顺利。再接再厉!」他说道。

数小时内,ASTER 代币较发行价暴涨 400%。市场清晰地接收到了这一信号:这位前 Binance 首席执行官不只是在表达祝贺,而是在向 Hyperliquid 宣战。

当 HYPE 代币持有者看着他们的 Hyperliquid 资产飙升至近 60 美元的历史高位时,赵长鹏这条精心计算的推文犹如精准打击般落下。赵长鹏虽被禁止运营 Binance,但显然未被禁止撼动市场,他正全力支持 Hyperliquid 最强劲的竞争对手。

然而,战争机器已然启动。YZi 实验室(前身为 Binance 实验室)一直默默资助着 ASTER 的开发。BNB 链合作网络正在激活。全球最大的加密帝国正针对这个胆敢抢占衍生品市场份额的去中心化新秀展开全面围剿。

这是永续合约去中心化交易平台战争的第一枪,而 Binance 绝不打算认输。

(一)ASTER 是什么?

ASTER 诞生于 2024 年 12 月两大 DeFi 协议 Astherus 和 APX Finance 的合并。此次整合构建出统一的交易基础设施,旨在直接抗衡 Hyperliquid 不断扩张的市场份额。

(注:Astherus 专注收益型产品的多资产流动性,APX Finance 是去中心化永续交易平台)

该平台是多链去中心化交易平台,支持 BNB 链、以太坊、Solana 和 Arbitrum 网络,通过聚合多链流动性实现无需手动跨链的无缝交易。自 2025 年 3 月上线以来,ASTER 已为 200 万用户处理逾 5140 亿美元交易量。代币发行后,平台总锁仓价值曾短暂触及 20 亿美元峰值,截至 2025 年 9 月已回落至 6.55 亿美元。

与仅聚焦现货交易的去中心化交易平台不同,ASTER 定位为同时提供现货与永续期货市场的综合交易平台。在永续衍生品作为核心业务的同时,平台也提供现货交易功能,首个上线的交易对为其原生代币 ASTER/USDT。

(二)ASTER 如何解决抢先交易与清算操纵?

ASTER 的架构核心致力于解决困扰多链 DeFi 的流动性碎片化难题。平台通过聚合跨链订单簿深度构建「统一流动性」,而非强制用户进行跨链资产转移。

其「隐藏订单」系统尤为突出,该功能在执行前始终隐匿订单规模与方向。这类暗池式设计有效解决了链上交易的关键痛点:抢先交易与清算操纵。

赵长鹏此前评价此功能时指出,它解决了「其他链上 DEX 存在的清算操纵问题」。

平台保证金系统同时支持隔离与交叉抵押交易,允许用户使用 asBNB 等流动性质押代币或生态稳定币作为保证金。这项资本效率创新使交易者在维持活跃持仓的同时,能为抵押资产获取被动收益。

ASTER 生态系统的核心是 USDF。USDF 是一种由 delta 中性头寸支撑的生态稳定币。用户可通过存入受支持资产铸造 USDF,并将该稳定币作为交易抵押品同时获取收益。这形成了持有稳定币的用户自然成为流动性提供者的自循环流动性体系。

ASTER 路线图包含提升隐私性的零知识证明集成,以及专为交易优化的定制 Layer1 区块链 Aster 链开发。2025 年 6 月该功能已向部分交易者开放测试版,使平台最终能与 Hyperliquid 定制化 L1 架构展开竞争。

(三)ASTER 与 Hyperliquid 的巅峰对决

ASTER 与 Hyperliquid 是永续合约去中心化交易的两种不同路径。Hyperliquid 从头构建专属 Layer1 区块链,采用完全链上订单簿交易,达到媲美中心化交易平台的性能。这种垂直整合让 Hyperliquid 的交易执行效率与用户操作体验层面形成行业标杆,但将其限制在单一生态内。

ASTER 则采取相反策略,通过多链部署最大化覆盖范围与流动性接入。尽管这会增加技术复杂性,但使其能利用现有 DeFi 生态资源,服务偏好特定链的用户群体。

Hyperliquid 以约 70% 的 DeFi 永续合约市场份额占据主导地位,未平仓合约达 150 亿美元,日均交易量持续保持在 8 亿美元以上。

然而 ASTER 的多链策略具备 Hyperliquid 难以复制的优势。该平台与 Pendle、Venus 等收益协议集成创造的资本效率机遇,是 Hyperliquid 孤立 L1 架构无法企及的。

ASTER 用户可同时获取 BNB 质押收益、USDT 存款利息及交易手续费。

杠杆配置亦存在显著差异。Hyperliquid 将杠杆上限设定为 40 倍,而 ASTER 多数交易对支持 100 倍杠杆,特定资产最高可达 1001 倍。ASTER 的美股永续合约提供 7×24 小时传统股市风险敞口,将服务范围扩展至加密原生交易者以外的群体。

(四)代币流向揭示竞争格局

ASTER 的代币经济模型注重社区激励与长期可持续性的理念。80 亿枚总供应量按特定比例分配:53.5% 用于空投与社区奖励,30% 用于生态发展,7% 拨入资金库,5% 分配给团队,4.5% 用于流动性与交易平台上线。

社区分配比例居 DeFi 领域前列,超过总供应量 50%。解锁机制采用 25% 代币在生成事件即时释放,剩余部分设置三个月锁定期后分九个月线性释放。

该代币在生态内具备多重功能,治理权、手续费折扣、质押收益及高级功能访问权限。收益分享通过手续费回购实现,部分交易费用将用于购买并可能销毁 ASTER 代币,随着交易量增长形成通缩压力。

用户可质押其 ASTER 代币,同时使用这些代币的生态衍生品作为交易抵押品。此举实现了单一持仓创造多重价值收益流。

(五)代币对决:ASTER 与 HYPE 全面解析

ASTER 与 HYPE 代币经济模型展现出价值捕获与分配机制的不同理念。

Hyperliquid 的 HYPE 代币采用更传统的加密经济模型,通过协议收入进行激进回购。该平台年化收入超 10 亿美元,并将大部分收益用于 HYPE 回购,形成强劲的通缩压力。

HYPE 的核心优势在于其经过验证的「收入-回购」飞轮效应。目前总供应量的 43.4% 处于质押状态,加上巨额协议收入,使代币维持严格的流通量限制。这种强大的价格支撑机制是 ASTER 目前尚未能企及的。

2025 年 11 月 Hyperliquid 启动核心贡献者大规模代币解锁。这些解锁将带来巨大的抛售压力,甚至可能压倒激进的回购计划。Hyperliquid 正准备推出 USDH 稳定币以产生额外回购压力,但选择时机带来了不确定性。

ASTER 的策略则将社区所有权置于即时价值捕获之上。虽然这意味着短期回购力度较弱,但能创造更强的网络效应和治理去中心化。53.5% 的社区分配确保价值真正流向实际用户而非早期投资者或团队成员。

(六)Binance 的战略

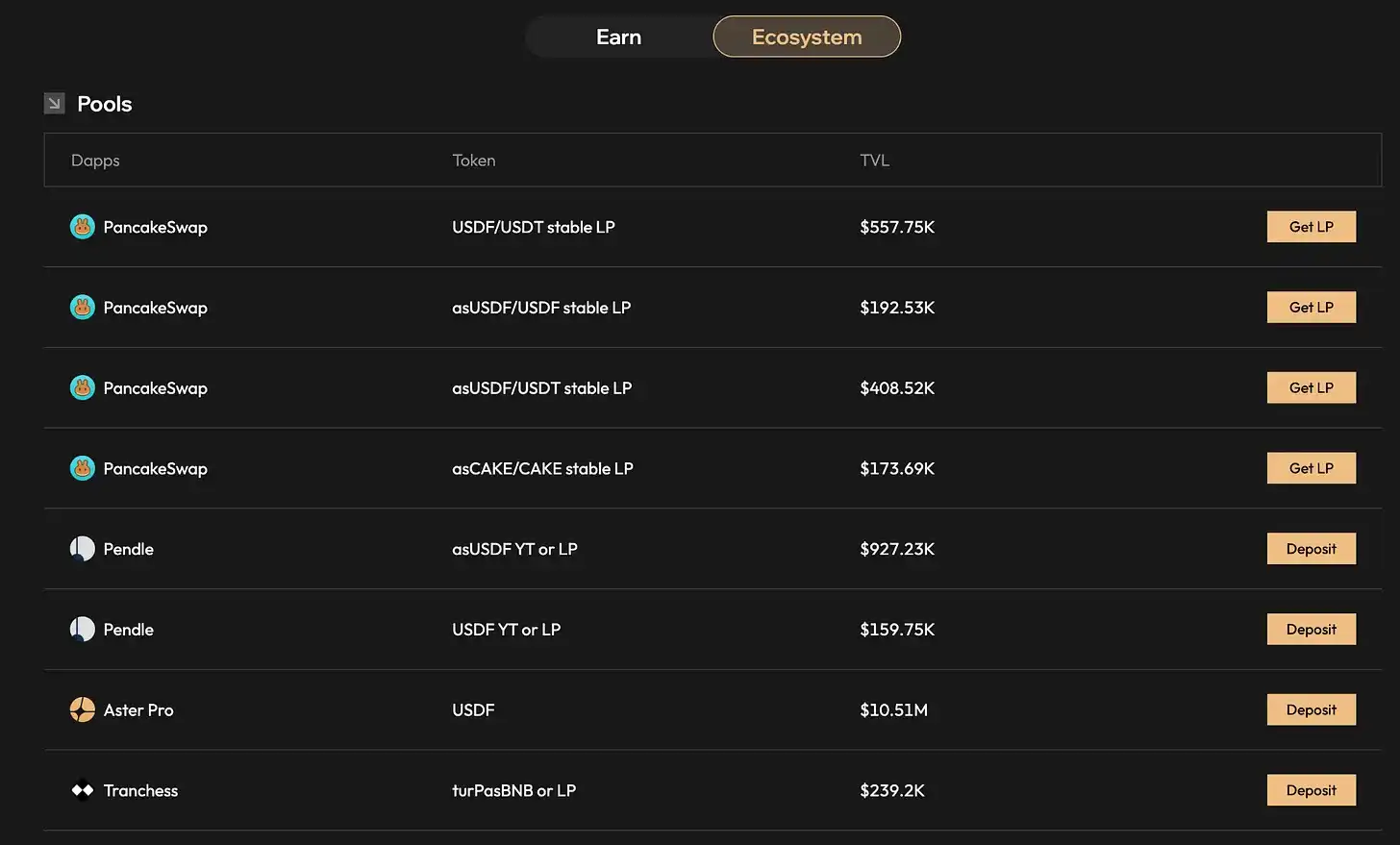

剖析 ASTER 的流动性供应体系可窥见其启动背后的战略纵深。专业做市商提供核心订单簿深度,而平台的跨链架构聚合了多区块链流动性。与 Pendle、ListaDAO、Kernel、Venus、YieldNest 及 PancakeSwap 等协议的战略合作,创造了额外流动性来源与用户激励。

Pendle 实现收益代币化,ListaDAO 提供 BNB 流动性质押(生成 asBNB),Venus 提供借贷服务,PancakeSwap 则导流来自 BNB 链最大 DEX 的套利交易。这些合作使 ASTER 成为用户可在交易衍生品的同时参与多重 DeFi 策略的核心枢纽。

生态抵押品系统通过允许用户从交易保证金中获取收益,解决了机会成本问题。用户无需持有闲置 USDT,可通过铸造 USDF 在作为抵押品的同时获得 delta 中性收益。

(注:USDF 是 ASTER 的生态稳定币)

同理,asBNB 在作为杠杆头寸保证金时仍能获取质押收益(年化约 5-7%)。这使得单笔存款可产生多重收益流,质押收益、交易利润和代币奖励,激励用户将更多资金长期留存平台,自然深化了流动性池深度。

YZi 实验室的投资时间线为 Binance 战略布局提供了关键注脚。该投资机构于 2024 年 11 月完成对 Astherus(ASTER 前身)的注资,正值 Hyperliquid 对 Binance 衍生品主导地位构成实质性竞争威胁之际。

据 BNB 链代表透露,ASTER 作为 YZi 实验室孵化计划重点项目,获得了导师指导、生态曝光及技术营销资源支持,由此确立其作为 BNB 链第一大永续合约 DEX 的地位。

Hyperliquid 交易量在 2024-2025 年间持续稳步增长。虽然 Binance 在绝对交易量上仍保持巨大优势,但 Hyperliquid 从近乎零起点到显著市场份额的增长轨迹,证明其成功开拓了独立市场而非直接抢夺 Binance 交易者。

结合其对 MYXFinance 等其他项目的投资来看,YZi 实验室的投资策略愈发明晰。这些投资显示出构建 BNB 链 DeFi 基础设施、为其他链成功协议打造替代方案的协同布局。

(注: MYX Finance 是 BNB 链永续合约,其 DEX 同样经历爆发式增长)

Binance 的整体战略更侧重于生态防御而非直接竞争。其未简单复制 Hyperliquid 的定制 L1 方案,而是充分发挥现有生态优势:监管关系、法币通道、机构合作与深度流动性池。ASTER 在享受这些网络效应红利的同时,正提供成熟交易者日益青睐的去中心化交易体验。

Binance 并未将去中心化协议视为可忽视或边缘化的威胁,反而积极投资并推广那些仍处于其生态影响力范围内的 DeFi 替代方案。

(七)结论如何?

ASTER 的崛起要么标志着去中心化衍生品交易的转折点,要么成为赵长鹏对竞争对手说过最昂贵的「我也能行」。

从表面看,该平台具备所有成功要素:多链流动性、生态抵押品、美股永续合约及雄厚支持。交易衍生品同时赚取收益的理念听来美妙,但需知加密货币领域「好得不像真的」创新往往确实如此。

总锁仓价值从 20 亿美元峰值骤降至 6.55 亿美元的现实或许值得警惕:初始热度与可持续采用存在本质差异。当单日 TVL 暴跌 67% 时,我们或许该质疑这些数字究竟代表真实用户,还是仅反映急功近利的收益农场主。

其代币经济模型侧重长期社区建设而非短期价值捕获,这种策略既可称为远见卓识亦可视为天真理想。取决于观察视角。与 Hyperliquid 经过验证的「收入-回购」机器不同,ASTER 的价值主张需要用户相信在操作 100 倍杠杆头寸时获取 3% 保证金收益的商业模式具有可持续性。

真正的考验在于平台能否说服交易者放弃 Hyperliquid 久经考验的基础设施,转投由曾孕育 2022 年 FTX 崩盘生态体系支持的多链实验。

当全球最大交易平台感到必须扶持 DeFi 竞争对手时,这暗示中心化模式并非如曾经认为的那样不可撼动。至于此举将使 ASTER 成为赢家,或仅仅是一笔昂贵的风险对冲,仍有待时间验证。

免责声明:本文章仅代表作者个人观点,不代表本平台的立场和观点。本文章仅供信息分享,不构成对任何人的任何投资建议。用户与作者之间的任何争议,与本平台无关。如网页中刊载的文章或图片涉及侵权,请提供相关的权利证明和身份证明发送邮件到support@aicoin.com,本平台相关工作人员将会进行核查。