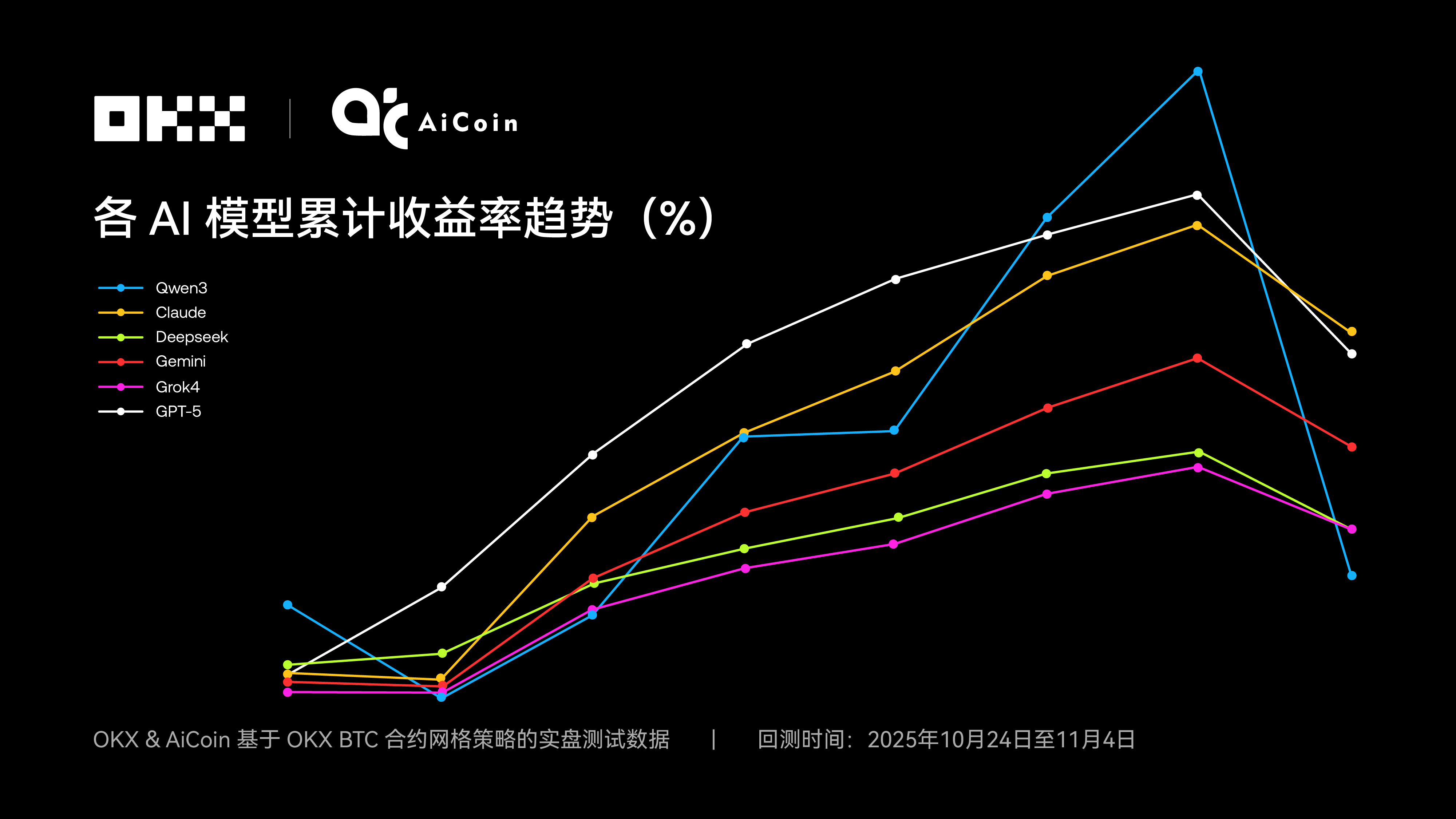

原文标题:Oct 10th Red Friday: the root cause of Stream xUSD blowing up, the longer version

原文作者:Trading Strategy

原文编译:Kaori,BlockBeats

编者按:xUSD 的崩盘,为整个 DeFi 世界敲响了响亮的警钟。本文深入剖析了 Stream Finance 如何通过黑箱运作、极端杠杆操作和清算优先级设计,违背了 DeFi 的核心精神,并探讨了行业如何通过包括引入更严格的金库技术风险评分等措施,来确保资本流向真正负责任、透明且稳健的项目。

虚假的中性策略

Stream xUSD 是一个伪装成 DeFi 稳定币的「代币化对冲基金」,宣称其策略为「delta 中性」。然而,近期 Stream 在一系列可疑操作后陷入资不抵债的境地。

过去五年中,已有多个项目尝试过类似模式——通过所谓「中性收益策略」产生收入,为自家代币创造初始流动性。成功的例子包括 MakerDAO、Frax、Ohm、Aave、Ethena 等。

与这些相对「更真实」的 DeFi 项目不同,Stream 在策略与仓位披露上严重缺乏透明度。其宣称的 5 亿美元 TVL 中,只有约 1.5 亿美元可在链上追踪平台(如 DeBank)上看到。后来发现,Stream 实际上将部分资金投入了链下的自营交易策略中,而其中一些操盘方爆仓,造成了约 1 亿美元的亏空。

据 @CCNDotComNews 报道,本周一 Balancer DEX 遭遇的 1.2 亿美元黑客攻击事件,与此次 Stream 崩盘并无关联。

根据传闻(尚无法证实,因为 Stream 并未披露具体信息),部分亏损与链下「卖出波动率」(selling volatility)的策略有关。

在量化金融中,「卖出波动率」(又称做空波动率,short volatility 或 short vol)指的是一种在市场波动下降或保持平稳时获利的交易策略。其逻辑是当标的资产价格波动不大时,期权价值会缩水甚至归零,卖方可以保留权利金作为利润。

然而,这类策略风险极高——一旦市场出现剧烈波动(即波动率飙升),卖方可能面临巨额亏损。这种风险常被形象地称为「在蒸汽压路机前捡硬币」。

系统性崩溃

在 10 月 10 日(UTC+8 时间的 10 月 11 日),也就是所谓的「红色星期五」,我经历了一次剧烈的波动性飙升。

这种系统性杠杆风险,其实早已在加密市场中积累多时,而导火索是 2025 年围绕特朗普的市场狂热。当特朗普在 10 月 10 日周五下午宣布新的关税政策时,所有市场陷入恐慌,恐慌情绪迅速蔓延至加密货币市场。

在恐慌中,先恐慌者得利——于是大家开始抛售可以变现的资产,引发连锁清算。

由于此前长期累积的杠杆风险已将系统性杠杆推至高位,永续合约市场的深度不足以支撑所有杠杆头寸的平稳出清。在这种情况下,自动去杠杆(ADL)机制被触发,开始将部分亏损「社会化」,分摊到仍有盈利的交易者身上。

而这又进一步扭曲了本已陷入疯狂的市场结构。

此次事件引发的波动性,可称为加密市场十年一遇的剧变。类似的暴跌在 2016 年早期的加密时代也曾出现过,但当时的市场数据匮乏。因此,如今的算法交易者大多基于近几年「平稳波动」的数据来设计策略。

由于我们缺乏这种剧烈波动的历史样本,导致哪怕只是 2 倍左右的轻杠杆头寸,也在这场波动中全线爆仓。

「红色星期五」之后,第一个浮出水面的「尸体」就是 Stream。

所谓「Delta 中性基金」的定义是:理论上不能亏钱。

如果亏钱了,从定义上讲,它就不是 Delta 中性。

Stream 一直声称自己是 Delta 中性基金,但实际上却在背地里把资金投向了非透明、链下的自营策略。

当然,所谓「Delta 中性」并非绝对的黑白分界,但事后来看,许多专家都认为 Stream 的策略风险过高,根本无法算作真正意义上的中性——因为这种策略一旦反噬,后果极为严重。而事实证明,确实如此。

当 Stream 在这些高风险交易中失去了本金,它随即陷入资不抵债的境地。

在 DeFi 中,风险本是常态——亏点钱并不可怕。

如果你能拿回 100% 的本金,即使经历一次 10% 的回撤,也不算致命,尤其当你年化收益能达到 15%。

但在 Stream 的案例中,问题在于:它不仅做了风险策略,还用另一种稳定币协议 Elixir 进行了「循环借贷」杠杆操作,将风险放大到了极致。

混乱的风险敞口

循环借贷,是 DeFi 借贷市场中的一种杠杆收益挖矿策略。它涉及反复以已存入的抵押品为抵押进行借贷——通常将借入的资产用作额外的抵押品——以放大对利率、流动性挖矿奖励或其他借贷协议(例如 Aave、Compound 或 Euler)提供的收益的敞口。这形成了一个「循环」,无需额外外部资金即可倍增有效投入的资本,本质上允许用户从自身借款,然后再借回给协议。

Stream xUSD 钱包持有 60% 的流通 xUSD,全部都使用了杠杆。

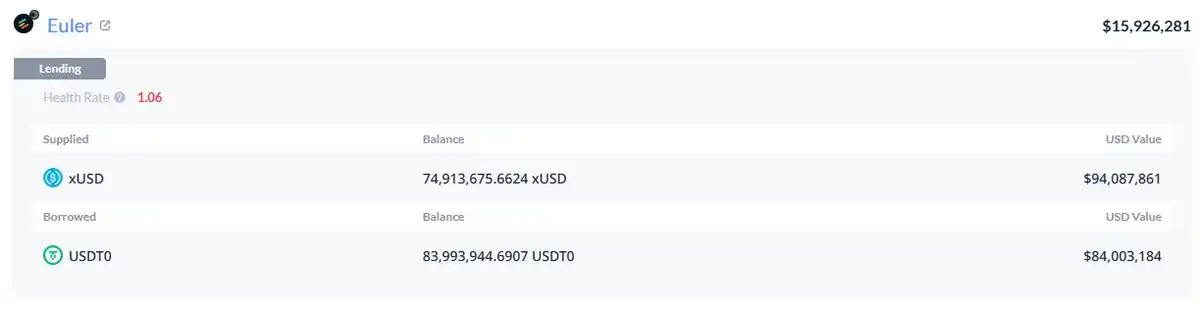

由于他们将旗下产品的资金混用,我们无法得知其中有多少是通过循环借贷来实现其自身背书的。但可以确定的是,这其中包括在 Plasma Euler 上的一笔 9500 万美元的头寸。

xUSD 的最大风险敞口包括:

mHYPE(其流动性缓冲似乎是空的)。

RLP(其透明度页面上的数字与钱包数据不符,并且显示在币安上有一个负 2500 万美元的余额)。

xUSD的风险敞口说明

其他值得注意的风险敞口是投向了其他收益币,例如 rUSD。rUSD 约有 30% 的背书是它自己本身的 rUSD。

此外还有 deUSD,它有 30% 的背书是 mF-ONE。

mF-ONE 大部分资产位于链下,声称拥有 1600 万美元的「流动性缓冲」,但这笔资金实际上 100% 存入了 mTBILL。

mTBILL 缺少大约 1500 万美元,但它只有 10 万美元的「流动性缓冲」,而另外 500 万美元则在 BUIDL 中。

xUSD的透明度证明

更雪上加霜的是,Elixir 还声称自己在一份链下协议中拥有「清算优先权」——也就是说,如果 Stream 最终破产,Elixir 可以优先拿回本金,而其他投资 Stream 的 DeFi 用户则只能拿回更少的钱,甚至什么都拿不回。

Elixir的官方声明

由于 Stream 的运作极度不透明,加上循环杠杆与私有化交易策略的存在,我们实际上并不知道普通用户的具体损失有多少。目前,Stream xUSD 稳定币的价格已跌至 每 1 美元仅值 0.6 美元。

更令人愤怒的是,这一切都没有事先告知投资者。许多用户现在对 Stream 和 Elixir 怒不可遏——不仅亏了钱,还发现亏损被「社会化」处理,让那些来自华尔街、早早套现的富人全身而退、保住了利润。

此事件还波及到了其他借贷协议及其资产管理方:

「所有以为自己在 Euler 上进行抵押借贷的人,实际上都是在通过代理人进行无抵押放贷。」—— InfiniFi 的 Rob

此外,由于 Stream 既没有公开透明的链上数据,也没有披露其持仓及盈亏情况,在这次事件之后,用户开始怀疑它可能挪用了用户利润用于团队管理或内部用途。

Stream xUSD 的质押者依赖于项目方自报的「预言机」数据来计算收益,而这些数据既无法被第三方验证,也没有任何方式确认其计算是否准确、公正。

破局之道:金库技术风险评分

如何解决这一问题?

像 Stream 这样的事件,其实是完全可以避免的——尤其是在 DeFi 这样一个仍处于早期阶段的行业里。

「高风险,高回报」这条法则永远成立,但要运用它,前提是你真正理解风险。

并非所有风险都是等价的,有些风险是完全没有必要的。

事实上,市面上也存在一些声誉良好的收益聚合、借贷或「以稳定币形式存在的对冲基金」类协议,它们在风险、策略与仓位披露上都相对透明。

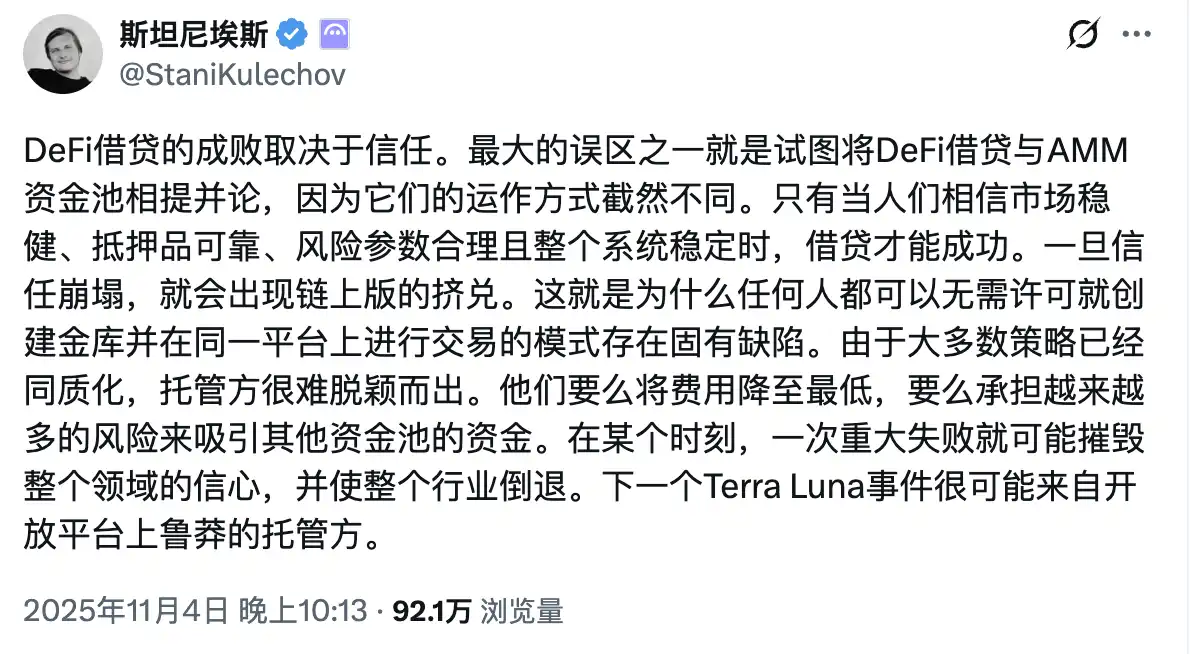

Aave 创始人@StaniKulechov 曾讨论过 DeFi 协议的「策展者」机制,以及何时会出现过度冒险行为:

为了让市场更清晰地区分「好金库」与「坏金库」,Trading Strategy 团队在最新的 DeFi Vault 报告中引入了一个新指标:金库技术风险评分(Vault Technical Risk Score)。

所谓「技术风险」,指的是由于技术执行不当而导致 DeFi 金库中资金损失的可能性。

金库技术风险框架提供了一种直观的工具,用于将 DeFi 金库划分为高风险与低风险两类。

金库技术风险评分的评价维度示例

这个评分体系无法消除市场风险(如交易失误、传导风险等),

但它能确保第三方能够独立评估和量化这些风险,从而让用户对风险暴露有更清晰的认知。

当 DeFi 用户能够获得更充分、透明的信息时,资本就会自然流向那些负责任、合规且稳健运营的项目。

如此一来,像 Stream 这样的事件,在未来将会变得更少。

免责声明:本文章仅代表作者个人观点,不代表本平台的立场和观点。本文章仅供信息分享,不构成对任何人的任何投资建议。用户与作者之间的任何争议,与本平台无关。如网页中刊载的文章或图片涉及侵权,请提供相关的权利证明和身份证明发送邮件到support@aicoin.com,本平台相关工作人员将会进行核查。