撰文:seed.eth

在华尔街的权力游戏里,巨头们从不缺席,他们只是在等待一个收割全场的时机。

今晨,全球最大的衍生品交易所芝商所(CME Group)首席执行官Terry Duffy在四季度财报电话会上的一番表态,搅动了整个市场。

Duffy透露,CME 正在积极探索发行自己的数字代币:「CME Coin」。

这一次不是单纯的技术试水,在「代币化一切」的叙事下,CME 此举更像是传统金融(TradFi)对加密原生设施发起的一场深度「围猎」。

1. 定位之谜:是筹码,还是弹药?

尽管冠以「Coin」之名,但 CME Coin 与币圈熟知的加密货币并不是一回事儿,从Duffy的简短回应中,可以提炼出以下这些信息:

该代币旨在运行于去中心化网络上。

CME 将其与正在开发的「代币化现金(Tokenized Cash)」项目(与 Google Cloud 合作)区分开来,称这是两项不同的举措。

CEO 强调,CME 作为「系统重要性金融机构(SIFI)」,其发行的代币在安全性上远超目前市场上的同类产品。(小编注:SIFI 通常指大型银行,SIFMU 指的是像 CME 这样提供清算和结算服务的「金融大动脉」,CME 的 SIFMU 身份使其拥有美联储账户访问权。 )

我们可以看出来,CME Coin 的底层逻辑更倾向于金融基础设施的数字化升级,其核心职能大概率是下面这两项:

结算工具: 类似于内部的高级「筹码」,用于在机构间实现 24/7 的即时结算。

代币化抵押品: 将保证金转化为可流动的代币,让原本锁死的资金在链上「活」起来。

2. 为什么是现在?CME 的三重算盘

CME 此时入场,并非心血来潮,而是基于 2026 年数字化战略的三重算盘:

解决「周末流动性枯竭」

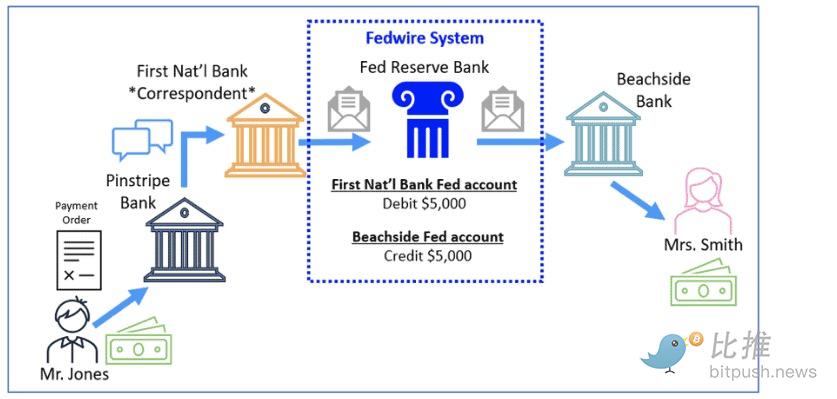

CME 已计划于 2026 年全面开启加密期货的 24/7 交易。传统的银行电汇系统(FedWire)周末不处理交易,如果周六晚间比特币暴跌,机构无法划转资金补充保证金,爆仓风险将呈几何倍增。CME Coin 这种基于区块链、全天候运行的代币,是保证金系统的「速效救心丸」。

夺回被抢走的「利息利润」

目前,机构参与加密市场通常需要持有 USDT 或 USDC。这意味着数千亿美元的现金沉淀在 Tether 、Circle 等公司手中,产生的数亿美金利息也被这些公司独享。CME Coin 的出现,意味着 CME 试图将这笔可观的资金流留在自己的资产负债表内。

构建「合规护城河」

随着贝莱德(BlackRock)发行 BUIDL 基金、摩根大通深耕 JPM Coin,巨头们已经达成共识:未来的金融竞争不再是席位之争,而是「抵押品效率」之争。

CME的CEO说得很直白:相比三四线消银行或民间公司发的代币,他们更信任像摩根大通这类「系统重要性」金融巨头(SIFI)发行的。这话听起来是风控要求,实际上是在划线定标准。通过抬高对抵押品「出身」的要求,CME实际上是在排挤现有那些「民间」稳定币,为核心的传统金融圈建起一个更高门槛、更安全的「会员制」游乐场。未来怎么玩,得按他们定的规矩来。

所以,CME Coin更像是传统金融巨头试图重掌加密世界话语权的「敲门砖」。这场好戏,才刚刚开始。

3. 对现有稳定币的侵蚀?

长期以来,Tether (USDT) 和 Circle (USDC) 靠着先发优势和流动性惯性统治了稳定币市场。但 CME 的入场,正从以下两个维度拆解它们的护城河:

它是资产,更是「流动的清算权」

USDT 或 USDC 主要是「资金搬运工」,而 CME 处理的是涵盖利率、商品、权益等数万亿美元的衍生品头寸。

心脏地位: 一旦 CME Coin 成为官方认可的保证金资产,它将直接进入全球金融体系的「心脏」——价格发现与稳定性保障的最底层。

强制持有: CME Coin 捕捉的是「清算流」。只要银行在 CME 开展业务,为了满足即时保证金要求,它们就必须成为该代币的「强制持有者」,随着需求的激增,这种制度性刚需是任何原生加密币无法企及的。根据1月份发布的财报,2025年 CME 的加密货币日均交易量已达到 120 亿美元,其中微型比特币(MBT)和微型以太坊(MET)期货合约表现尤为强劲。

抵押品即主权:重塑市场的「数字咽喉」

在现代金融中,抵押品才是真正的咽喉。 它决定了谁能入场交易、能开多大的杠杆。

加强版中介: 与区块链倡导的「去中心化」相反,CME 实际上是在用数字化的外壳强化其作为顶级中介的垄断权力。

封闭的围城: 不同于无门槛的 DeFi,CME Coin 极大概率是一个专属于机构的闭环游戏。它没有开放治理,只有受法律保护的清算权。

收益率的「虹吸」: 华尔街巨头推出的代币通常自带「生息」属性或费用抵扣功能。面对 5% 以上的无风险美债收益,机构没有任何理由长期持有不分红的传统稳定币。

小结

放眼全局,CME的这一策略其实并不孤单。摩根大通(JPMorgan)近期已通过其名为 JPM Coin (JPMD) 的代币,在 Coinbase 的二层区块链 Base 上推出了代币化存款服务。 与传统转账需数天处理不同,JPMD 实现了秒级结算,悄然改变了大型金融机构间的头寸调拨方式。这些金融巨头的路径如出一辙:拥抱区块链的效率,却牢牢守住传统的权力格局。

这并非许多加密原住民所期待的去中心化金融的胜利,而更像是一场传统金融秩序的「数字化升级」,巨头们正将过往的「清算垄断权」,精巧地转化为未来的「数字通行证」。

一旦这套由它们主导的规则制定完成,战场将被重新划分。届时,不仅是如今的民间稳定币,就连许多中小型银行发行的代币,都可能在这套新的「合规」标准面前,失去参赛资格。

免责声明:本文章仅代表作者个人观点,不代表本平台的立场和观点。本文章仅供信息分享,不构成对任何人的任何投资建议。用户与作者之间的任何争议,与本平台无关。如网页中刊载的文章或图片涉及侵权,请提供相关的权利证明和身份证明发送邮件到support@aicoin.com,本平台相关工作人员将会进行核查。