作者:G3ronimo

编译:深潮TechFlow

HyperLiquid 已发展成为一个成熟的加密原生交易所,其大部分净手续费通过“援助基金”(Assistance Fund,简称 AF)以编程方式直接分配给代币持有者。这一设计使得 $HYPE 成为少数几个能够基于现金流进行估值的代币之一。截至目前,大多数对 HyperLiquid 的估值仍依赖传统的倍数法,将其与 Coinbase 和 Robinhood 等成熟金融平台进行比较,使用 EBITDA 或收入倍数作为参考。

与传统企业股票不同,企业管理层通常会根据自身判断保留并再投资收益,而 HyperLiquid 通过援助基金系统性地将93%的交易手续费直接返还给代币持有者。这种模式创造了可预测且可量化的现金流,非常适合细致的现金流折现(DCF)分析,而不是静态的倍数比较。

我们的方法首先确定 $HYPE 的资本成本,然后,我们反转当前市场价格,以确定市场隐含的未来收益。最后,我们将增长预测应用于这些收益流,并将得到的内在价值与今天的市场价格进行比较,揭示当前定价和基本价值之间的估值差距。

为什么选择现金流折现(DCF)而非倍数法?

虽然其他估值方法通过 EBITDA 倍数将 HyperLiquid 与 Coinbase 和 Robinhood 进行比较,但这些方法存在以下局限性:

-

企业与代币结构的不同:Coinbase 和 Robinhood 是企业股票,其资本分配由董事会指导,收益由管理层自主保留并再投资;而 HyperLiquid 通过援助基金系统性地将93%的交易手续费直接返还给代币持有者。

-

直接现金流:HyperLiquid 的设计生成了可预测的现金流,非常适合 DCF 模型,而非静态倍数法。

-

增长与风险特征:DCF 能够明确建模不同的增长场景和风险调整,而倍数法可能无法充分反映增长和风险动态。

确定适当的折现率

为了确定我们的股权成本,我们从公开市场的参考数据出发,并根据加密货币特定风险进行调整:

股权成本 (r) ≈ 无风险利率 + β × 市场风险溢价 + 加密/非流动性溢价

Beta 分析

基于与标普500指数的回归分析:

-

Robinhood (HOOD):Beta 值为 2.5,隐含股权成本为 15.6%;

-

Coinbase (COIN):Beta 值为 2.0,隐含股权成本为 13.6%;

-

HyperLiquid (HYPE):Beta 值为 1.38,隐含股权成本为 10.5%。

乍看之下,$HYPE 的 Beta 值较低,因此其股权成本低于 Robinhood 和 Coinbase。然而,R² 值揭示了一个重要的限制:

-

HOOD:标普500解释了其50%的回报;

-

COIN:标普500解释了其34%的回报;

-

HYPE:标普500仅解释了其5%的回报。

$HYPE 的低 R² 表明传统股票市场因素不足以解释其价格波动,需要考虑加密原生风险因素。

风险评估

尽管 $HYPE 的 Beta 值较低,我们仍将其折现率从 10.5%调整至 13%(相较于 COIN 的 13.6% 和 HOOD 的 15.6%更为保守),基于以下原因:

-

较低的治理风险:93%手续费的直接编程式分配减少了企业治理相关的担忧。相比之下,COIN 和 HOOD 并未将任何收益返还给股东,其资本分配由管理层决定。

-

较高的市场风险:$HYPE 是加密原生资产,面临额外的监管和技术不确定性。

-

流动性考量:代币市场通常比成熟股票市场流动性较低。

获取市场隐含价格(MIP)

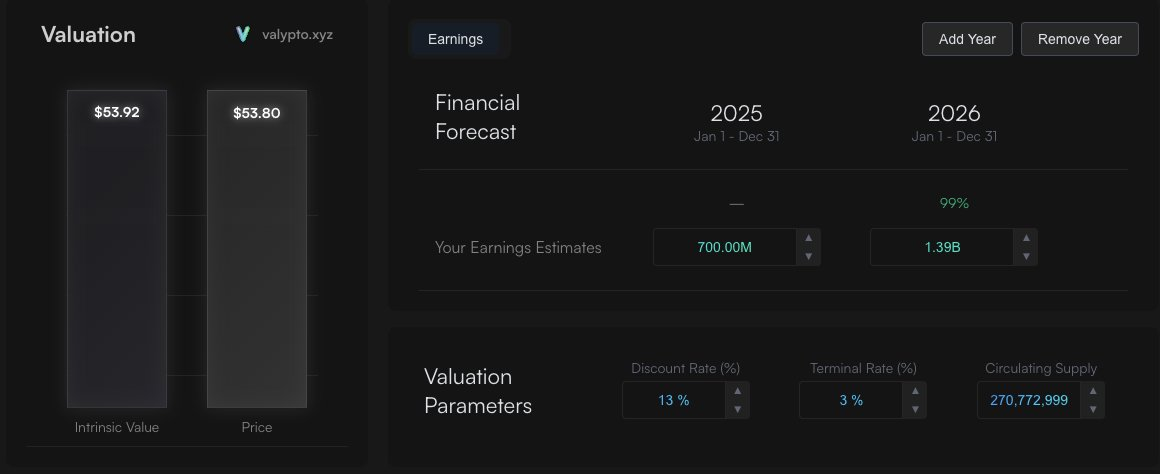

使用我们设定的13%折现率,可以反向推导出市场在当前约 $54 的 $HYPE 代币价格下隐含的收益预期:

当前市场预期:

-

2025年:总收益为7亿美元

-

2026年:总收益为14亿美元

-

终端增长:此后每年持续增长3%

这些假设得出的内在价值约为 54 美元,与当前市场价格一致。这表明市场正在根据当前手续费水平定价适度增长。

此时我们需要问一个问题:市场隐含价格(MIP)是否反映了未来的现金流?

替代增长情景

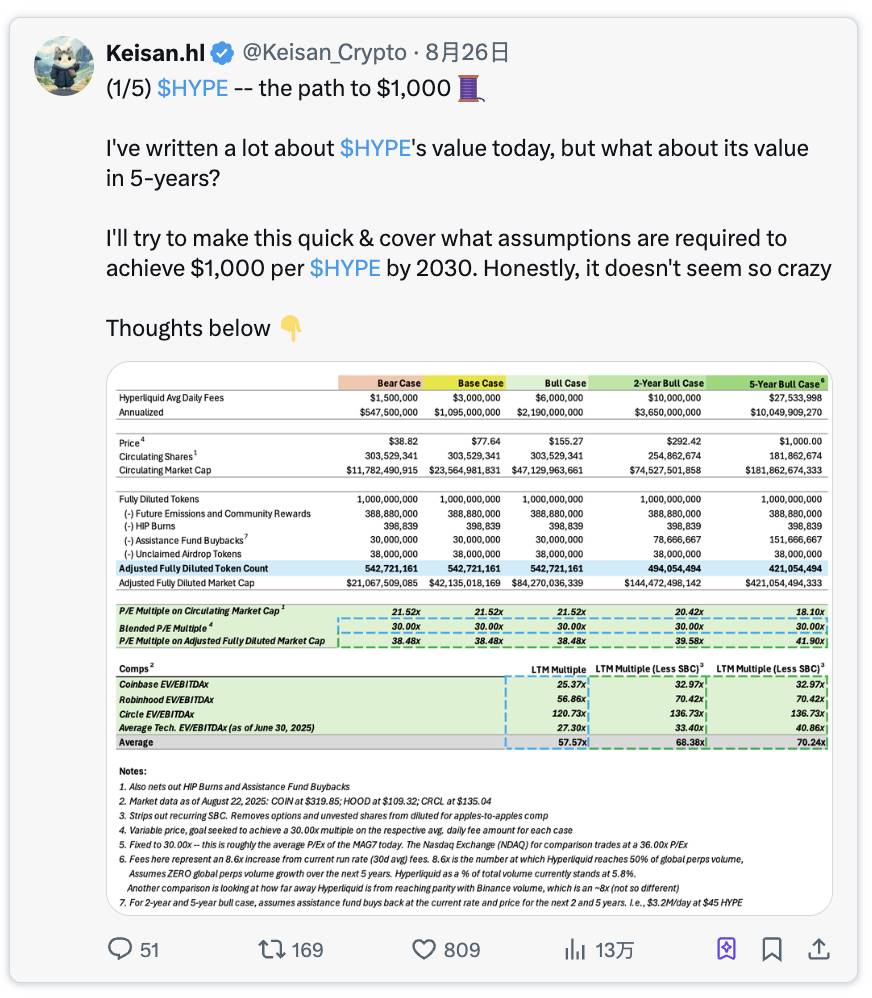

@Keisan_Crypto 提出了一个具有吸引力的2年和5年牛市情景。

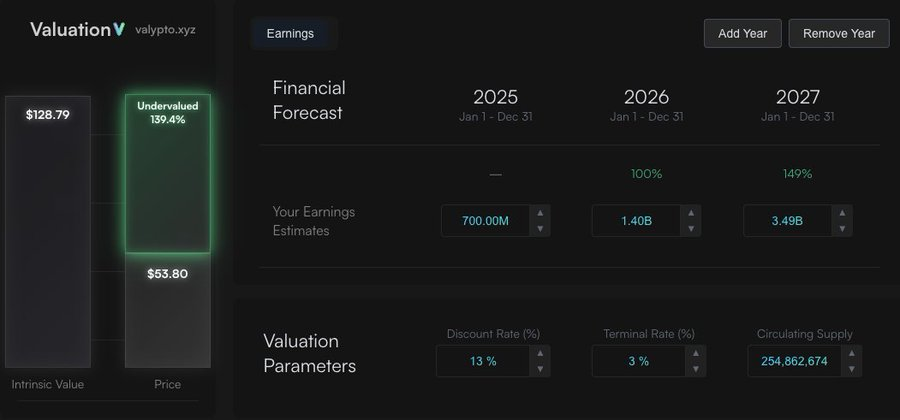

两年牛市预测

根据@Keisan_Crypto 的分析 ,如果 HyperLiquid 达到以下目标:

-

年化手续费:36亿美元

-

援助基金收益:33.5亿美元(手续费的93%)

结果:HYPE 的内在价值为 128 美元(按当前价格计算低估了 140%)

五年牛市情景

在五年牛市情景下(相关链接),他预测手续费将达到每年 100 亿美元,其中 93 亿美元归属于 $HYPE。他假设 HyperLiquid 的全球市场份额将从当前的5%增长到 2030 年的 50%。即便未达到 50%的市场份额,这些数字仍有可能在全球交易量持续增长的情况下通过较小的市场份额实现。

五年牛市预测

-

年化手续费:100 亿美元

-

援助基金收益:93 亿美元

结果:HYPE 的内在价值为 385 美元(按当前价格计算低估了 600%)

尽管这一估值低于 Keisan 的 1000 美元目标,但差异源于我们假设收益增长在之后每年正常化为 3%,而 Keisan 的模型使用现金流倍数。我们认为使用现金流倍数预测远期价值存在问题,因为市场倍数具有波动性,可能随着时间发生较大变化。此外,倍数本身包含收益增长假设,而在 5 年后使用与1-2 年相同的现金流倍数,隐含了从2030年起的增长水平与2026/2027年的增长水平一致。因此,倍数更适合短期资产定价。然而,无论使用哪个模型,$HYPE 都仍然被低估,这只是细微差别。

额外价值驱动因素:USDH

在 Native Market 模型下,USDH 将把稳定币收入的50%用于类似于援助基金的回购。因此,$HYPE 每年可增加 1 亿美元(2 亿美元的 50%)的自由现金流。

展望未来五年,如果 USDH 的市值能够达到 250 亿美元(目前这仍是 USDC 的三分之一,占五年后稳定币市场总规模的比重甚至更小),那么其年收入有望达到 10 亿美元。按照同样的 50% 分配模式,这将为援助基金带来每年 5 亿美元的额外自由现金流。这将使每个代币的价值超过 400 美元。

排除价值驱动因素:HIP-3 和 HyperEVM

本次 DCF 分析有意排除了两个重要的潜在价值驱动因素,这些因素不适合现金流建模。显然,它们将提供额外的增量价值,因此可以使用不同的估值方法单独评估,然后与本次估值结果相加。

总结

我们的 DCF 分析表明,如果 HyperLiquid 能够保持其增长轨迹和市场地位,$HYPE 代币的价值被显著低估。该代币通过编程式手续费分配的独特特性,使其特别适合基于现金流的估值方法。

方法论说明

这项分析建立在 @Keisan_Crypto 和 @GLC_Research研究成果构建。

DCF 模型是开源的,可在以下链接进行修改:

https://valypto.xyz/project/hyperliquid/oNQraQIg

市场数据和预测可能会发生变化,应根据最新信息及时更新模型。

免责声明:本文章仅代表作者个人观点,不代表本平台的立场和观点。本文章仅供信息分享,不构成对任何人的任何投资建议。用户与作者之间的任何争议,与本平台无关。如网页中刊载的文章或图片涉及侵权,请提供相关的权利证明和身份证明发送邮件到support@aicoin.com,本平台相关工作人员将会进行核查。