作者:danny

如果你觉得为什么你在OKX单子常常会比Binance单子先爆仓?又或者你在Binance的单子比OKX的单子赚得少?又或者OKX为什么迟迟不上新的合约交易对,是不想干了嘛?那这篇长文将会解决你的困惑

揭秘:OKX没怎么上新币的永续合约交易?反观Binance新合约交易上的飞起?——是商业决策?合规?不,这其实是一场底层算法之争

引言

不知道大家有没有发现同一个永续合约交易对

为什Binance的杠杆能开到75x(当然假设你开到75x,最多只能开到5000u),而OKX只能给到20x

同样一个交易对在同一个时间点两家的价格是不同的?资金费率的收费也不同?

这难道是因为你强的可怕,资本就专门做局针对你吗? OKX专门盯着你的账户,定点暴击你的账户;Binance盯着你的账户克扣的你利润?

别傻了,孩子。你想多了啦... 这都是因为底层算法的不同

一、什么是永续合约交易?

我们首先要知道决定永续合约交易的关键因素:

1.指数价格

2.标记价格

3.资金费率的算法

对于这三个关键元素之间的关系,一言以蔽之:

标记价格 + 指数价格 = 决定“合约价格”的核心算法机制, 资金费率的算法 = 决定你该不该给别人钱,以及该给多少钱的机制。

至于Binance和OKX对这三个元素的算法的区别,容我娓娓道来.

什么?! 你说你不想知道细节?只是路过看看结论。

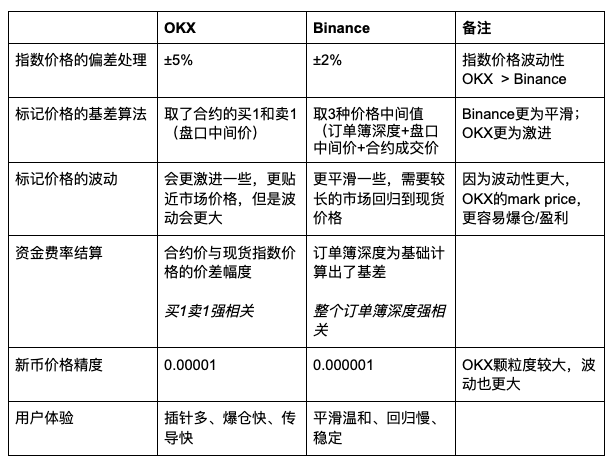

也行吧,那就看下这个简单的对比表格

小结:

OKX从算法上(标记价格+买1卖1)就决定了它比Binance的合约交易具有更高的波动性,加上颗粒度更粗,就再度加剧了其波动性。

二、魔鬼就在细节里

下面是无(硬)聊(核)的细节讲解,觉得无聊的可以直接到下一章:

指数价格(Index Price)

指数价格指的是当前市场上现货流通的加权平均价格,通常取自多个主流交易所的现货价格,经过加权后得出。

为了防止某个交易所因为技术或流动性问题导致价格偏离过大,系统会进行“平滑处理”:

-

Binance:±2%

-

OKX:±5%

所以在极端行情下,OKX 的指数价格波动 > Binance,风险/收益更高、市场响应速度更快。

标记价格(Mark Price)

这是期货交易中最关键的价格 —— 它直接决定你是否爆仓。

标记价格的设计理念是:在现货指数价格的基础上,加入一些合约价格的参考因素,形成一个更“合理”的中间价,用来计算盈亏和爆仓。

公式为:

标记价格 = 指数价格 + 基差

所谓“基差”,就是现货与期货之间的价格差,用移动平均值进行平滑处理,防止被“插针”行情干扰。

换句话说,现货价格的波动就是你爆仓的最大元凶,而不是“交易所暗中改价格”那么玄乎。

OKX vs Binance 的标记价格算法差异

OKX 的算法:

只取合约的“买1”和“卖1”,也就是盘口中间价(Taker 价)。 不看订单簿深度,波动更大(容易插针),但价格更贴近市场。 这意味着在期现价格出现差异时,回归会更快,但你也更容易爆仓或者爆赚。

OKX的方案下,标记价格Mark Price更加紧贴现货价格,期现价格出现价差时也会回归更快。

Binance 的算法:

更谨慎。它计算了三种价格:

-

跟现货指数和资金费率强相关的加权价格(考虑订单簿深度)

-

OKX 风格的买1/卖1中间价

-

合约实际成交价

然后取三者的中间值作为标记价格。 波动更小,稳定性更强,但期现回归速度更慢。

现货和合约成交价为啥可以不一样?

这是合约交易的常态。算法并不会强制两者趋同。 于是,平台引入了一个机制来“补偿”这种差价:资金费率(Funding Rate)。

套利者通过“正向/反向持仓”来拉平价格,但这个机制其实有个 Bug,咱们下面再说。

资金费率(Funding Rate)怎么结算?

资金费率的正负值,只是市场行为的结果。它的作用,是通过转移成本,让合约价格慢慢回归现货价格。

你持有的仓位会按照一定周期收取资金费。例如:

-

你用 100U 开了 10倍多仓(名义仓位 1000U)

-

当前资金费率是 0.1%

-

本期你要支付:1000 * 0.1% = 1U

-

正费率:多仓 → 付钱给空仓

-

负费率:空仓 → 付钱给多仓

OKX 的资金费率算法:

公式大意是:

(合约盘口价 - 现货指数价格)/ 现货指数价格,再取移动平均 然后通过 Clamp 限制上下限(±1.5%)

而且,OKX 的 借贷利率设为 0。也就是说,市场几乎不考虑借币的真实成本。

Binance 的资金费率算法:

相比之下,Binance 更复杂,在OKX的算法的基础上(限制上下限(±2%),还考虑了两点关键因素:

① 借贷利率 ≠ 0

Binance 默认借贷利率为 0.01%,所以即便期现价格一致,也仍会产生最低 0.01% 的资金费。

② 溢价指数 + 冲击价格(Impact Bid/Ask)

这部分是亮点。Binance 并不满足于买1卖1的“表面价格”,而是参考整个订单簿的深度。不过把名称换成了“冲击买方/卖方出价”这个概念。

比如:

-

“冲击卖方出价”:当有人下 100万美元的市价买单,价格会被打到哪?

-

“冲击买方出价”:反过来,卖出时价格会被压到哪?

这些深度考虑让 Binance 的资金费率更加反映真实供需,而不是只盯着表面价。

精度设计

-

OKX 精度:0.0001 → 最小挂单单位较大 → 加上OKX是买1/卖1, 跳动快

-

Binance 精度:0.000001 → 看订单博深度,价格变化更细腻

结合 OKX 只参考买1卖1 的机制,就导致: 波动快、爆仓猛、节奏急,适合短线快枪手; 而 Binance 稳得像老母鸡,适合大资金大仓位平稳操盘。

举个现实中资金费率“无用武之地”的 Bug:

当合约价格 现货价格(负资金费率),按理说套利者应该:

做空现货 + 做多合约 → 拉高合约价格

但问题来了: 如果现货代币被庄家控制、无法借出,套利者根本就没办法完成这组操作。 哪怕愿意借,借贷利率也可能高于资金费率,套利机会就失效了。

于是合约价格长期低于现货,而资金费率不断结算,“多头白拿钱”,价格却回不来。

这也是Alpaca/TRB 这些“神币”为什么可以有这么骚的操作,即使Binance已经多次调整资金费率频率和资金费率,仍然没办法“劝退”韭菜们的躁动的心。

有趣的交易所“良心行为”:

据说某些“稍微有点良心”的交易所,为了搬平价格,会自己“印出”一点币,在现货市场卖出,同时在合约做多,进行对冲操作。

为啥说是良心?因为它本可以直接印币砸盘套利,但它选择拉平市场——在资本主义里,这已经很佛系了。但是,在出bug后被社区群起而攻之。

聪明的你看到这里,应该已经悟到了几个关键事实:

-

Mark Price 决定了你账户的盈亏状态

-

资金费率机制是合约和现货之间价格传导的桥梁

-

不同交易所的算法设计,影响的是爆仓节奏、资金流动、甚至操盘策略

-

而有时候,合约价格回不来,不是套利者没看到机会,而是没钱、没币、借不到

三、算法之上,人性之下 —— 不同的操盘手法和进攻手段

因为算法的不同衍生出两种不同的“操盘手法”和上币策略 (前提都是掌握现货的控制权)

在 OKX 上操盘:

-

插针更容易:由于 OKX 的标记价格算法只参考买1/卖1,且价格精度颗粒更粗,稍大一点的Taker单就能推动价格剧烈跳动,制造“插针式爆仓”非常方便。

-

波动性更高,拉盘/砸盘成本更低:你可以用更少的资金影响市场走势,同时更快触发对手方爆仓。

-

适合做局控盘,快进快出:更适合短期洗盘、打爆用户止损位后迅速回调的玩法。

-

套利更激进:因为价格回归速度快,可频繁构建期现套利、正反手对冲等操作。

在 Binance 上操盘:

-

更难推动价格波动:由于参考了整张订单簿的深度,要“插针”就得吃掉更多挂单,操盘成本更高。同时也因为这个订单簿厚度的特点,我们可以透过订单簿的深度来窥视是否有“庄”的存在。

-

适合慢慢布局、稳定控仓:稳健的大庄家可能更喜欢这种“母鸡型市场”——不轻易爆仓,但更能稳步推高/压低价格。

-

套利空间更难触发:但一旦出现套利空间,持续性更强。比如轧空的资金费率事件,这也让Binance频频调整资金费率的结算频率。

如果这是《王者荣耀》:

OKX更适合韩信这种刺客,玩爆仓博弈、震荡洗盘;高机动性+野区渗透+极限逃生;

适合喜欢在市场震荡中频繁出击、搏击波动的“快手刀客”型交易者

Binance更适合诸葛亮这种权谋型法师,擅长趋势把控、资金管理、制度套利;冷静计算、风筝战法、被动触发收割

Binance 的算法强调订单簿深度、冲击价格、资金成本的平衡,就像诸葛亮以智慧和制度谋局,用风筝战术(资金费率)耗尽对手——稳定控盘、大局为先 (这也是为什么大多数的资金费率消耗战都发生在Binance)

四、算法是否影响交易所的新币上永续的决策?

答案是肯定的,而且影响极大,尤其是在整体市场流动性严重不足,新币一上来就要“浇”的大背景下。交易所如何管理价格波动、控制爆仓风险,几乎成了能不能上永续合约的“生死线”。

从机制设计角度来看,Binance 更适合上线新币的永续合约交易。一是其相对平滑的价格机制,通过结合现货指数、订单簿深度以及成交价三者取中值的方式构造标记价格,使得新币在上线初期,即使流动性波动剧烈,也相对来说不容易出现剧烈的“爆拉爆砸”行情,避免了穿仓的风险,进而导致交易所需要承担损失。

二是其深度驱动的资金费率算法,不再单纯依赖于盘口的买一卖一价,而是通过模拟大额 Taker 下单行为,计算“冲击买方/卖方出价”,构建更真实的基差。这种机制能有效减少爆仓带来的极端盈利/亏损,让做市商、项目方敢于进场稳定价格。

相比之下,OKX 在新币上线永续合约时的风险则显著更高,其算法导致价格颗粒更粗、波动更剧烈,再加上资金费率仅看盘口价、无借贷利率约束,就像把新币直接扔进一个敏感、高压的爆仓触发器中。

在流动性不足的前提下,任何一点剧烈买卖都可能造成价格插针,引发大面积爆仓;爆仓之后如果滑点大、对手盘不足,又容易穿仓,最终导致交易所自身亏损。$OM 的上线就是一个很典型的例子 —— 高波动、插针、穿仓,最终交易所“损人不利己”。

因此,在算法哲学上,Binance 的稳健机制让它更适合走“大市值趋势+制度套利”路线,也更容易与项目方/做市商进行商业对接;而 OKX 的高波动机制虽然对激进操盘者更有吸引力,但在新币上线时若未做好流动性准备,可能反而引火烧身。

这不是简单的商业策略差异,而是由底层设计哲学所决定的必然结果

五、不同的底层算法折射出不同的金融哲学

你可以把这场算法博弈看成是两个世界观的比拼:一个世界推崇系统性、平滑与稳定——那是 Binance;另一个世界则相信无形的手、波动和人性的极限游戏——那是 OKX。而你选择哪一个平台,不仅决定了你的交易策略,也隐含着你对这个金融世界的信仰。

OKX:行为金融学派 + 市场结构主义 OKX 所体现的,是一种更具“波动哲学”的交易观。它的核心逻辑是:市场不是理性的,它是一场由人性驱动、操盘博弈的舞台。

从算法上看,OKX 采用买一卖一作为标记价格的核心计算来源,加上价格精度更粗、对盘口的响应更为直接,这使得价格更容易“跳动”,并快速触发爆仓或爆赚。这种机制几乎就是行为金融学派的实验室模型:价格由情绪驱动,非理性决策和羊群行为导致市场反应过激。

在 OKX 上,策略的制定不是基于长期均衡的假设,而是基于“市场结构的短暂失衡”。它鼓励、甚至默许操盘者利用市场微结构(如滑点、低流动性、盘口挂单等)进行收割——这正是“结构主义交易哲学”的核心,即通过设计结构上的不稳定,制造波动,从而攫取超额收益。

它吸引的是那些擅长节奏搏杀、敢于博弈的交易者——他们不需要市场稳定,他们需要的是“剧烈波动”。

Binance:效率市场假说 + 量化金融学派 与之形成鲜明对比的,是 Binance 所代表的另一种金融哲学:市场虽可能短期非理性,但长期终将回归均衡;机制设计的使命,是将市场推向稳定与理性。

在 Binance 的系统中,标记价格通过现货指数、盘口价格和成交价三者构成中值,资金费率还考虑到了借贷成本与冲击价格。这个设计本质上是在构建一个系统性的套利均衡机制,让价格的每一次偏离都能通过理性的套利路径逐步拉回——这完全贴合“效率市场假说(EMH)”的信仰:价格已反映全部信息,超额收益只能来自承担更大的风险,或者系统性套利。

Binance 的逻辑是“市场控制”。它们依赖一个低波动、高信任、成本透明的交易环境。这种理念延伸出的正是量化金融学派与系统交易理论:用数学模型驾驭市场,用组合策略对冲风险,在确定性中寻找概率优势。

它不是让你在波动中拼刺刀,而是让你用套利公式一步步将市场纳入你的逻辑之中。

OKX 是人性导向的,它相信市场是非理性的,“情绪、波动、操盘”才是永恒的主角;Binance 是结构导向的,它相信市场可以被建模,被预期,被管理,波动只是一种偏离而非宿命。这不仅是两种产品逻辑的对峙,更是行为金融与量化金融、混沌市场与理性市场之间的永恒辩论。

写在最后

在这场看似冷冰冰的算法较量背后,其实折射的是人类对“市场”这一虚构之物的两种根本理解:是将其视为一个充满人性的战场,任由情绪、欲望与博弈肆意奔流;还是视作一个可以被理性、模型与制度驯服的秩序体?

OKX 和 Binance 就像是两位哲学家,分别诠释着赫拉克利特的“万物流变”与柏拉图的“理性秩序”;一个在混沌中搏杀,一个在框架中运筹。交易者投身其中,不仅是在押注价格,更是在选择系统。或许,真正的操盘,不只是对算法的理解,更是对人性与秩序之间张力的洞察与驾驭。

市场永不眠,而市场的哲学,也永不止步。

愿你我始终保持一颗对市场的敬畏之心。

免责声明:本文章仅代表作者个人观点,不代表本平台的立场和观点。本文章仅供信息分享,不构成对任何人的任何投资建议。用户与作者之间的任何争议,与本平台无关。如网页中刊载的文章或图片涉及侵权,请提供相关的权利证明和身份证明发送邮件到support@aicoin.com,本平台相关工作人员将会进行核查。