撰文:Yangz,Techub News

10 月 30 日凌晨 2 时,美联储宣布降息 25 个基点,将联邦基金利率目标区间下调至 3.75%-4.00%,符合市场预期。这不仅是年内的第二次降息,更与 12 月结束缩表(QT)的决定一同,构成了货币政策向宽松转向的明确信号。

如往常一样,这本被传统金融理论视为利好的消息,再次触发了加密货币市场的「利好出尽」行情。消息公布后,比特币价格从 11.18 万美元下挫,一度触及 10.92 万美元的低点,1 小时跌幅超 2%。截至撰稿时,比特币已小幅回升至 11.09 万美元附近。

这一经典的「买预期,卖事实」市场行为,早已成为加密市场在重大宏观事件前后的固定剧本。自「10.11」市场闪崩以来,比特币价格持续在 10.3 万 - 11.6 万美元区间内震荡,如今降息预期落地,市场冷静,后市会是盘整还是突破?

预期兑现与「鹰派降息」

对于此次降息,市场最直接的解读是「利好出尽是利空」。在此次议息会议前,降息25个基点的概率已被市场完全定价。正如分析师 Ali Martinez 指出的:「今年以来六次 FOMC 会议中,有五次都伴随着比特币的回调。」这形成了一个可循的规律——交易员习惯于在不确定性落地前提前布局,而在消息公布后获利了结,规避「靴子落地」后的波动风险。

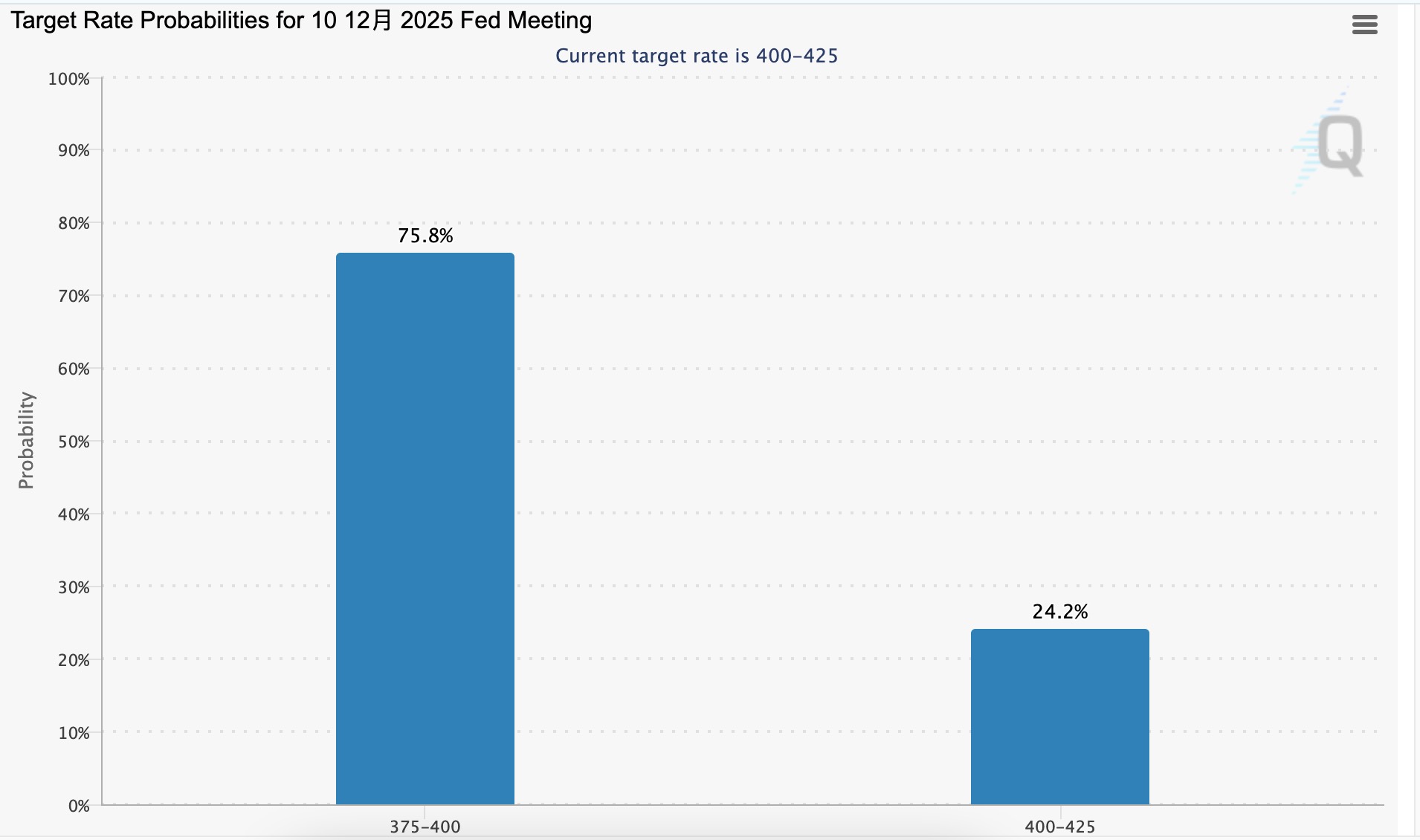

更关键的因素在于,美联储此次降息被市场解读为带有「鹰派色彩」。主席鲍威尔在发布会上的表态至关重要,他明确强调「12 月降息远非板上钉钉」,并透露委员会内部对于下一步行动存在「严重分歧」。这番言论无疑给期待开启漫长降息周期的市场热情泼了一盆冷水。会后,市场对 12 月降息的概率预期也有所下降。据 CME「美联储观察」,目前美联储 12 月维持利率不变的概率高达 75.8%。

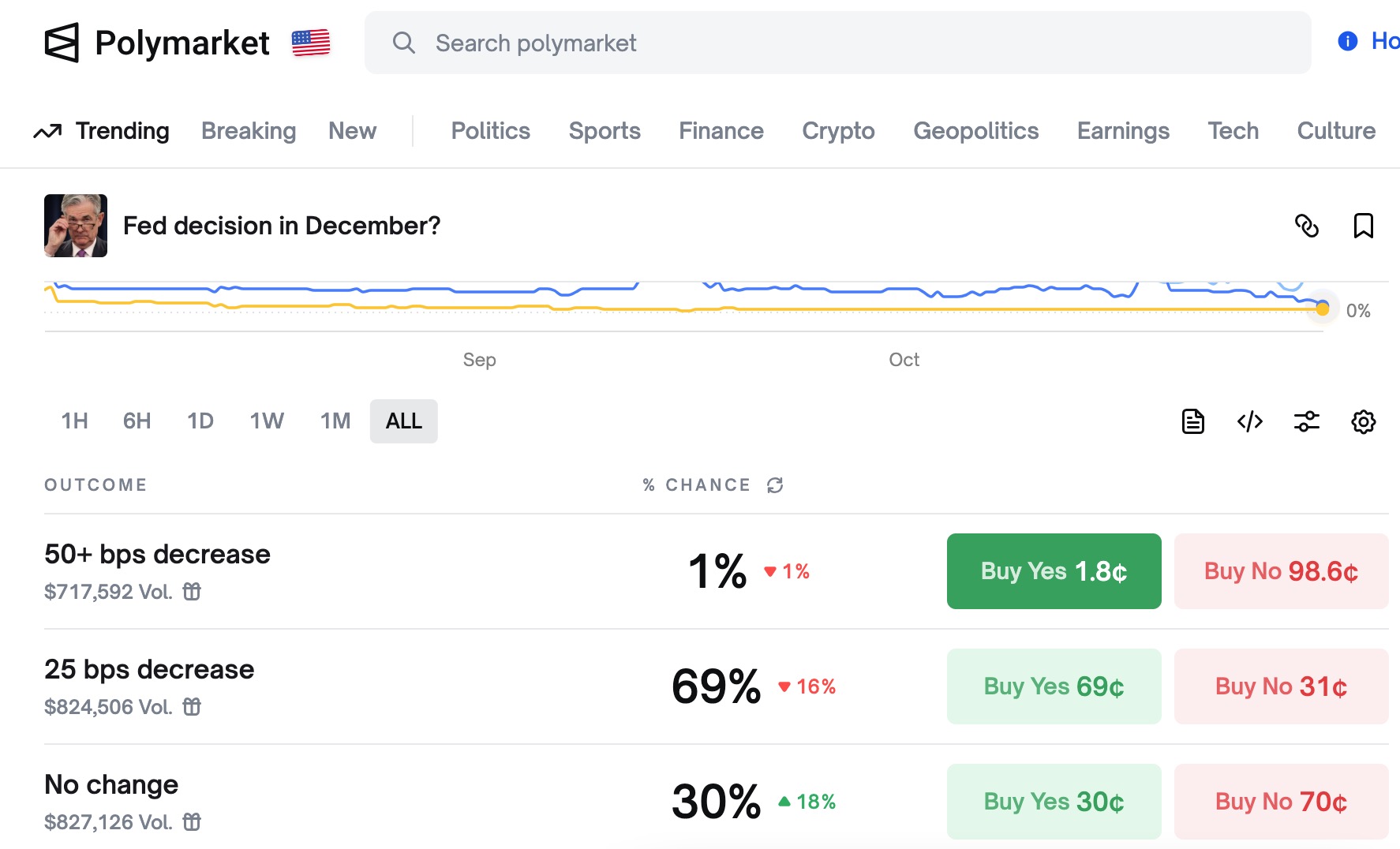

此外,截至撰文,Polymarket 上关于美联储 12 月利率决策的预测数据显示,再降低 25 个基点的概率为 69%(下降了 16%),保持不变的概率为 30%(上升了 18%),下降 50 个基点及以上的概率为 1%(下降了 1%)。

宏观逆风:令人担忧的「幕后黑手」

降息虽被视为是推动加密市场上行的重要催化剂,但其本身并非万能灵药,投资者更应关注的是降息背后的经济图景以及「降息之后」的世界。当前,几大宏观逆风正使得投资者保持谨慎,而非盲目乐观。

- 疲软的就业市场与通胀困境:美联储声明中指出「就业增长放缓,失业率略有上升」,同时承认「通胀较年初有所上升,仍处于相对高位」。这种「增长放缓+通胀顽固」的组合,引发了市场对滞胀风险的隐隐担忧。在这种环境下,尽管降息能降低持有无息资产(如黄金、比特币)的机会成本,但经济放缓本身又会削弱风险资产的盈利前景,使得投资者陷入两难。

- 数据黑洞与政策不确定性:美国政府停摆导致关键经济数据(如周度失业报告)缺失,迫使美联储在声明中将措辞从「现有指标」改为「可用指标」。鲍威尔也坦言,数据缺失可能构成暂停利率调整的理由。这一「数据迷雾」使得未来的政策路径极度不透明,加大了市场的不确定性和波动性。

- 地缘政治与行业泡沫的远虑:投资者的视线已超越降息本身,投向更远的未来。当下美国企业裁员潮的蔓延、特朗普关税战争的长期影响、以及人工智能领域是否存在投机泡沫等因素共同构成了一道宏观逆风墙,压制了市场的全面风险偏好。值得注意的是,就在撰文时,中美两方总统在韩国釜山会晤中传递出了友好合作信号。

长期基石:为何牛市逻辑依然稳固?

尽管短期走势波诡云谲,且存在各种宏观逆风,但支撑市场的长期逻辑并未被动摇,更坚实的基础正在被机构、政策与资金悄然奠定。

资金洪流:加密 ETF 已成不可逆的趋势

加密 ETF 已发展为一股持续涌入的资本力量。据 ichaingo 数据显示,截至美东时间 10 月 29 日,美国比特币现货 ETF 本月已累计净流入 41 亿美元,总资产净值达 1499.8 亿美元,占比特币总市值的6.75%;以太坊现货 ETF 本月的资金净流入量虽不及 7 月及 8 月,但较 9 月份的 2.86 亿美元而言,已实现近 3 倍的增长,总资产净值达 266 亿美元,占以太坊币总市值的 5.58%。

此外,10 月 28 日,美国首批山寨币 ETF 正式上线,覆盖了 Solana、Litecoin 和 Hedera。而据 The Block 报道,这批 SOL、LTC 和 HBAR ETF 首日累计交易额达 6500 万美元,其中 Bitwise Solana Staking(BSOL) 交易额达 5600 万美元,开盘一小时交易额即达 1000 万美元,创下今年 ETF 首日最高交易额记录。 Bitwise 和灰度等巨头的入场,标志着监管与市场对加密资产类别的认可正在扩大。这不仅是 SOL、LTC 等项目的胜利,更为整个行业打开了更广阔的想象空间——一个多资产、多策略的加密 ETF 时代正在来临。

DAT 模式放缓,但依旧是不可忽视的力量

监管的收紧正在为火热的「加密资产财库(DAT)」模式注入理性。近期,亚太地区主要证券交易所对上市公司转型 DAT 公司表现出愈发审慎的立场,为这一趋势划下明确的合规边界。

港交所已对至少五家计划转型 DAT 的上市公司提出质询,质疑其战略是否违反《上市规则》中关于「禁止持有大量非经营性流动资产」的规定。与此同时,印度孟买证券交易所拒绝了 Jetking Infotrain 的优先配售申请,因其拟将部分募集资金投入加密资产;澳大利亚证券交易所则明确规定,上市公司不得将超过 50% 资产配置于现金或类现金资产,从制度上限制了 DAT 模式的资产结构。

尽管监管环境趋严,DAT 所代表的资产配置范式仍在持续推进。就 DAT 代表 Strategy 而言,其在 10 月 20 日至 26 日期间,以均价 11.1 万美元增持 390 枚比特币,总持仓已达 640,808 枚;此外,特朗普家族支持的 American Bitcoin 也在近日宣布增持 1414 枚比特币,储备总量达 3865 枚;纳斯达克上市公司 Solana Company(HSDT)宣布于过去两周增持约 100 万枚 SOL,当前持仓量已超 230 万枚。

从市场演进角度看,当前监管的介入并非否定加密资产价值,而是在引导 DAT 从「概念炒作」走向「合规运营」。短期来看,监管清晰度抑制了 DAT 模式的快速复制;长期而言,却为具备真实现金流、清晰商业模式与稳健财库管理策略的成熟企业铺平道路。

DAT 作为一种结构性力量并未消失,而是在监管与市场的双轮驱动下,步入更理性、更可持续的发展新阶段。未来,一批高质量、强合规的 DAT 公司将浮出水面,并进一步提升加密资产在主流资本市场的定价权重与配置地位。

传统金融巨头的持续进场

真正的范式转变,还发生在华尔街的幕后。近期一系列动态表明,传统金融巨头不再止于试探,而是系统性推进加密资产的业务整合:万事达卡拟以 15 亿至 20 亿美元收购加密基础设施公司 Zerohash,旨在夯实其支付网络内的数字资产结算能力;摩根士丹利以支持其财务顾问和客户灵活地将加密货币纳入其多资产投资组合中;摩根大通计划允许机构客户以比特币与以太坊作为贷款抵押品,推动加密资产向合格抵押物演进。

这些举措表明,加密货币正从「边缘投机资产」升级为「合格抵押品」和「标准配置选项」,传统金融的管道正在为加密资产全面打开。

政策东风:监管坚冰持续消融

特朗普赦免币安创始人赵长鹏(CZ)是政策层面一个极具象征意义的信号。配合白宫「加密货币战争已结束」的明确声明,为行业发展创造了前所未有的政策确定性。与此同时,白宫加密事务负责人 David Sacks 透露「今年完全有能力在两党支持下通过加密市场结构立法,这将最终为加密货币行业带来急需的监管清晰度,并巩固特朗普总统今年早些时候签署的《 GENIUS 法案》的成功。」

行业演进:从「青春期」迈入「成年期」

在行业演进层面,多个维度显示出市场正在走向成熟。a16z 发布的《2025 加密行业现状报告》指出,随着加密货币总市值首次突破 4 万亿美元大关、稳定币成为主流,加密货币行业正在告别「青春期」,步入「成年期」。此外,如 Arthur Hayes 在《Long Live the King》一文中提出的,驱动比特币的主导因素已从「四年减半周期」转变为「全球流动性周期」。在中美两国持续推行信贷扩张的常态下,比特币的牛市基础正从稀缺性叙事转向更宏大的流动性叙事,这意味着「四年周期已死,流动性周期永生」的全新分析框架正在形成。

结论:在短期波动中把握长期趋势

美联储此次「鹰派降息」如同一面多棱镜,折射出当前市场的复杂图景:既有对流动性改善的期待,也有对经济前景的隐忧;既面临短期技术性抛压的阵痛,更见证着长期价值根基的日益稳固。

当前比特币的持续震荡,既是市场对宏观不确定性的自然反应,也是新一轮趋势形成前的必要蓄力。尽管「利好出尽」的剧本再次上演,但深入观察市场底层结构就会发现,支撑比特币长期价值的基石正在不断夯实:加密 ETF 持续的资金流入构建了稳定的需求基础,传统金融机构的系统性布局打通了主流资金通道,监管政策的明朗化为行业发展扫清障碍,而行业自身从「青春期」向「成年期」的演进,则标志着整个生态正在走向成熟。更重要的是,市场认知正在经历根本性转变——从依赖「减半叙事」到拥抱「流动性周期」,这一范式的转换为理解比特币价值提供了更宏大的视角。

当市场喧嚣归于平静,驱动价值的核心要素终将凸显——全球流动性的潮汐方向、技术采纳的持续演进,以及比特币作为数字时代价值存储的终极定位,将继续指引市场的长期航向。在这个波动与机遇并存的时代,短期的震荡终将成为市场演进中的注脚,而坚定的长期趋势,正在每一位持有者的共识中稳步展开。

免责声明:本文章仅代表作者个人观点,不代表本平台的立场和观点。本文章仅供信息分享,不构成对任何人的任何投资建议。用户与作者之间的任何争议,与本平台无关。如网页中刊载的文章或图片涉及侵权,请提供相关的权利证明和身份证明发送邮件到support@aicoin.com,本平台相关工作人员将会进行核查。