原文标题:Falcon Finance ($FF) Sale Analysis: DWF's Stablecoin Play

原文作者:Stacy Muur

原文编译:Luffy,Foresight News

Falcon Finance 的代币 FF 即将在 Launchpad 平台 Buidlpad 上启动发售。这绝非又一个普通的代币发售,而是顶级做市商 DWF Labs 旗下的旗舰稳定币项目首次公开亮相,且发售时机妙不可言。

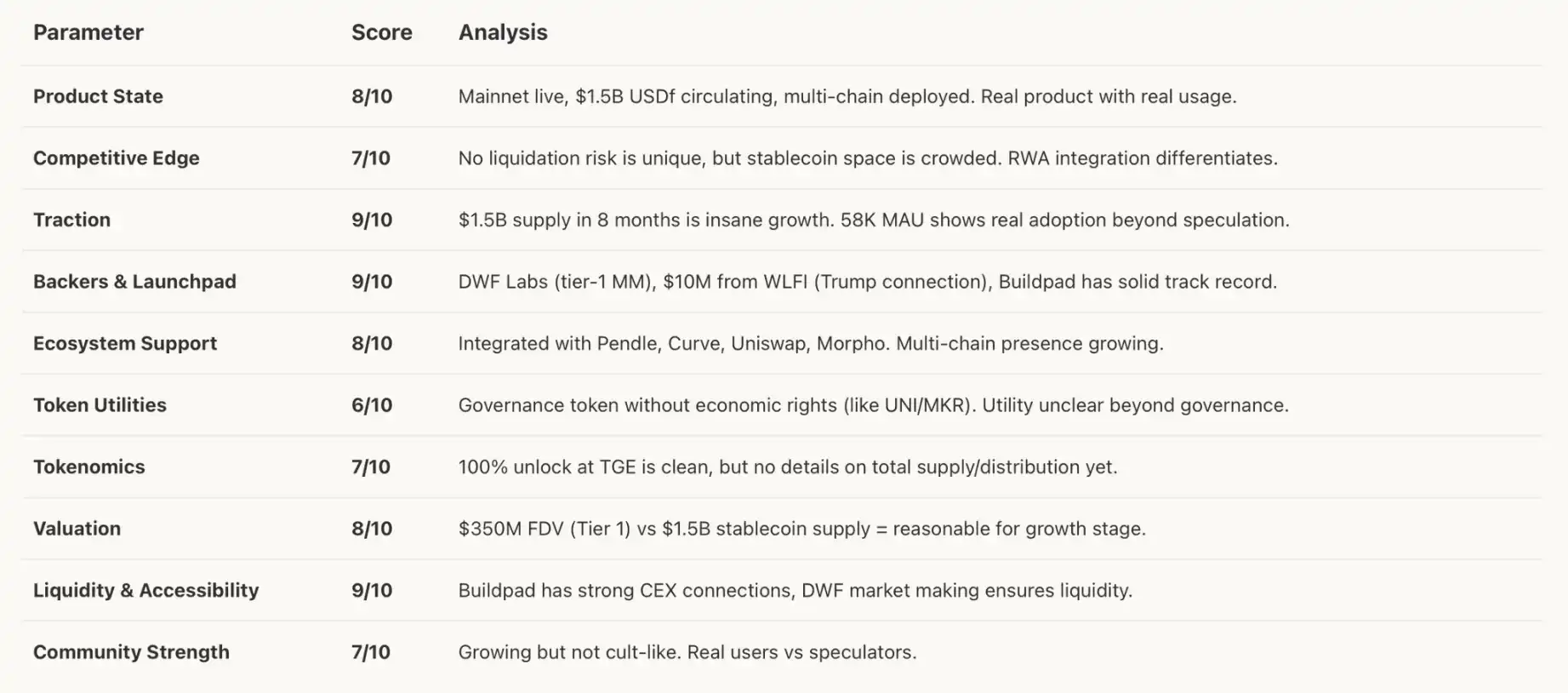

我的评分:

综合评分:7.8/10。基本面强劲,存在明确的上行催化因素。

项目概况

Falcon 的主要功能

· 通用抵押品基础设施:用户可抵押比特币、以太坊、SOL、稳定币、山寨币,甚至代币化的现实世界资产(RWAs),以铸造稳定币 USDf。

· 无清算风险:与传统的抵押债务头寸(CDP)协议不同,Falcon 采用超额抵押机制,且无清算流程。

· 收益生成:用户可质押 USDf 以获得 sUSDf,从而获取更高收益。

· 多链战略:已在以太坊、Arbitrum、Base 部署,计划扩展至 Solana 网络。

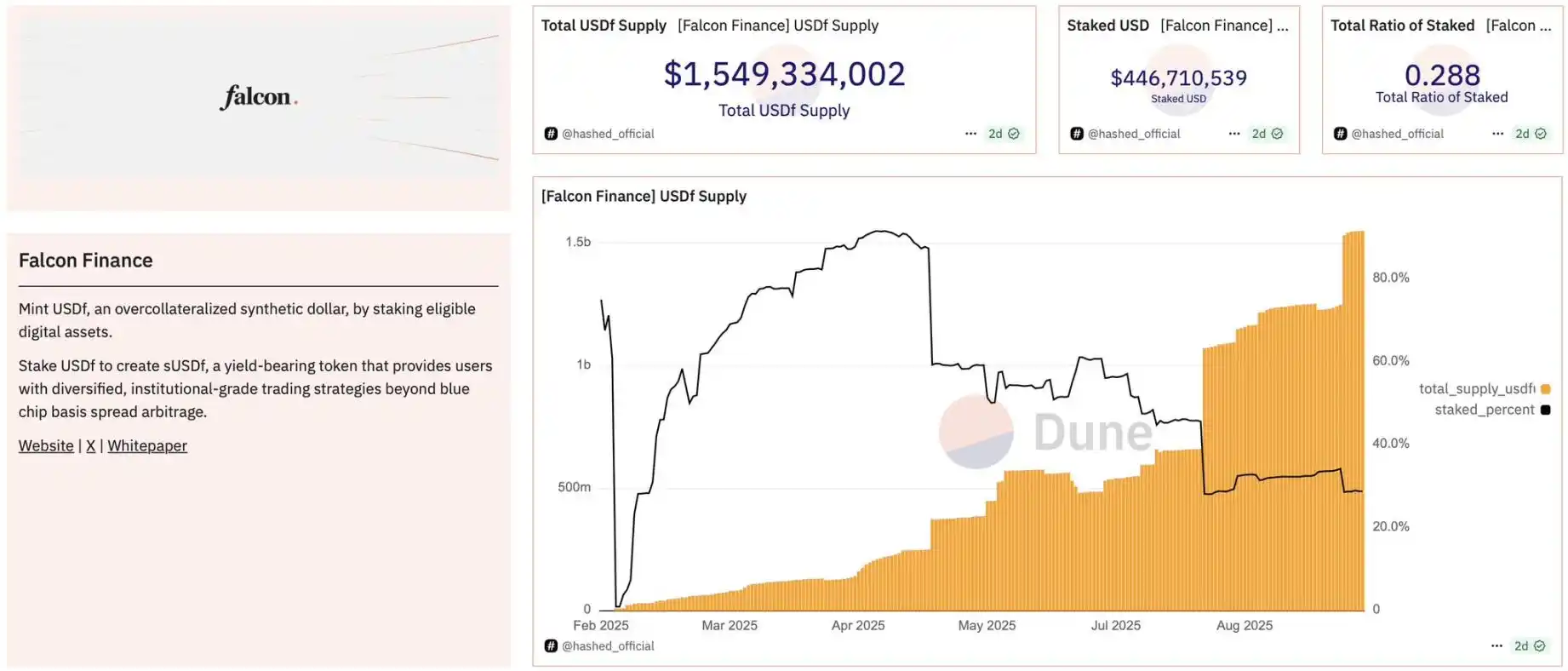

当前牵引力

· USDf 流通量达 15 亿美元,仅上线 8 个月,便跻身稳定币排名第 8 位

· 储备金规模超 16 亿美元

· 月活跃用户超 5.8 万人

· 在 Pendle 上的总锁仓量(TVL)超 2.734 亿美元

Falcon 的核心优势

已验证的产品市场契合度

不同于多数「靠承诺融资」的代币发售,Falcon 的稳定币已拥有 15 亿美元的流通市值。这并非「刷 TVL」的短期操作,而是真实的稳定币需求体现。

重量级机构支持

· DWF Labs:顶级做市商,资金实力雄厚,且与各大交易所保持密切合作关系。

· 来自 WLFI 的 1000 万美元投资:因与特朗普家族存在关联,可为项目带来监管顺风及主流关注度。

· Buidlpad 平台过往战绩:此前推出的 Lombard 等项目表现亮眼。

绝佳的市场时机

· 稳定币叙事热度攀升,监管框架逐渐清晰。

· 现实世界资产(RWA)代币化趋势加速。

· 特朗普政府对加密货币友好的政策即将落地。

· 去中心化金融(DeFi)收益产品正获得机构投资者认可。

可持续的收入飞轮

与纯粹的治理代币不同,猎鹰拥有真实收入来源:

· USDf 铸造手续费

· sUSDf 质押业务的利差收益

· RWA 整合相关费用

· 跨链扩展带来的收入

Falcon 的主要风险

代币实用性存疑

最大隐患:FF 仅为治理代币,不具备经济收益权。与 MKR 或 AAVE 不同,后两者的代币持有者可参与协议收益分配,而 FF 持有者仅拥有投票权。这限制了代币的长期价值积累空间。

稳定币市场竞争激烈

稳定币领域竞争堪称「残酷」:USDC、USDT 占据绝对主导地位,而 PYUSD(PayPal 稳定币)、FDUSD(富达稳定币)等新入局者均有大型机构背书。Falcon 需证明,其稳定币需求能超越「DeFi 收益挖矿」场景,具备可持续性。

监管不确定性

尽管与特朗普阵营存在关联,但稳定币监管政策仍在不断演变。任何负面的监管动向都可能对项目整体模式造成冲击。

DWF Labs 的声誉争议

尽管是顶级做市商,DWF Labs 曾因在部分投资中采用「拉盘砸盘」策略而备受批评,其参与对项目而言可能是把双刃剑。

发售条款分析

优点

· 双层定价机制:USDf/sUSDf 质押者可享受 3.5 亿美元完全稀释估值(FDV)折扣,非质押者则为 4.5 亿美元。

· TGE 100% 解锁:无锁仓期,若需退出可直接操作,灵活性高。

· 合理的融资规模:400 万美元的融资额不算过高,足以支撑项目推进。

· 低门槛参与:投资额度区间为 50-4000 美元,普通散户均可参与。

缺点

· 高估值风险:即便按 3.5 亿美元 FDV 计算,对于一个无收益分成的治理代币而言,定价仍偏高。

· 仅支持 USD1 支付:强制用户进入 WLFI 生态系统,虽属战略布局,但限制了用户支付选择。

催化因素与上行场景

短期催化因素(1-3 个月)

· TGE 与交易所上市:凭借 DWF 的资源,大概率将登陆币安、OKX、Bybit 等主流交易所。

· 跨链扩展:部署至 Solana 网络或使用户规模翻倍。

· RWA 产品上线:整合代币化国债等资产。

中期催化因素(3-12 个月)

· 机构采用:企业财务部门将 USDf 用于收益管理。

· 监管明确:稳定币监管框架落地或带动整个行业上涨。

· DeFi 生态整合:更多协议将 USDf 纳入可接受抵押品范围。

· 收益分成机制:代币经济模型或升级,允许 FF 持有者参与协议费用分配。

价格预测

乐观情景(概率 30%)

· 目标估值:完全稀释估值(FDV)突破 10 亿美元(较 3.5 亿美元入场价上涨 3-4 倍)

· 驱动因素:主流中心化交易所上市、空投热度、机构大规模采用时间周期:TGE 后 3-6 个月

基准情景(概率 55%)

· 目标估值:FDV 达 5-7 亿美元(较入场价上涨 1.5-2 倍)

· 增长逻辑:随 DeFi 生态渗透实现稳步增长时间周期:6-12 个月

悲观情景(概率 15%)

· 目标估值:FDV 跌至 2-3 亿美元(盈亏平衡至亏损 15%)

· 风险触发:稳定币市场竞争加剧、监管问题爆发或 DWF Labs 退出

总结

Falcon Finance 是真正具备落地能力的项目。作为一个功能性稳定币协议,Falcon 已实现 15 亿美元的实际使用率,拥有机构背书,且存在明确的增长催化因素。代币发售条款合理,时机也与多个宏观趋势契合。

主要风险在于:与具备收益分成机制的治理代币相比,FF 的实用性较弱。

我的结论:对于看好稳定币、RWA 代币化趋势及特朗普政府加密政策的投资者而言,这是一个高确定性的布局机会。结合项目当前的进展与背书,3.5 亿美元的 FDV 入场价具备吸引力。

行动计划

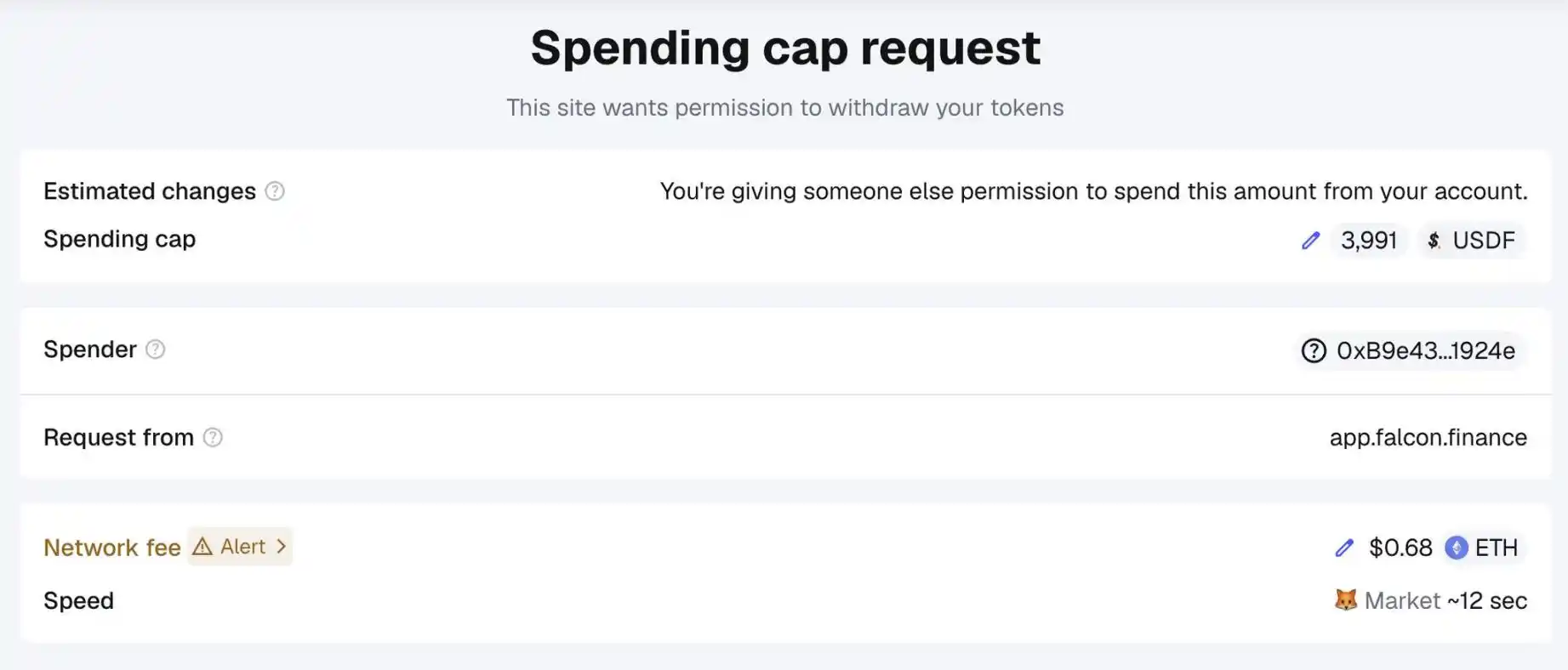

· 尽可能争取 3.5 亿美元估值档位(立即质押 USDf/sUSDf)

· 在 Buidlpad 完成身份验证

· 若认同项目逻辑,可按上限额度参与投资

免责声明:本文章仅代表作者个人观点,不代表本平台的立场和观点。本文章仅供信息分享,不构成对任何人的任何投资建议。用户与作者之间的任何争议,与本平台无关。如网页中刊载的文章或图片涉及侵权,请提供相关的权利证明和身份证明发送邮件到support@aicoin.com,本平台相关工作人员将会进行核查。