作者:Ryan Yoon

编译:深潮 TechFlow

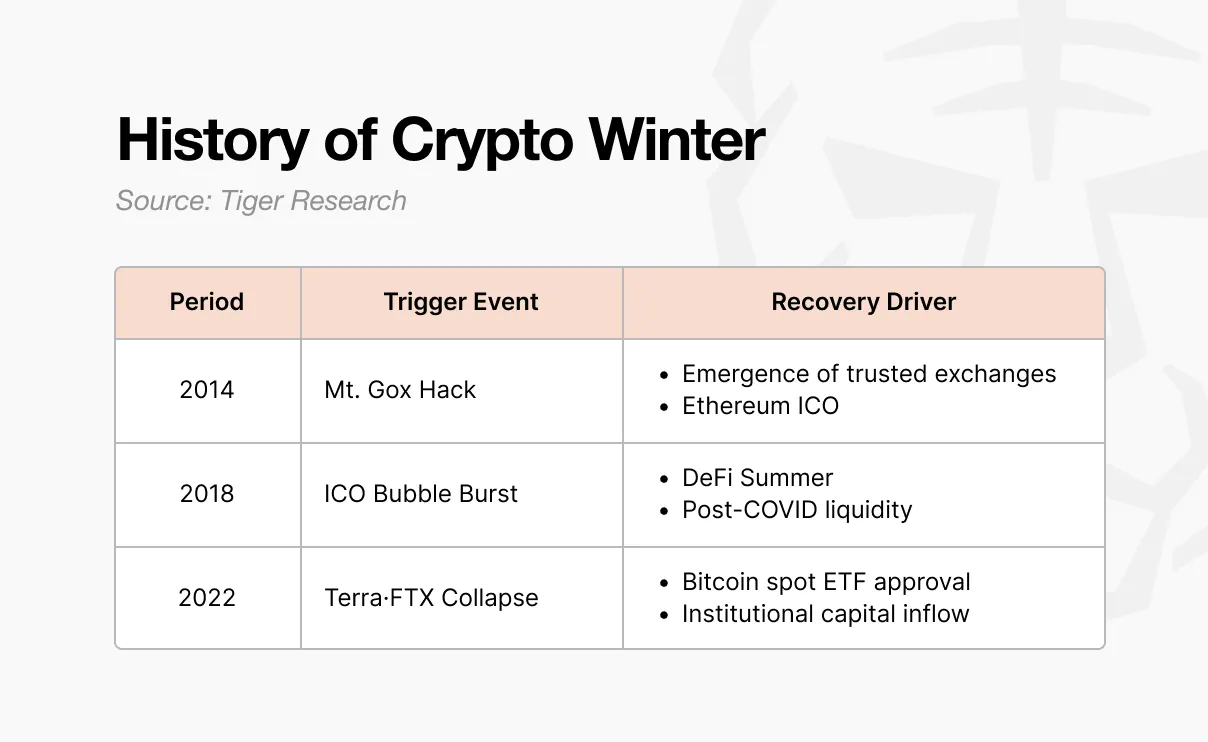

深潮导读:市场进入下行周期,对加密市场的怀疑正在增长。Tiger Research 认为,这次不同于以往:过去的寒冬由内部问题引发(Mt。 Gox 被盗、ICO 骗局、FTX 崩溃),而这次的涨跌都由外部因素驱动(ETF 批准带来牛市,关税政策和利率导致下跌)。

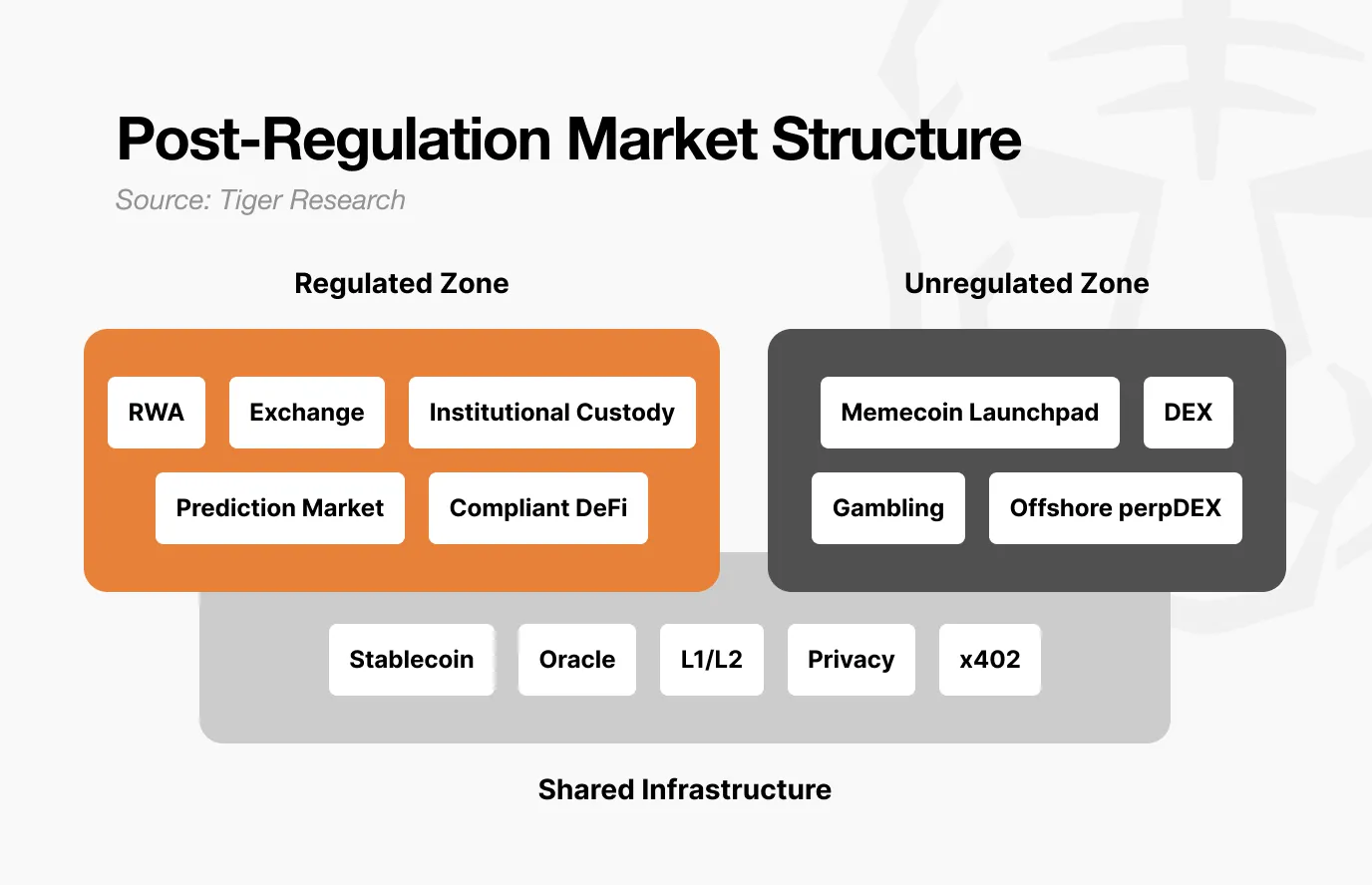

监管后市场已分裂为三层:合规区、非合规区、共享基础设施,资金不再像过去那样「涓滴效应」流动。ETF 资金停留在比特币,不再流向山寨币。

下一轮牛市需要两个条件:非合规区诞生杀手级应用 + 宏观环境转向支持。

全文如下:

随着市场进入下行周期,对加密市场的怀疑正在增长。现在的问题是,我们是否已经进入了加密寒冬。

核心观点

- 加密寒冬遵循一个顺序:重大事件 → 信任崩溃 → 人才流失

- 过去的寒冬由内部问题引起;当前的涨跌均由外部因素驱动;既不是寒冬也不是春天

- 监管后市场分裂为三层:合规区、非合规区、共享基础设施;涓滴效应消失

- ETF 资金停留在比特币;不流出合规区

- 下一轮牛市需要杀手级用例 + 支持性宏观环境

1.前几次加密寒冬是如何展开的?

第一次寒冬发生在 2014 年。Mt. Gox 是当时处理全球 70% 比特币交易量的交易所。约 85 万枚 BTC 在黑客攻击中消失,市场信任崩溃。具有内部控制和审计功能的新交易所出现,信任开始恢复。以太坊也通过 ICO 进入世界,为愿景和融资方式开辟了新的可能性。

这场 ICO 成为下一轮牛市的导火索。当任何人都可以发行代币并筹集资金时,2017 年的繁荣被点燃了。仅凭一份白皮书就筹集数百亿的项目涌入,但大多数都没有实质内容。

2018 年,韩国、中国和美国倾泻出监管措施,泡沫破裂,第二次寒冬到来。这次寒冬直到 2020 年才结束。COVID 之后,流动性涌入,Uniswap、Compound 和 Aave 等 DeFi 协议受到关注,资金回流。

第三次寒冬最为严酷。当 Terra-Luna 在 2022 年崩溃时,Celsius、Three Arrows Capital 和 FTX 相继倒闭。这不是简单的价格下跌;行业的结构本身被动摇了。2024 年 1 月,美国 SEC 批准了现货比特币 ETF,随后是比特币减半和特朗普的亲加密政策,资金再次开始流入。

2.加密寒冬模式:重大事件 → 信任崩溃 → 人才流失

所有三次寒冬都遵循相同的顺序。发生重大事件,信任崩溃,人才离开。

它总是从重大事件开始。Mt. Gox 黑客攻击、ICO 监管,以及 Terra-Luna 崩溃后的 FTX 破产。每个事件的规模和形式不同,但结果相同。整个市场陷入震惊。

震惊很快蔓延为信任崩溃。那些一直在讨论下一步要构建什么的人开始质疑加密货币是否真的是有意义的技术。建设者之间的合作氛围消失了,他们开始互相指责谁该负责。

怀疑导致人才流失。那些一直在区块链中创造新动力的建设者陷入怀疑。2014 年,他们转向金融科技和大型科技公司。2018 年,他们转向机构和 AI。他们前往看起来更确定的地方。

3.当前是否是加密寒冬?

过去加密寒冬的模式在今天也可见。

- 重大事件:

- 特朗普关税政策引发市场震荡

- 美联储利率政策转向

- 加密市场整体下跌

- 信任崩溃:行业内怀疑情绪蔓延。焦点从下一步构建什么转向相互指责。

- 人才流失压力:AI 行业快速增长。承诺比加密更快的退出和更大的财富。

然而,很难将此称为加密寒冬。过去的寒冬是从行业内部爆发的。Mt. Gox 被黑客攻击,大多数 ICO 项目被揭露为骗局,FTX 崩溃。行业自己失去了信任。

现在不同。

ETF 批准开启了牛市,关税政策和利率推动了下跌。外部因素抬升了市场,外部因素也压低了市场。

建设者也没有离开。

RWA、perpDEX(永续合约去中心化交易所)、预测市场、InfoFi、隐私。新的叙事不断涌现,它们仍在被创造。它们还没有像 DeFi 那样拉动整个市场,但它们也没有消失。行业没有崩溃;外部环境发生了变化。

我们没有创造春天,所以也就没有寒冬。

4.监管后市场结构的变化

这背后是监管后市场结构的重大转变。市场已经分裂为三层:1) 合规区,2) 非合规区,以及 3) 共享基础设施。

合规区包括 RWA 代币化、交易所、机构托管、预测市场和基于合规的 DeFi。它们接受审计、进行披露并获得法律保护。增长缓慢,但资本规模大且稳定。

然而,一旦进入合规区,就很难期待像过去那样的爆炸性收益。波动性降低,上行空间受限。但下行风险也受限。

另一方面,非合规区未来将变得更加投机。准入门槛低,速度快。一天内 100 倍,第二天 -90% 的情况会更频繁发生。

然而,这个空间并非毫无意义。在非合规区诞生的行业具有创造性,一旦得到验证,它们就会进入合规区。DeFi 做到了这一点,预测市场现在正在这样做。它充当实验场。但非合规区本身将与合规区业务越来越分离。

共享基础设施包括稳定币和预言机 (oracles)。它们在合规区和非合规区都被使用。同样的 USDC 用于机构 RWA 支付,也用于 Pump.fun 交易。预言机为代币化国债验证提供数据,也为匿名 DEX 清算提供数据。

换句话说,随着市场分裂,资金流动也发生了变化。

过去,当比特币上涨时,山寨币也通过涓滴效应上涨。现在不同了。通过 ETF 进入的机构资本停留在比特币,到此为止。合规区资本不流入非合规区。流动性只停留在价值已被证明的地方。而即使是比特币,相对于风险资产,也尚未证明其作为避险资产的价值。

5.下一轮牛市的条件

监管已经在整理中。建设者仍在建设。那么还剩下两件事。

第一,必须从非合规区出现新的杀手级用例。像 2020 年 DeFi Summer 那样创造以前不存在的价值的东西。AI 代理、InfoFi 和链上社交是候选者,但它们还没有达到推动整个市场的规模。非合规区的实验得到验证并进入合规区的流程必须再次创建。DeFi 做到了这一点,预测市场现在正在这样做。

第二,宏观经济环境。即使监管整理完毕,建设者在建设,基础设施在积累,如果宏观经济环境不支持,上行空间也是有限的。2020 年的 DeFi Summer 是在 COVID 后流动性释放时爆发的。2024 年 ETF 批准后的上涨也与降息预期同时发生。无论加密行业表现如何,它都无法控制利率和流动性。为了使行业构建的东西获得说服力,宏观经济环境必须转向。

像过去那样所有东西一起上涨的「加密季节」不太可能再次出现。因为市场已经分裂。合规区稳步增长,非合规区大涨大跌。

下一轮牛市会来。但它不会为所有人而来。

免责声明:本文章仅代表作者个人观点,不代表本平台的立场和观点。本文章仅供信息分享,不构成对任何人的任何投资建议。用户与作者之间的任何争议,与本平台无关。如网页中刊载的文章或图片涉及侵权,请提供相关的权利证明和身份证明发送邮件到support@aicoin.com,本平台相关工作人员将会进行核查。