作者:🔫躺枪的Scof💀,ChainCatcher

编辑:TB,ChainCatcher

Pump的子弹正中眉心

就在刚刚,pump.fun 联合创始人 alon 发文表示,pump.fun 官方 X 账户被盗并发布诈骗代币「PUMP」,提醒用户需注意风险。

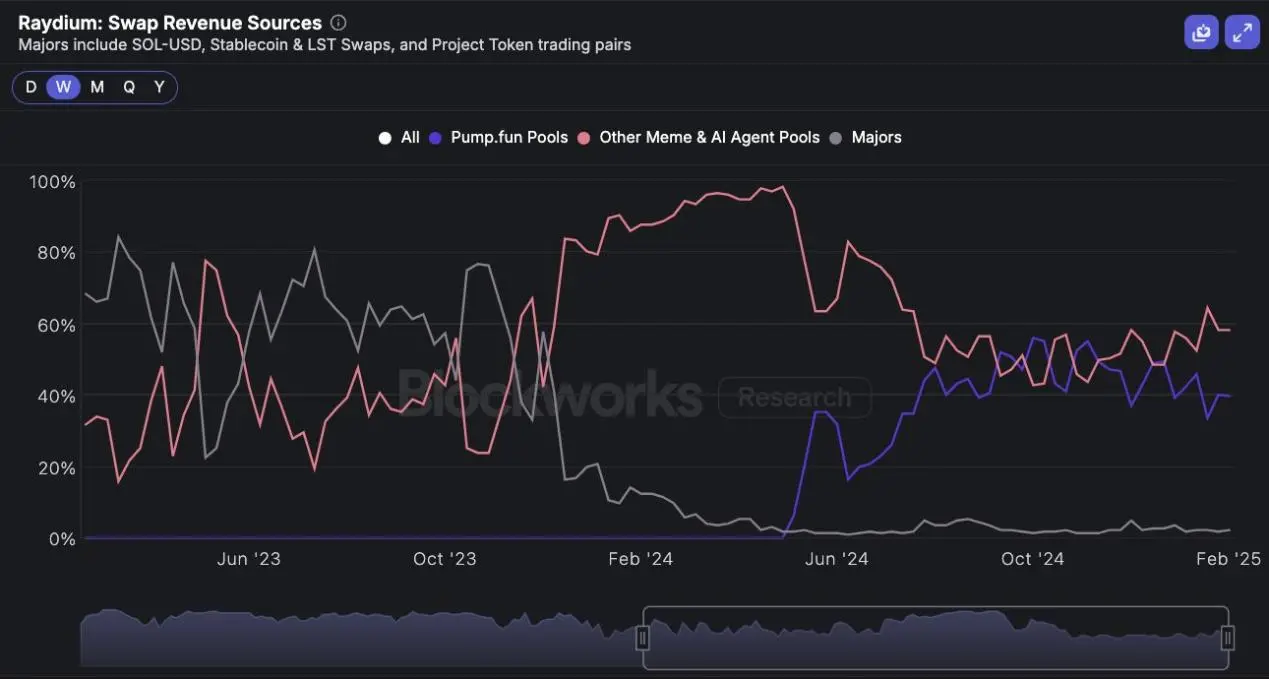

作为Solana生态最活跃的meme币发射平台,Pump.fun凭借“内盘孵化+外盘爆发”的双阶段机制一度成为散户的造富神话。代币首先在平台内通过Bonding Curve机制积累流动性,当交易量突破6.9万美元阈值后,自动迁移至头部DEX Raydium建立资金池,完成从项目启动到市场炒作的闭环。这套精密设计的规则在2024年疯狂运转:

去年4月1日至今,从Pump.fun发射的代币为Raydium贡献了3460亿美元交易量,占该DEX总流量的半壁江山,而平台累计收取的1.97亿美元手续费中,竟有1.04亿美元来自pump.fun的交易。

然而,当特朗普等名人携“快闪式”代币(如TRUMP、MELANIA)入场后,这场击鼓传花的游戏开始暴露出赤裸的收割逻辑。链上数据显示,超70%的meme币在外盘阶段呈现“建池即巅峰”的走势,平均存活时间不足48小时。

更危险的信号来自流动性的全面退潮。2月24日,Pump.fun毕业的代币中仅1个市值勉强突破百万美元,链上投机热潮已近乎冻结。Raydium的meme币交易深度较峰值缩水超90%,而Solana链上稳定币市值近30日净流出超10亿美元,创下FTX崩盘后的最大资金失血。

这场崩坏并非偶然。当项目方、交易平台与名人结成“收割铁三角”,当Bonding Curve的数学模型沦为抽水工具,散户的信心早已在一次次“开盘即砸盘”的戏码中消磨殆尽。Pump.fun的失灵,不仅是Solana生态流动性危机的缩影,更是整个加密世界对meme叙事的一次残酷拷问——当泡沫退去,狂欢散场,谁来收拾这片资本狼藉的废墟?

SOL 较高点跌幅超50%,生态陷入低迷

作为2024年表现最亮眼的公链代币之一,Solana乘着Pump和meme 的东风一路高歌猛进,全年上涨近200%。

但自1月18日Trump在Solana发布代币以来,这股浪潮似乎也最终被拍到了岸上:SOL的币价先是在1月19日创下295美元的历史新高,随后急转向下,跌幅一度超过50%。

而距离 Solana 史上最大规模的代币解锁(价值 20 亿美元)仅剩3天,届时将有 1120 万枚 SOL 解锁流通,其中大部分来自FTX拍卖所购入,成本64美元,这也可能形成一股巨大的抛压。

除了代币价格表现不佳,根据Defillama的数据,Solana生态的TVL已经从最高的121.9亿美元下降至今日的72.2亿美元,每日交易手续费收入也是不断减少。

此外,Solana生态24小时净流入数据显示,仅仅1月18和19两日就流出了2.6亿美元,此后流入的资金也是不断减少,远不如以往Pump时期。

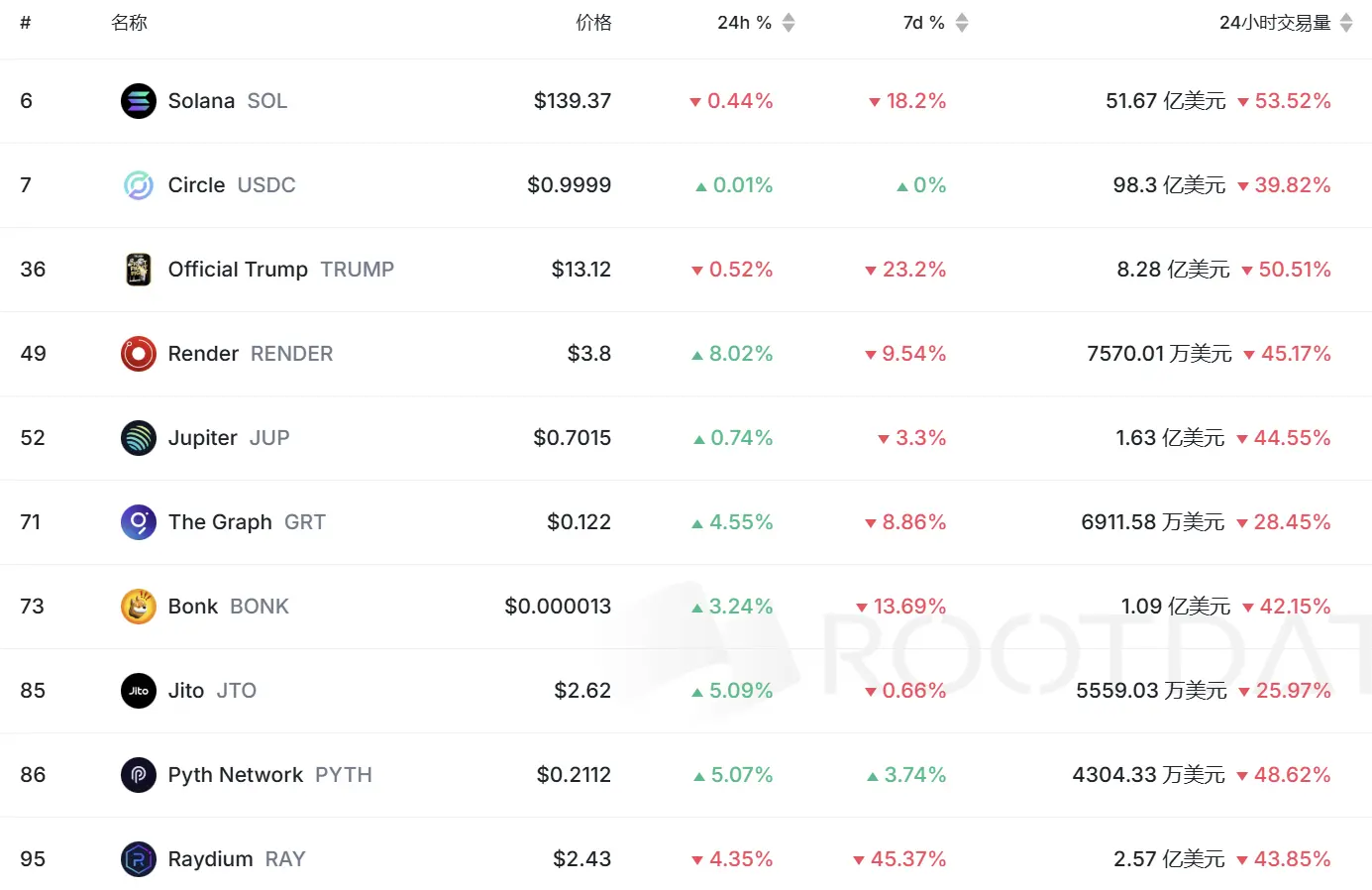

不仅如此,其它的一系列指标也是不容乐观,Solana主流协议代币近七日表现也是尽显颓势:

图 Rootdata上Solana生态行情表现

整体而言,生态呈现一片“树倒猢狲散”的景象。

这也不禁引人发问:Solana的故事讲完了吗?

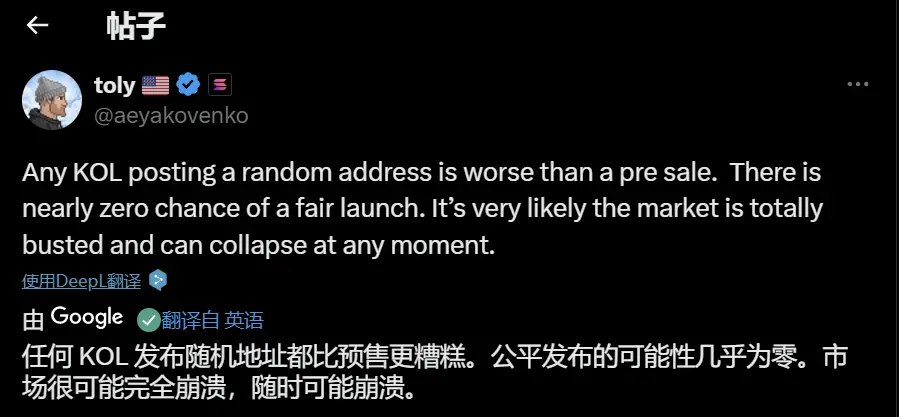

Solana labs 联创 toly,也害怕崩!

面对代币价格崩盘的风险,Solana生态正在经历自FTX暴雷以来最大的恐惧、不确定和FUD。曾有分析师估计,在整个模因币炒作周期中,诈骗者已敛财超过100亿美元。

面对无法回避的现实问题,许多社区成员也做出了回应。

作为Solana labs的联合创始人,toly一直推崇良性的技术发展和革新,他也曾多次呼吁建设者回归到创新中,建立优质的项目。虽然没有直面抨击,但他在X中与其它社区成员的交谈多次透露自己对Pump的不满。面对长期支持者的质疑,他更是做出“那些为了最大限度地榨取利润而扰乱市场的混蛋可以滚蛋了(The assholes that mess with markets to max extract can go f’ themselves.)”的回应。而这所指代的群体不言而喻。

加密KOL@cobie也多次一针见血的指出PVP模式的问题。他表示“目前市场的发展脉络是市场参与者像飞蛾一样积极冲进这些骗局,大多人也明知这些是骗局,但目标就是为了以 3 倍的价格卖给接盘者。他们只想在 2 周内暴富,而不是 2-4 年。玩家希望自己也能在下一次行动中获得大奖。”

当然,社区也在做出自救的尝试。Solana于2月26日推出了SIMD-0228提案,设定50%的目标质押率。若质押率超过50%,发行量将减少,收益率降低;若少于50%,发行量增加,收益率提升。最低通胀率为0%,最高通胀率基于当前发行曲线确定。该提案旨在将SOL发行转向市场驱动模式。

此外,Solana现货ETF成为另一根救命稻草——预测平台Polymarket数据显示,市场认为2025年前获批概率高达85.4%,而6月前通过的概率也升至34%。若成真,参照比特币ETF累计千亿美元、以太坊ETF百亿美元的资金虹吸效应,Solana或能迎来数十亿美元级活水注入。

Solana的困境绝非孤例,而是整个行业“投机反噬创新”的缩影。

正如KOL@0xNing0x总结的那样:“现在已经进入这轮周期结算时刻,P小将们是MVP,Solana、Pump.fun、Jupiter是最佳辅助,TRUMP是躺赢狗,AI16Z是躺赢狗,JLP holder是躺赢狗。败方SVP是Base和Virtual,以太坊、Arbitrum、Optimism、ZkSync、Starknet是混子上单、中单、打野和辅助。”

眼前,Solana出路或许只有两条:要么依靠ETF等外部资本强行续命,但可能加深对金融赌场的路径依赖;要么像Toly主张的“刮骨疗毒”,承受短期阵痛重建开发者信仰。

免责声明:本文章仅代表作者个人观点,不代表本平台的立场和观点。本文章仅供信息分享,不构成对任何人的任何投资建议。用户与作者之间的任何争议,与本平台无关。如网页中刊载的文章或图片涉及侵权,请提供相关的权利证明和身份证明发送邮件到support@aicoin.com,本平台相关工作人员将会进行核查。